来源:中金点睛

◆摘要 ◆

主动股票基金“头部化”:中国 VS 美国

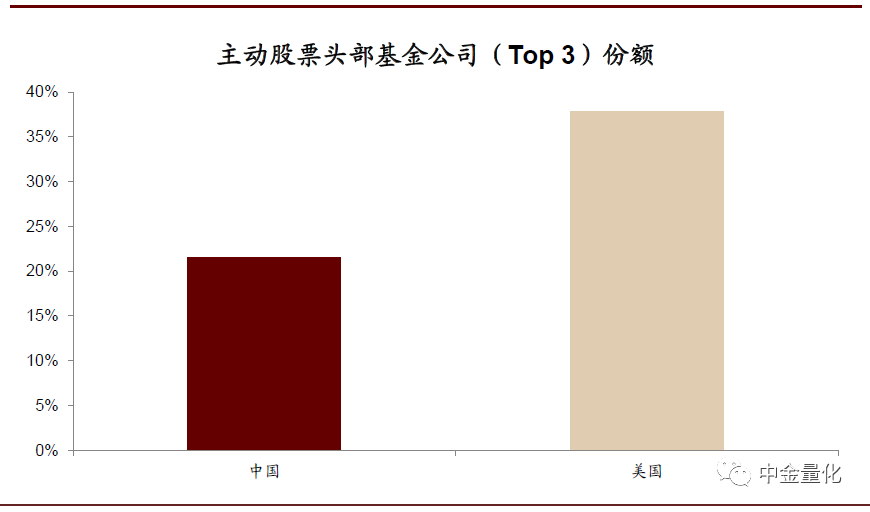

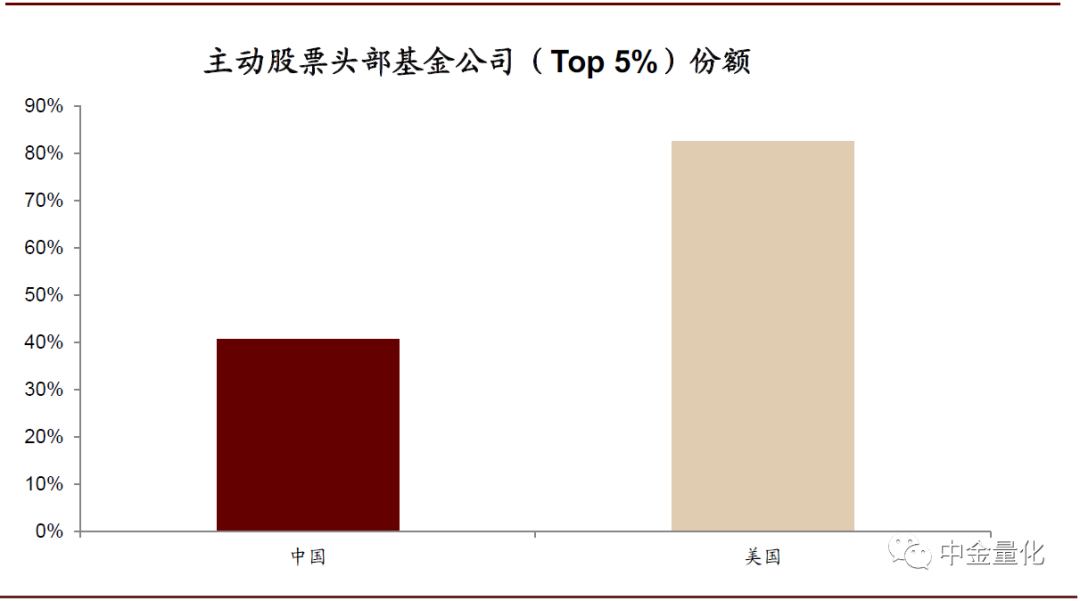

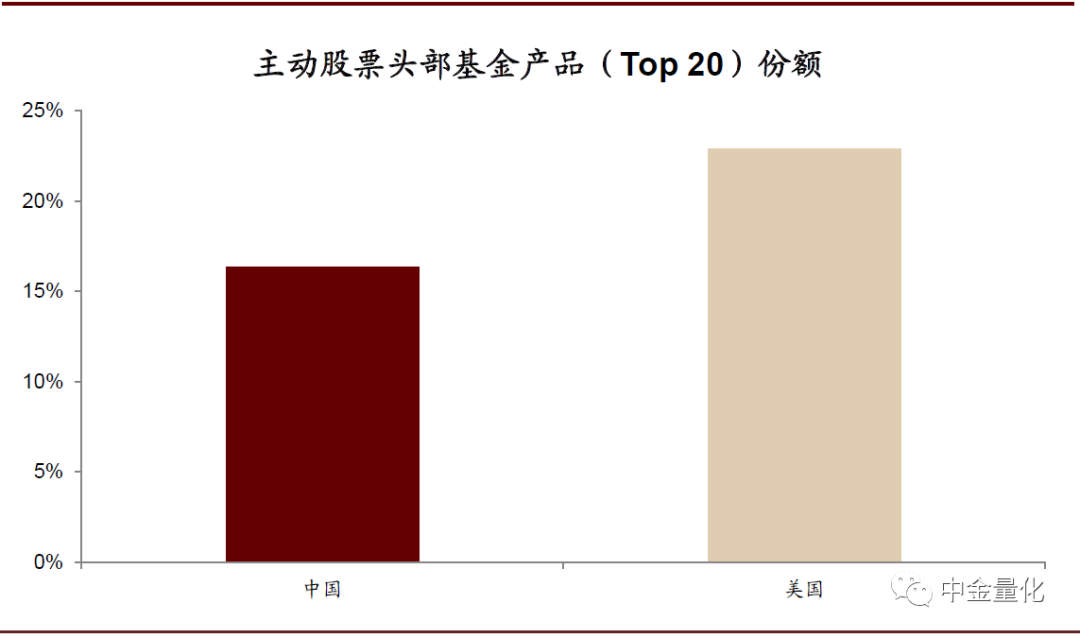

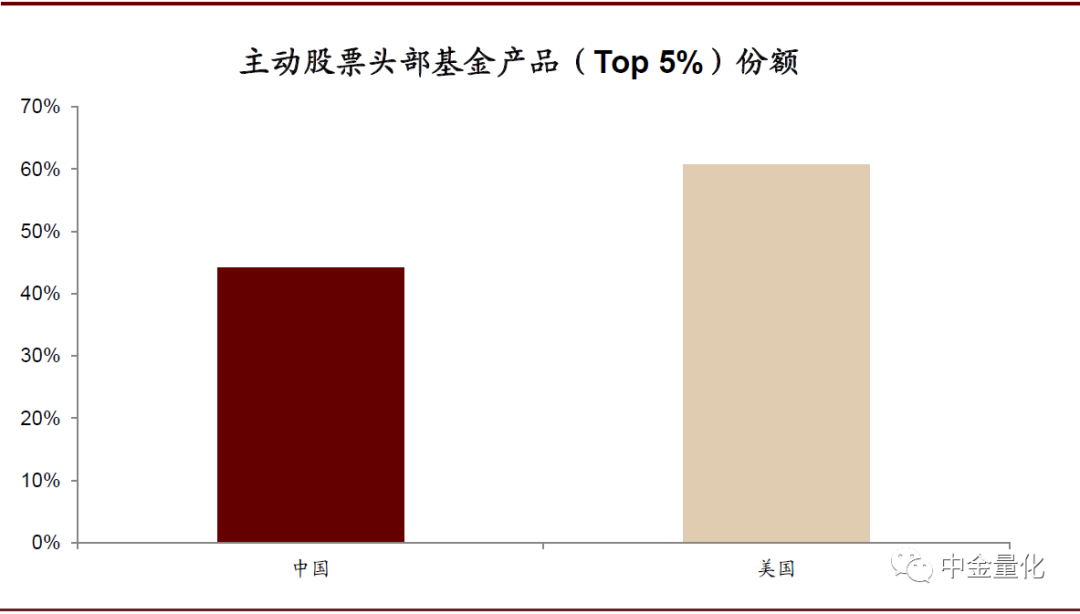

美国主动股票基金行业“头部化”更为明显:从基金公司维度看,中国主动股票(普通股票+偏股混合)的基金公司有130多家,头部前3和前5%的市场份额分别为22%和41%,而美国的主动股票基金公司超过900家,头部前3和前5%的市场份额达到38%和83%。从基金产品维度看,中国主动股票基金产品有2000多只,头部前20和前5%的市场份额分别为16%和44%,而美国的主动股票基金产品超过4000只,头部前20和前5%的市场份额达到23%和61%。

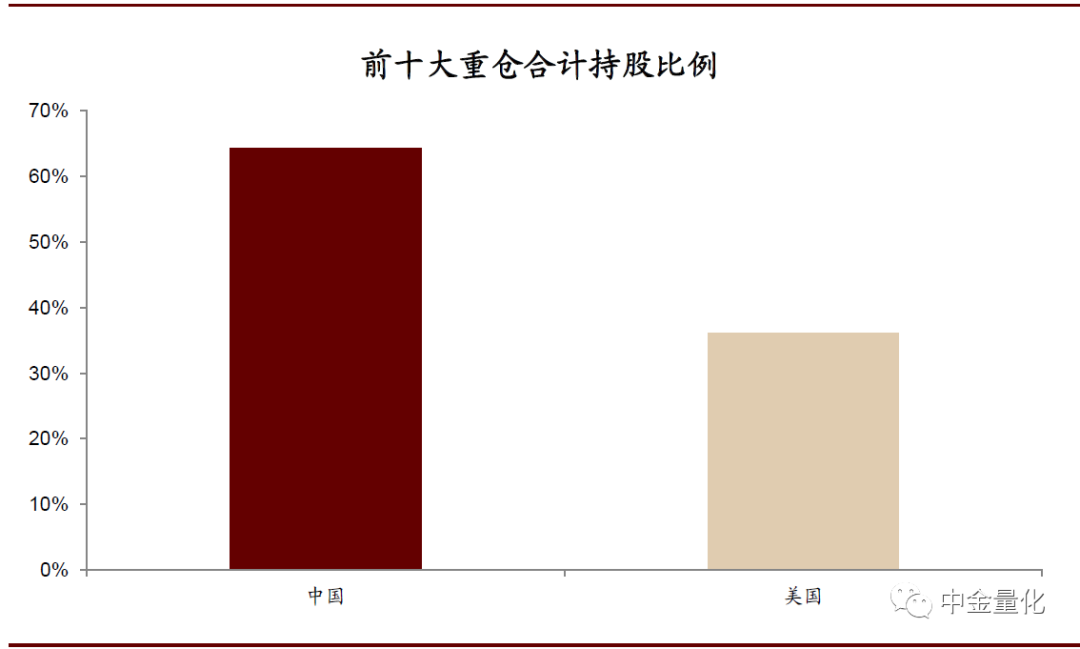

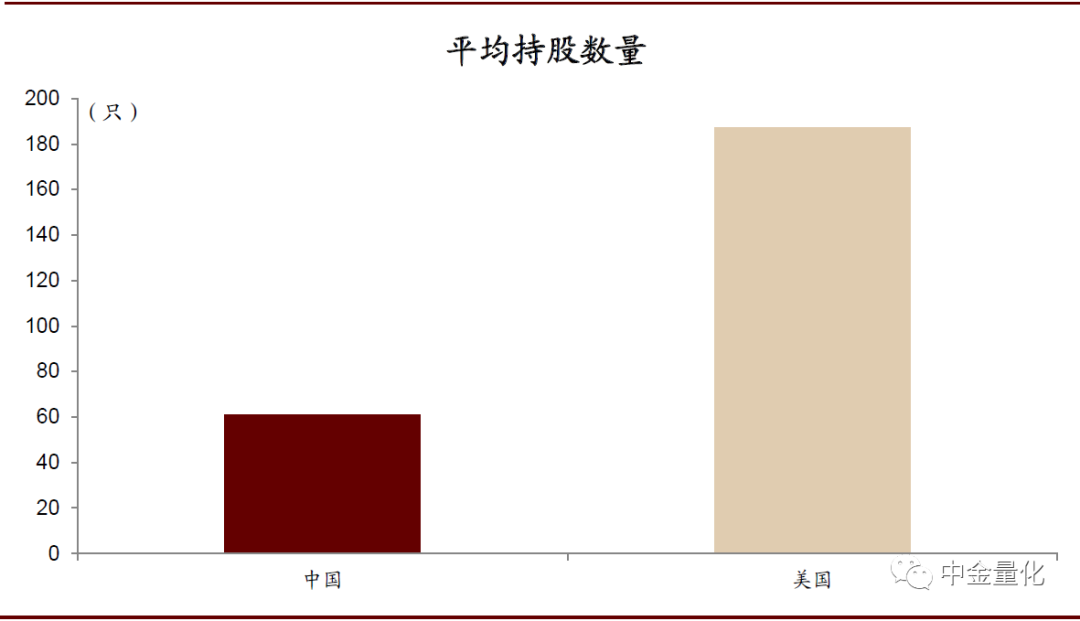

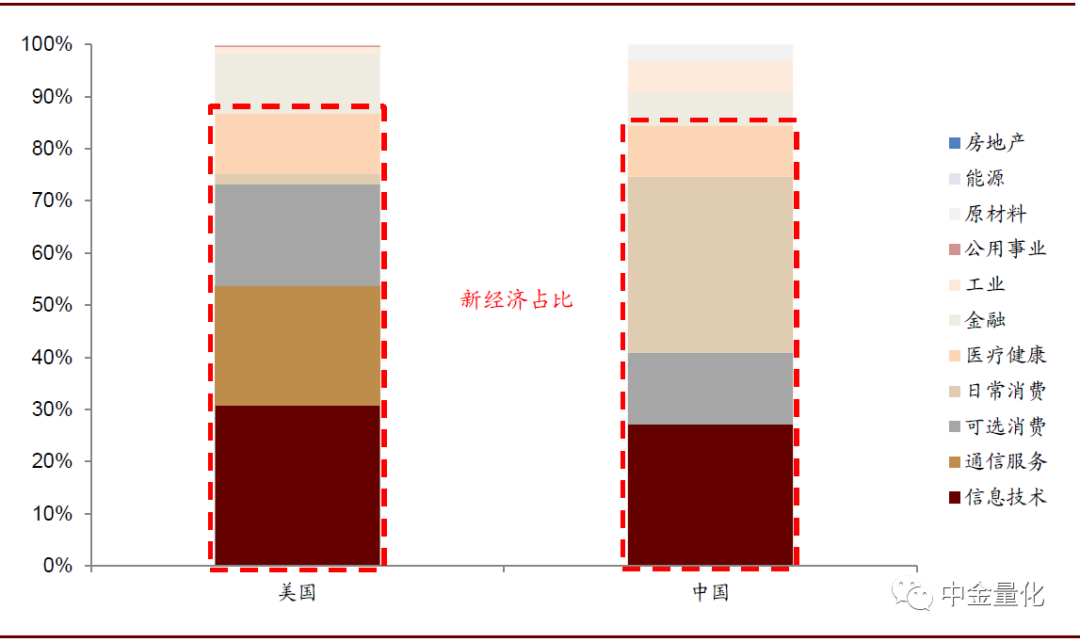

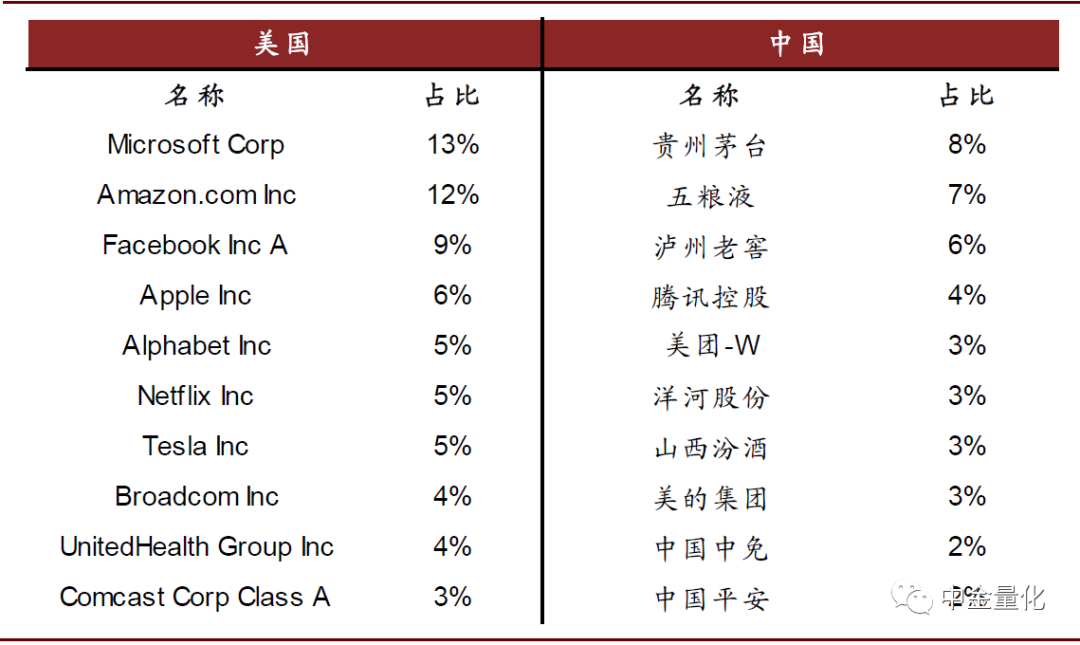

美国头部股票基金整体持股分散,但重仓股集中度较高:对比分析中国和美国规模最大的20只主动股票基金持仓情况,从整体持股维度看,美国头部基金持股更加分散,平均持有180多只股票,前十大重仓股平均合计持股比例36%,而中国头部基金平均持股数量仅60多只,前十大重仓股平均合计持股比例达64%;但重仓持股维度上,美国头部基金重仓股集中度更高,前五家公司(Microsoft、Amazon、Facebook、Apple和Alphabet)在重仓股中占比高达45%,而中国前五家公司(贵州茅台、五粮液、泸州老窖、腾讯控股、美团)在重仓股中的占比为28%。从行业维度看,中国和美国头部基金的重仓股都更青睐于新经济板块,新经济股票在所有重仓股中的占比均超过80%,但在细分行业上存在差异,信息技术是美国头部公募重仓股中的第一大行业,而中国则是日常消费。

国内主动股票基金持仓继续向优质蓝筹股集中

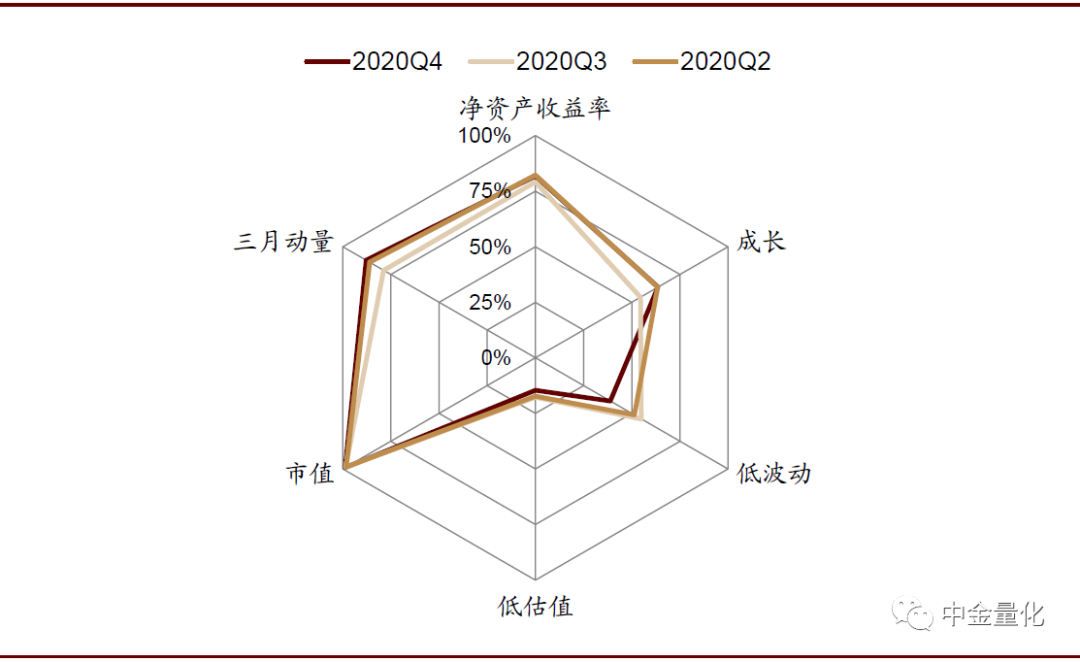

主动股票基金公司集中度较三季度有所下滑:根据公募基金2020年四季报,公募主动股票基金管理规模集中度指标较三季度小幅下降,券商资管开始布局公募产品以及部分中小公司新产品发行火爆或是导致该指标下降的重要原因。

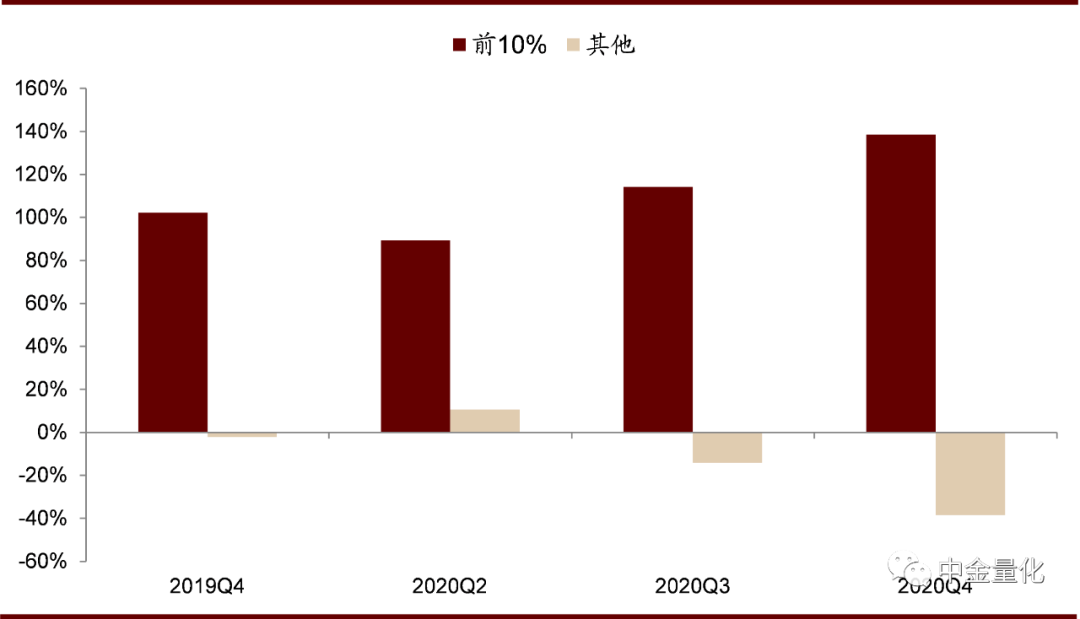

头部个股对市场贡献更多收益:2020年四季度,头部个股对市场收益的贡献度再度提升。2019年四季度前10%个股对市场收益贡献度约为102%,该数字于2020年四季度上升至139%,意味着后90%的个股贡献度了-39%的负收益,A股市场从“二八分化”转向“一九分化”。

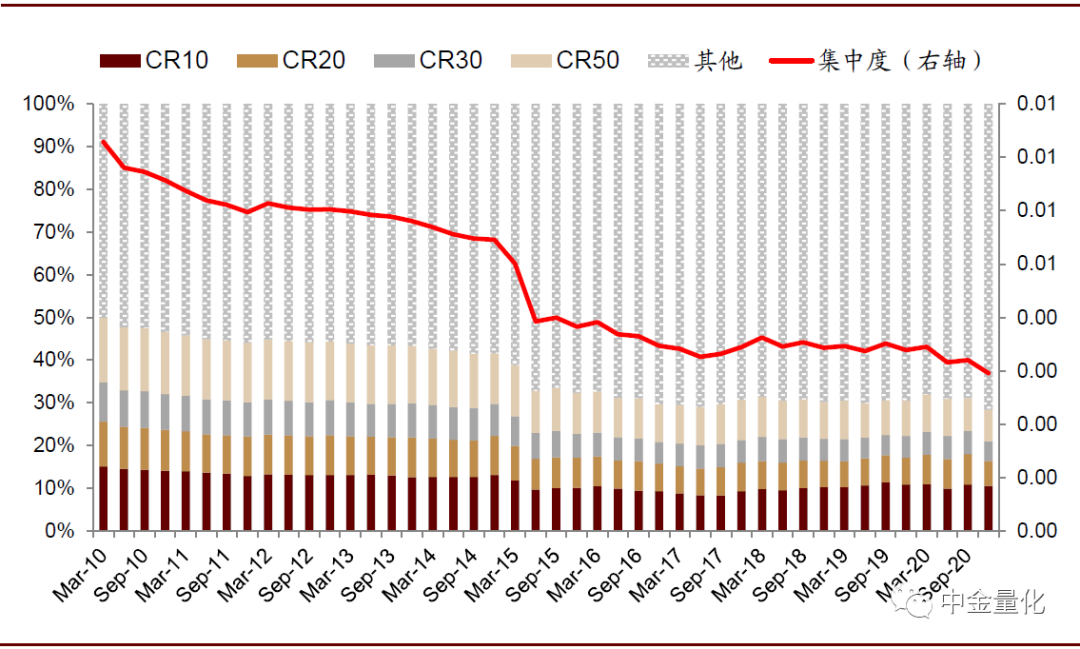

行业持仓集中度边际下滑,个股持仓集中度仍在上升:2020年四季度主动股票基金十大重仓股占股票资产的比例创历史新高,持仓的行业集中度指标虽然仍处于历史较高位置,但边际上却较三季度有所下滑,个股的集中度则再度提升,由此可见,当前主动公募基金更加侧重于个股层面的抱团。

如何基于主动公募持仓观察市场分化程度

基于公募持仓构建公募重仓股和非重仓股指数的观察。历史上看当市场分化加剧时,公募重仓股指数指数与非重仓股指数走势会出现明显差异。例如2019年初至今,公募重仓股指数大幅跑赢非重仓股指数,意味着少数机构重仓股票的分化上涨行情持续演绎,而在2018年,两指数整体收益趋同,表明个股之间相关性上升,A股市场整体呈现同涨同跌。

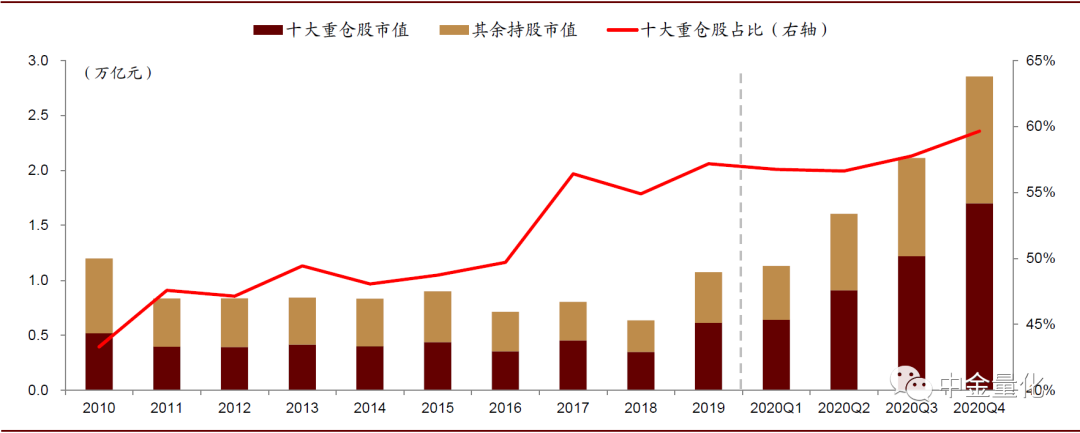

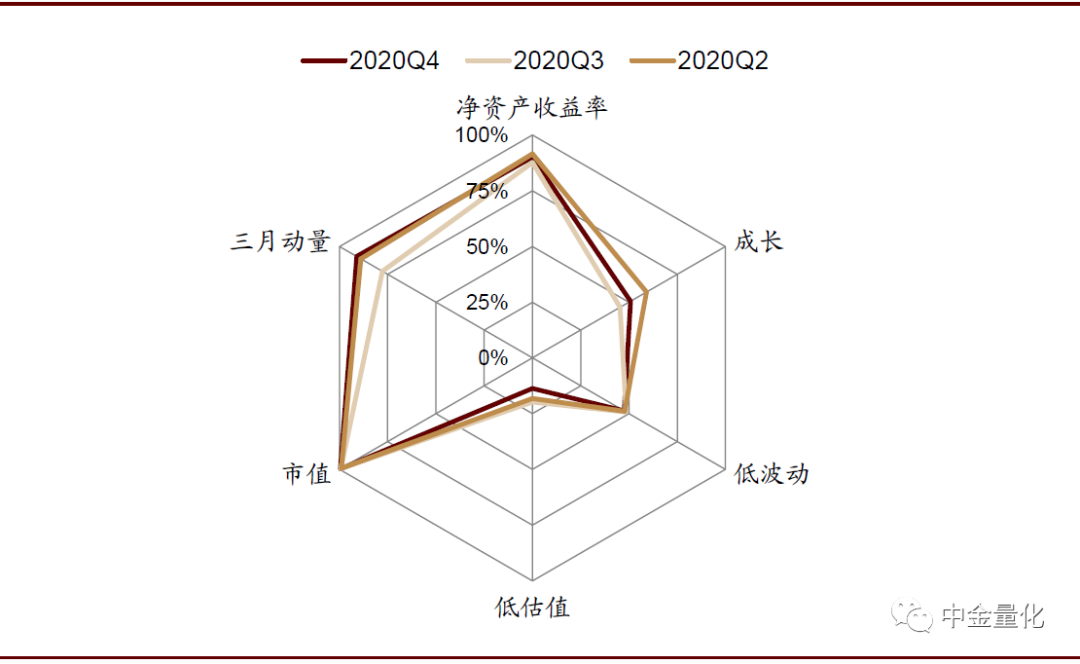

从风格因子看公募投资一致性。通过因子模型对主动基金投资风格行分析,从而观察公募投资一致性。近几年公募投资风格一致性持续上升,主动基金近期更倾向于配置高估值高ROE的个股。

◆正文◆

主动股票基金“头部化”:中国 VS 美国

图表:中国头部主动股票基金公司份额与美国仍有差距

资料来源:万得资讯,EPFR,中金公司研究部,注:数据截止日为2020年12月31日

图表:Top 5%角度差距更为明显

资料来源:万得资讯,EPFR,中金公司研究部,注:数据截止日为2020年12月31日

图表:产品维度看中国头部主动股票基金份额与美国市场有一定距离(CR20口径)

资料来源:万得资讯,EPFR,中金公司研究部,注:数据截止日为2020年12月31日

图表:产品维度看中国头部主动股票基金份额与美国市场有一定距离(前5%口径)

资料来源:万得资讯,EPFR,中金公司研究部,注:数据截止日为2020年12月31日

图表:中国头部主动股票基金(Top20)前十大持股占比更高

资料来源:万得资讯,EPFR,中金公司研究部,注:数据截止日为2020年12月31日

图表:美国头部主动股票基金(Top20)平均持股数量较中国多

资料来源:万得资讯,EPFR,中金公司研究部,注:数据截止日为2020年12月31日

图表:中美头部主动股票基金更加青睐新经济板块

资料来源:万得资讯,Morningstar,中金公司研究部,注:数据截止日为2020年12月31日

图表:美国头部主动股票基金重仓股的集中度更高

资料来源:万得资讯,Morningstar,中金公司研究部,注:数据截止日为2020年12月31日

国内主动股票基金持仓继续向优质蓝筹股集中

管理规模角度

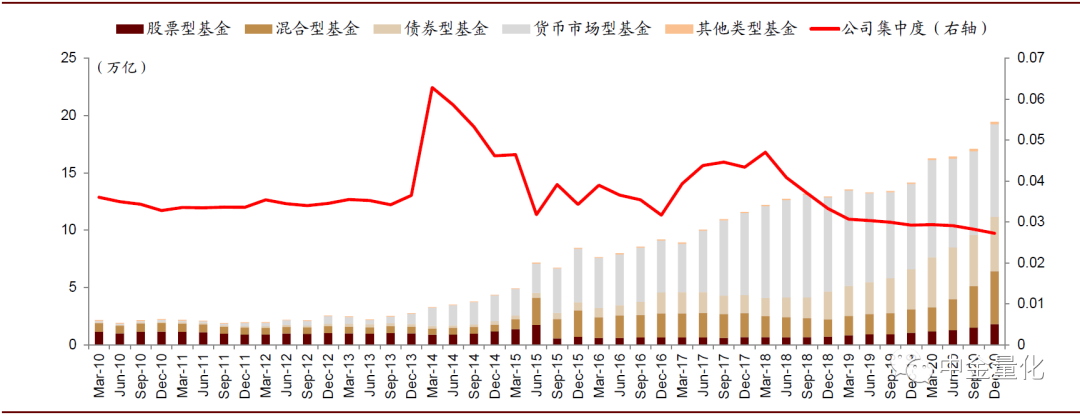

公募基金2020年四季报已经全部公布,整体规模近20万亿元,再创历史新高。从增长贡献上看,混合型基金对整体增长贡献最多,贡献比例达40%。而从集中度角度看,公司、管理人、产品层面间变化不尽相同:

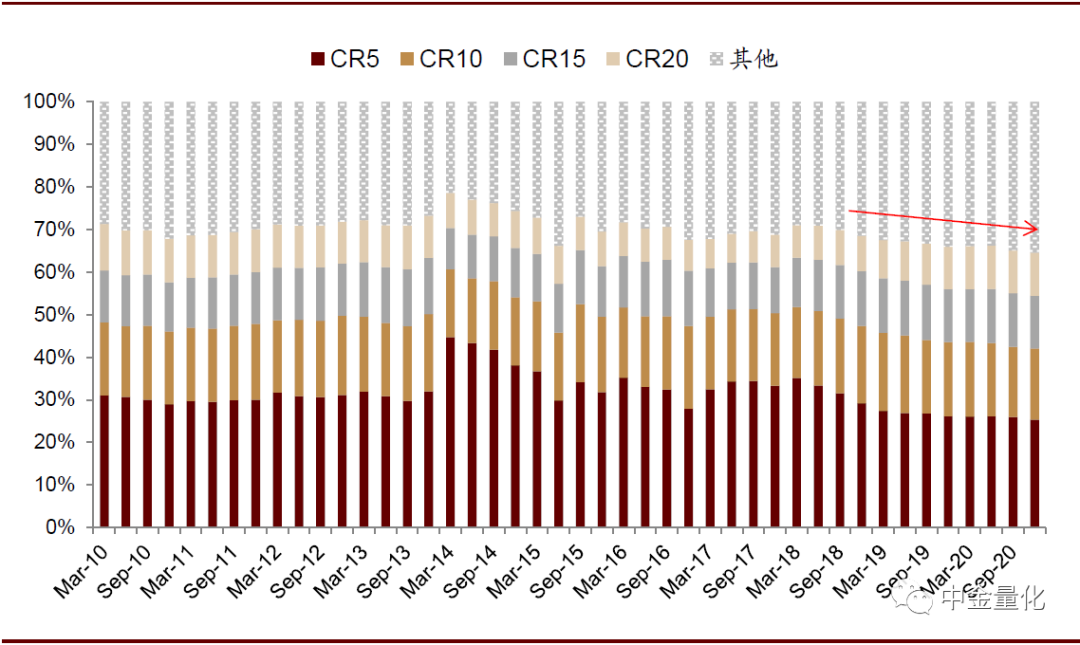

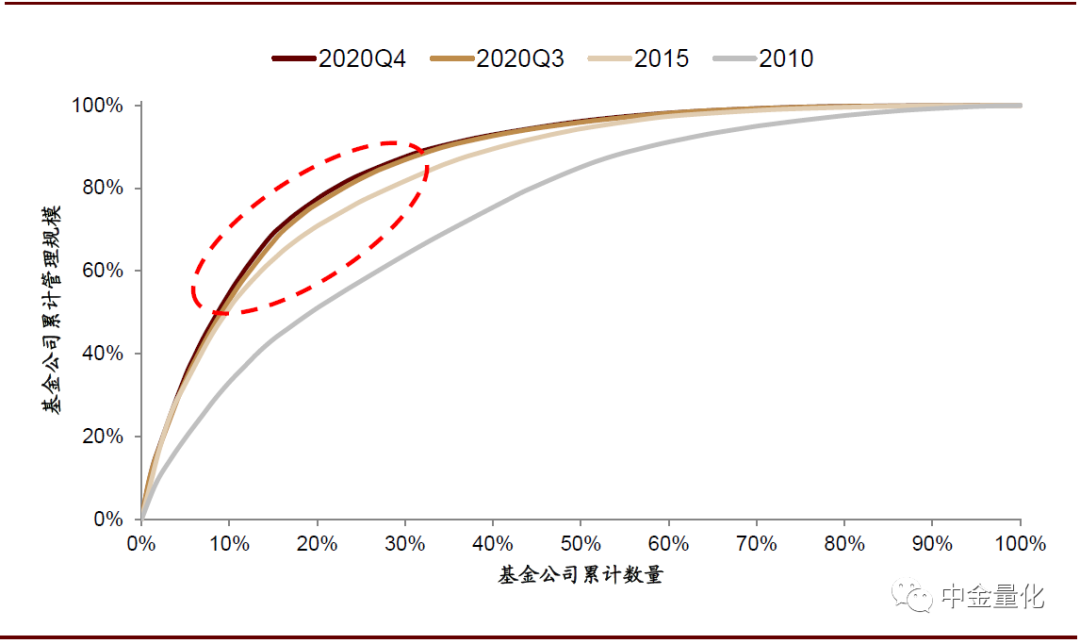

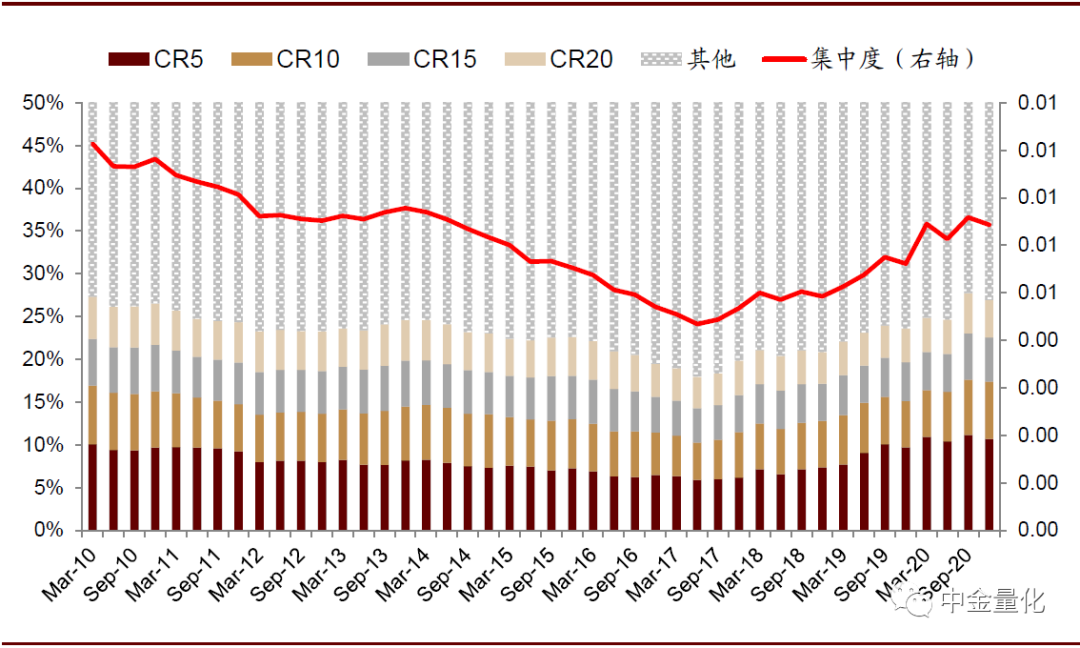

►公司总规模:公募公司规模集中度指标(赫芬达尔指标,下同)基本延续2018年以来下降趋势,2020年四季度集中度较2020年三季度再度下降。头部基金管理规模占比小幅下滑,CR20占比由2020年三季度的55.0%下降至54.4%。导致公司层面集中度下降的主要原因是新公募基金公司的入局。2020年三季度存量已发产品公募基金公司数量为141家,四季度末公司家数上升至151家。若撇除数量变化影响,从分位数角度观察公司资产管理规模集中度,则集中度基本维持向头部集中趋势。

图表:2020年四季度公募基金公司整体规模近20万亿元,规模集中度有所下降

资料来源:万得资讯,中金公司研究部

图表:头部20家管理规模占比有所下降

资料来源:万得资讯,中金公司研究部

图表:头部前20%管理规模占比仍在上升

资料来源:万得资讯,中金公司研究部

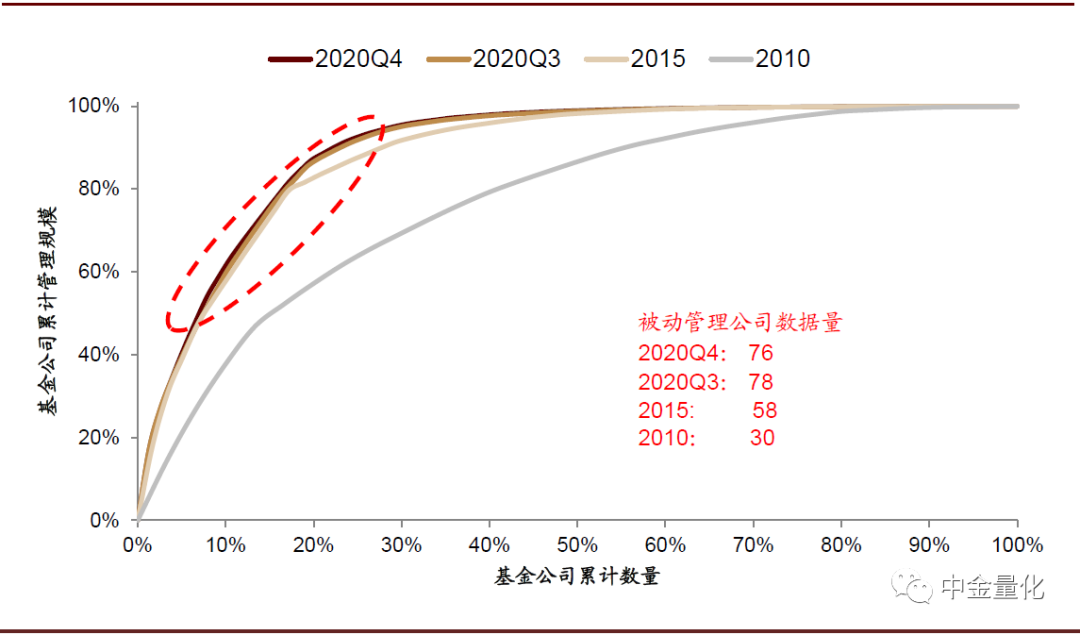

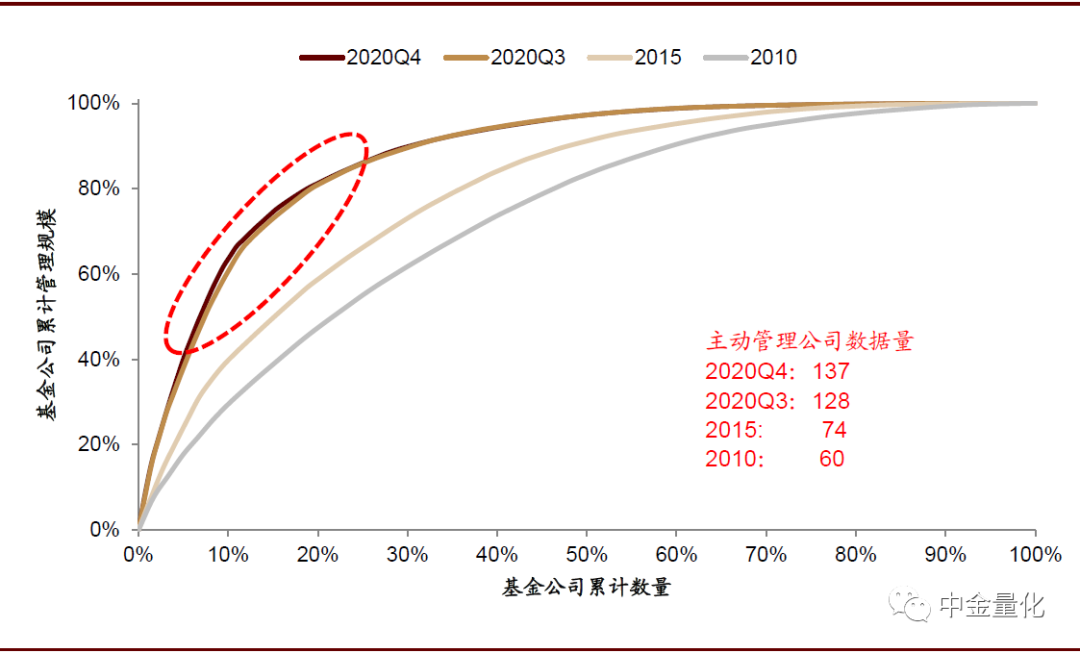

►被动VS主动:从不同产品类型看,集中度变化存在一定差异。被动产品:基金公司2020年四季度被动产品规模集中度有所提升,头部20家公募基金管理规模由三季度的92.4%提升至93.5%。被动产品布局公司数量小幅下降,由三季度的78家下降至76家;主动产品:四季度布局主动产品公司数量由128家上升137家,由于布局主动公募产品公司数量有所上升,导致集中度指标有所下滑。观察头部主动管理公司,CR20占比与三季度比较基本持平。

图表:被动产品集中度再度提升(公司维度)

资料来源:万得资讯,中金公司研究部

图表:分位数上被动产品集中度同样提升(公司维度)

资料来源:万得资讯,中金公司研究部

图表:主动产品CR20基本持平(公司维度)

资料来源:万得资讯,中金公司研究部

图表:主动产品布局公司数量增加导致集中度有所下降(公司维度)

资料来源:万得资讯,中金公司研究部

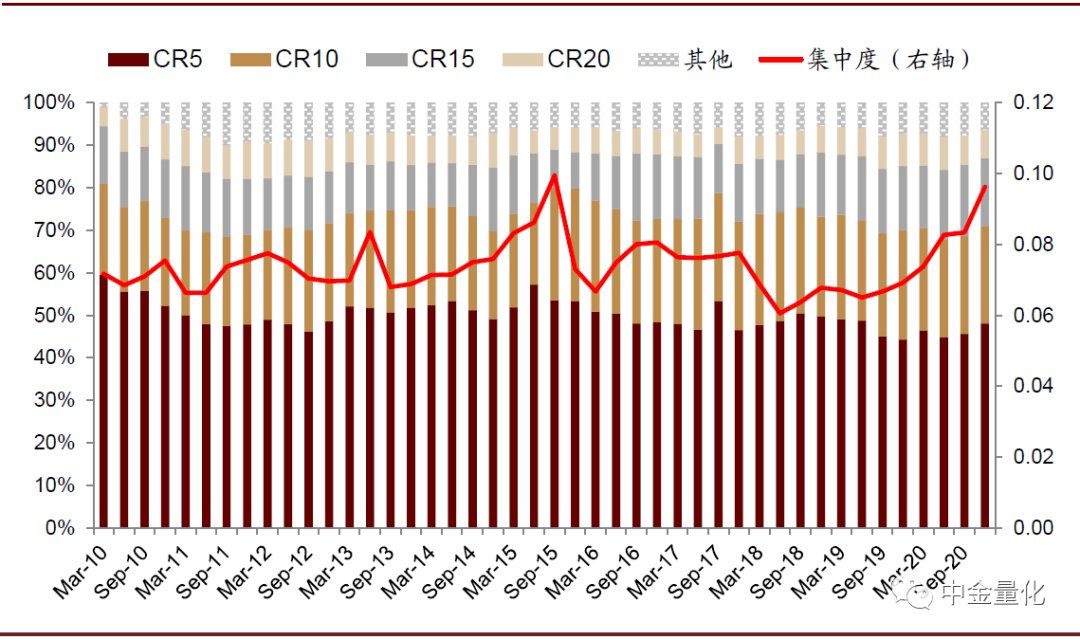

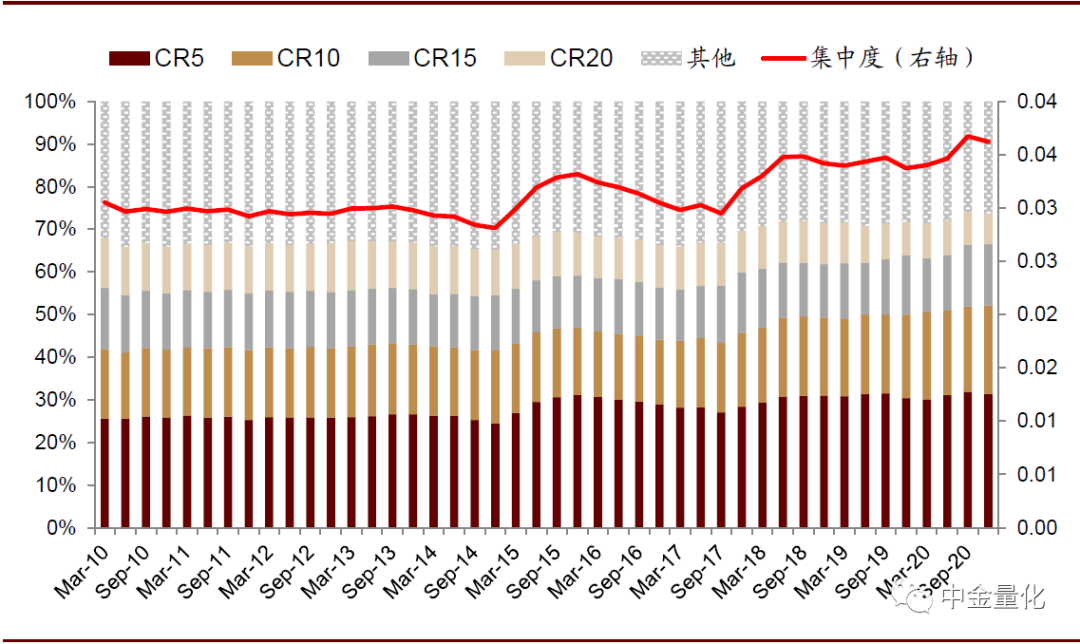

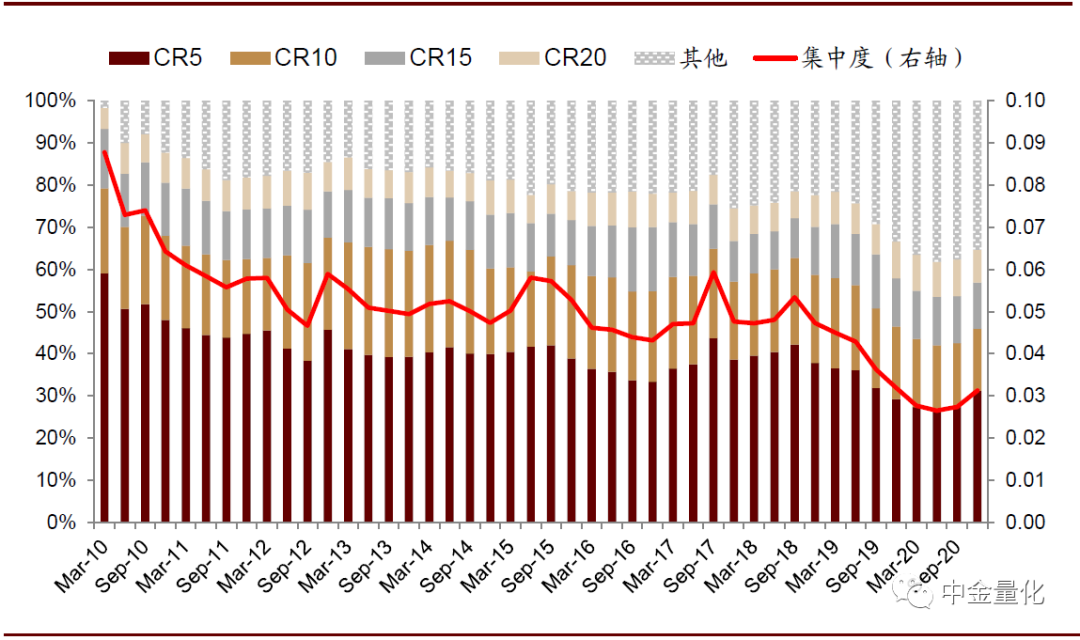

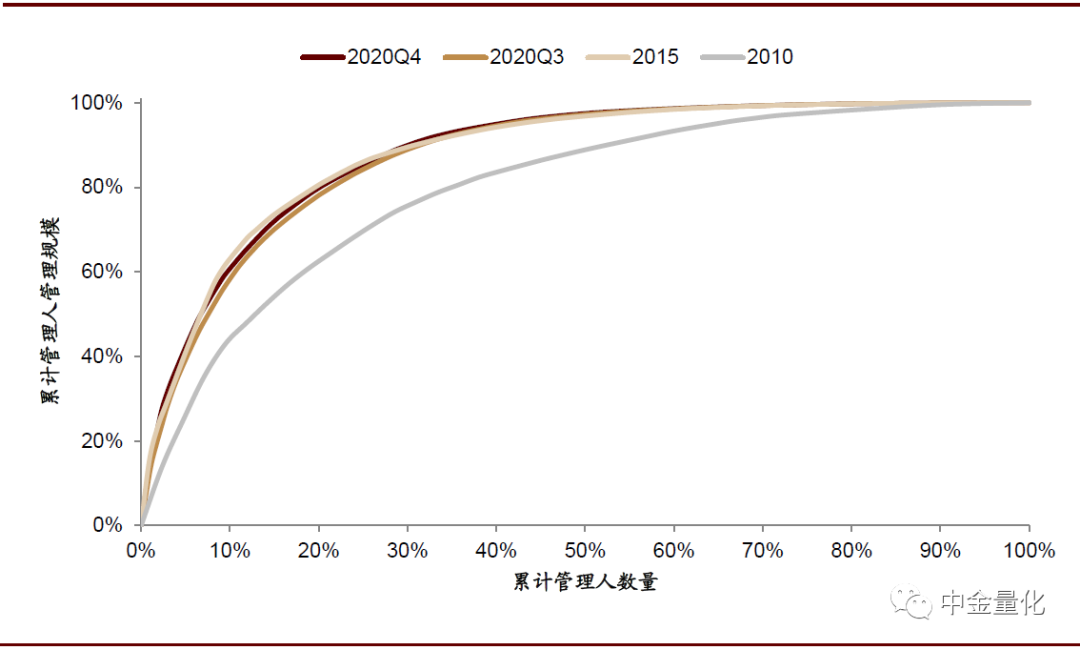

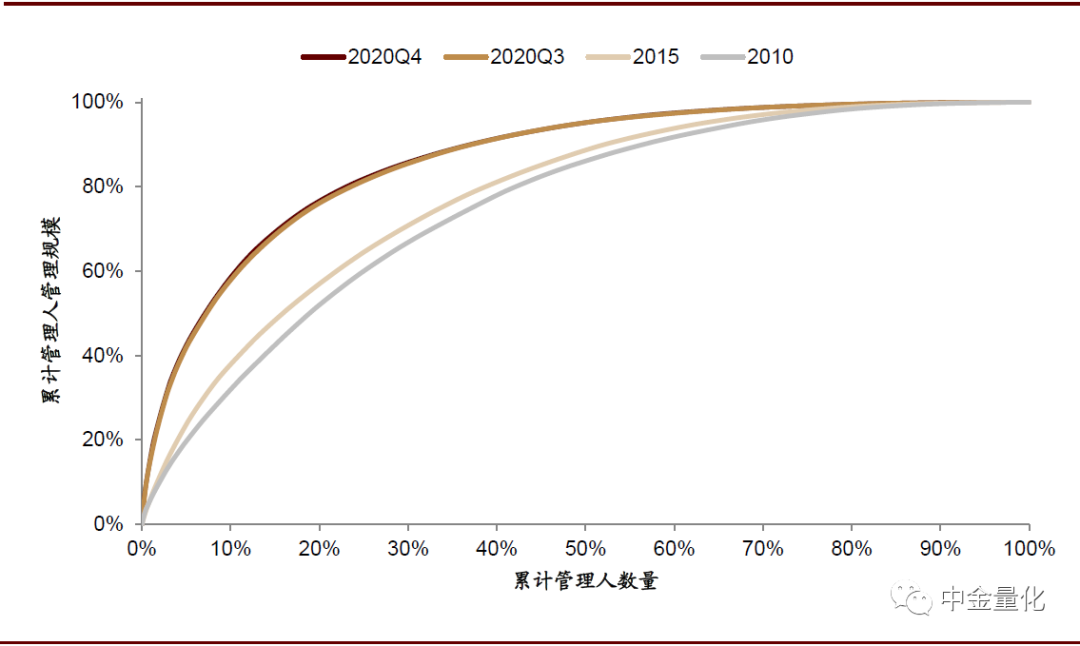

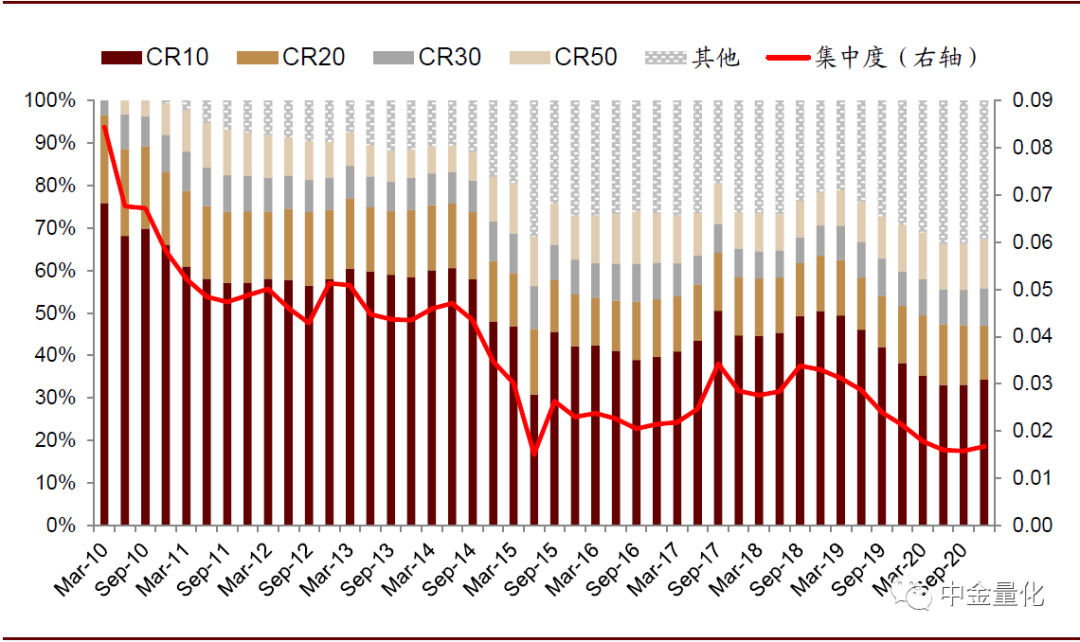

►管理人:2020年被动产品管理人与主动产品管理人管理规模分布上同样存在分化。被动管理人:近年来由于被动产品管理人数量的持续上升,导致被动管理人集中度指标呈现下跌趋势。2020年四季度,集中度指标出现明显反弹,CR数据也出现同样特征,CR20占比由2020年三季度62.3%上升至64.6%;主动管理人:主动管理人集中度指标2017年起稳步提升,2020年四季度集中度指标则有所下降,具体CR20占比由三季度27.7%下降至26.9%。

图表:被动产品集中度于2020年四季度有所反弹(管理人维度)

资料来源:万得资讯,中金公司研究部

图表:分位数层面被动产品集中度于2020年四季度同样呈现提升迹象(管理人维度)

资料来源:万得资讯,中金公司研究部

图表:主动产品集中度于2020年四季度有所下降(管理人维度)

资料来源:万得资讯,中金公司研究部

图表:分位数层面2020年四季度主动产品分布基本与三季度比较变化不大(管理人维度)

资料来源:万得资讯,中金公司研究部

►基金产品:产品层面,2020年四季度被动产品与主动产品集中度指标变化方向与管理人维度基本一致,被动产品集中度有所提升,而主动产品则有所下降。

图表:被动产品集中度指标于2020年四季度反弹(产品维度)

资料来源:万得资讯,中金公司研究部

图表:主动产品集中度指标于2020年四季度下降(产品维度)

资料来源:万得资讯,中金公司研究部

基金持仓角度

从主动公募十大重仓股看,2020年四季度十大重仓股占主动公募基金股票比例创历史新高,一定程度上反映出主动公募持仓向头部个股集中的持股趋势。而从十大重仓持股风格分位数看,主动公募前十大重仓持股向大市值、动量、及高净资产收益倾斜,在对持仓进行行业中性调整后,持仓风格向成长产生一定偏移。

图表:主动公募十大重仓持股比例创历史新高

资料来源:万得资讯,中金公司研究部

图表:十大重仓持股向大市值、动量、及高净资产收益倾斜(非行业中性)

资料来源:万得资讯,中金公司研究部,注:数据截止日为2020年12月31日

图表:行业中性后成长分位数有所提升

资料来源:万得资讯,中金公司研究部,注:数据截止日为2020年12月31日

2020年四季度,A股个股收益层面与主动公募持股层面的“头部化”趋势仍在延续:

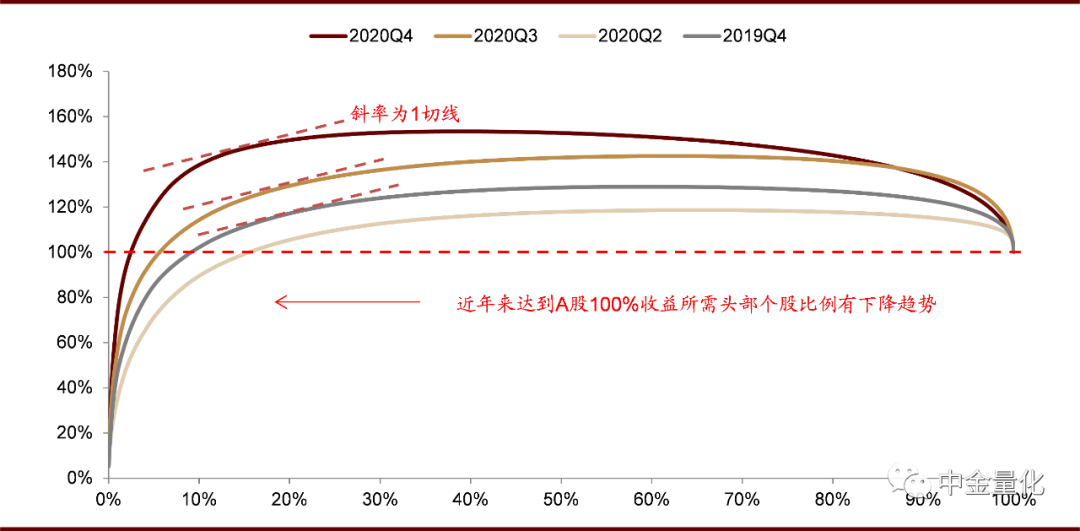

►市场个股收益向头部集中:2020年四季度,头部个股对市场收益贡献度再度提升。我们以市值加权下个股收益与全市场之比作为收益贡献度指标,2020年四季度只需持有前2%个股便能达到100%市场收益,2019年四季度则需要持有前9%个股才能达到市场100%收益。与此同时,2019年四季度前10%个股对市场收益贡献度约为102%,该数字于2020年四季度为139%,后90%个股收益贡献度为-39%。一定程度上反映出市场个股收益向头部个股集中的现象。

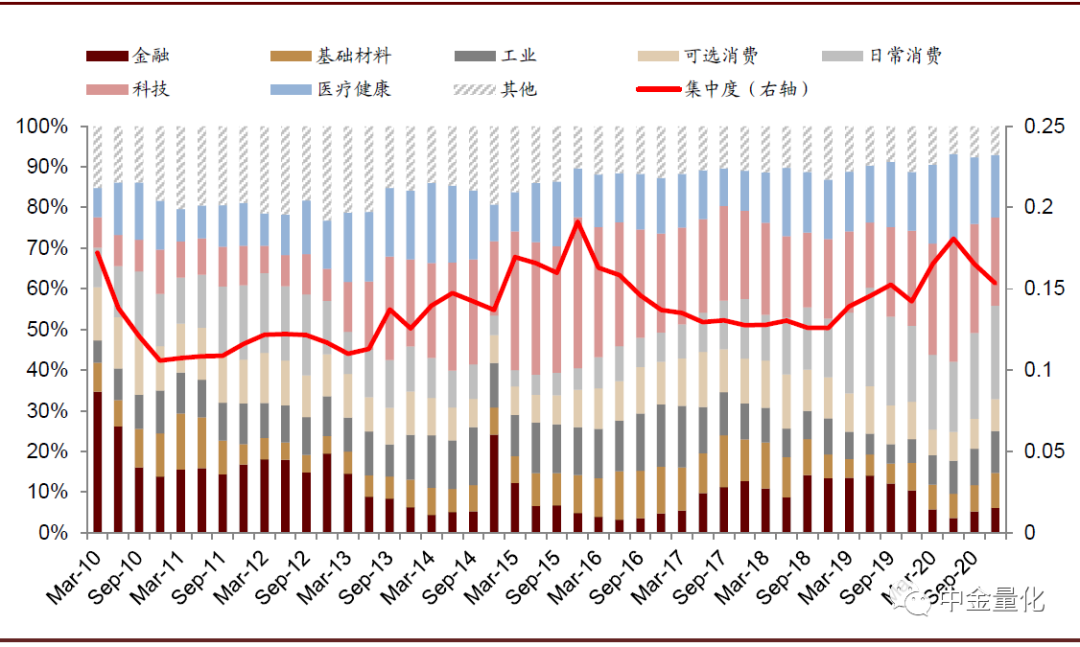

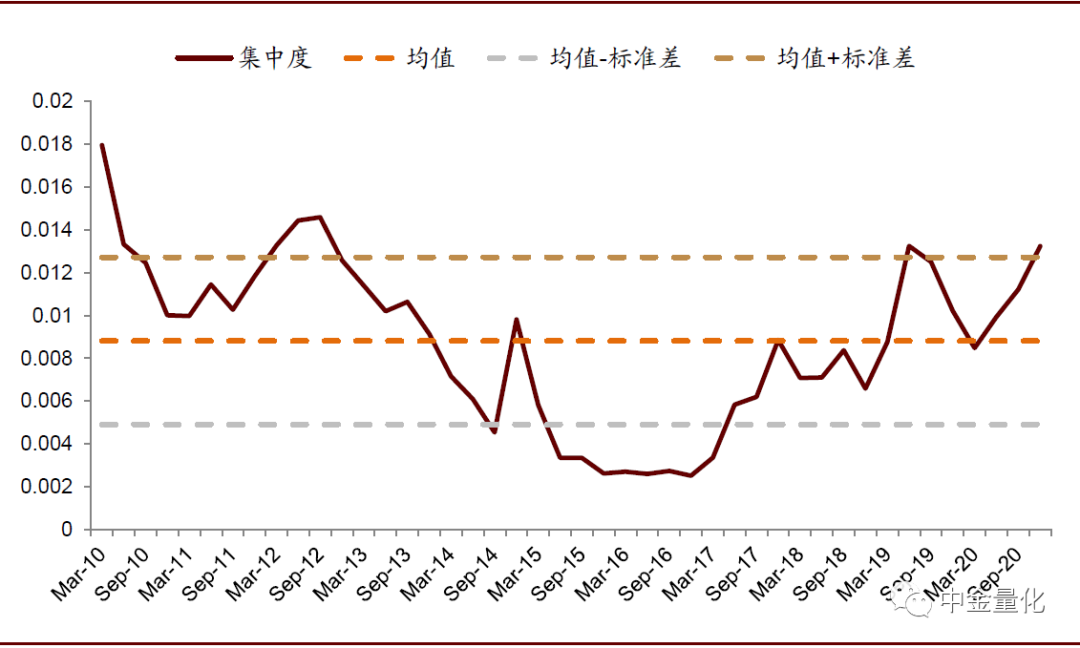

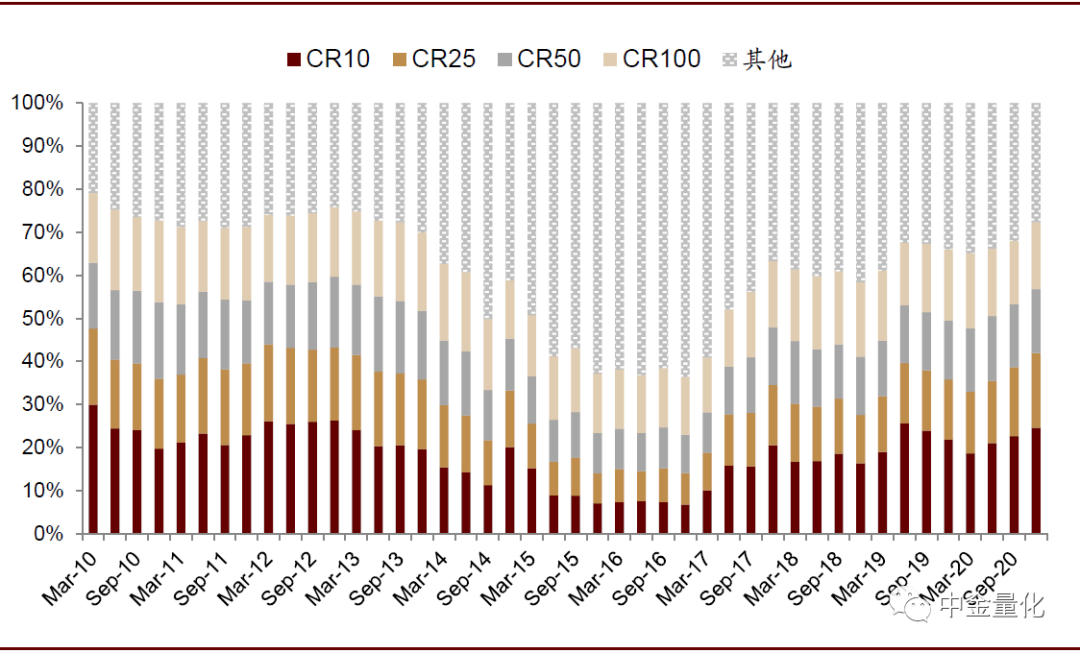

►公募持股更侧重个股层面的集中:从主动公募十大重仓持股行业集中度指标看,2020年四季度行业集中指标虽然仍处于历史较高位置,但边际上却较三季度有所下滑。而个股层面撒灰上,集中度则再度提升,当前已处于均值向上一倍标准差位置。由此可见,当前主动公募持股更加强调个股层面的集中。

图表:A股市场收益趋向头部个股集中

资料来源:万得资讯,中金公司研究部

图表:收益贡献度分化有所加大

资料来源:万得资讯,中金公司研究部

图表:主动公募十大持仓行业集中度指标有所下降

资料来源:万得资讯,中金公司研究部

图表:主动公募十大持仓个股集中度指标有所提升

资料来源:万得资讯,中金公司研究部

图表:个股CR100比例小幅上升

资料来源:万得资讯,中金公司研究部

如何基于主动公募持仓观察市场分化度

如何基于主动公募持仓观察市场分化度

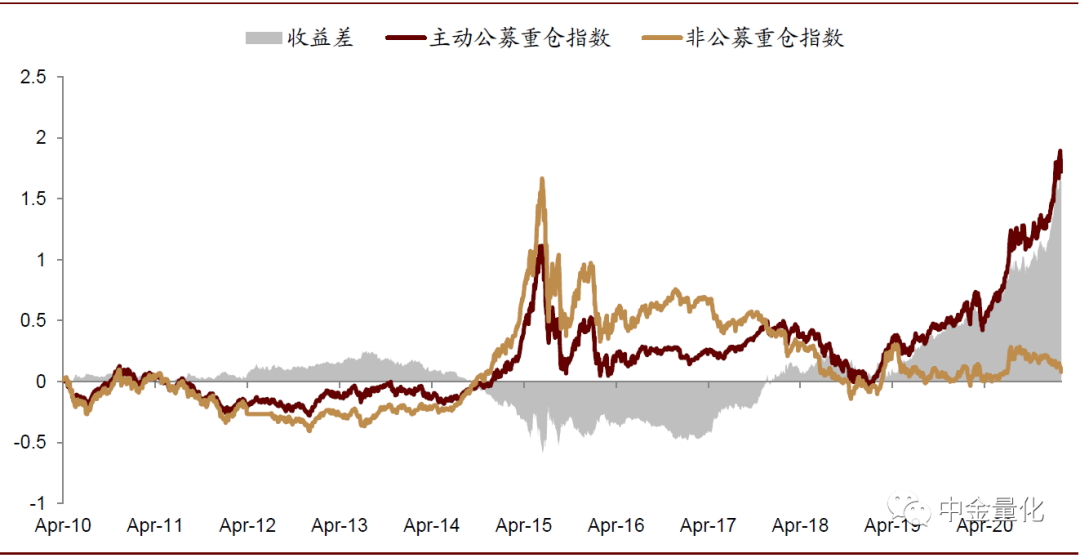

通过基金定期报告观察公募基金持股是目前市场上较为常见的观察方法,我们尝试通过季报数据构建公募重仓股指数与非重仓股指数收益进行对比,从而观察市场分化程度。

历史上看当市场分化加剧时,公募重仓股指数指数与非重仓股指数走势间会出现明显差异。例如2019年初至今,公募重仓股指数大幅跑赢非重仓股指数,意味着少数机构重仓股票的分化上涨行情持续演绎,而在2018年,两指数整体收益趋同,表明个股之间相关性上升,A股市场整体呈现一致性的同涨同跌。

图表:近年公募重仓指数大幅跑赢非重仓指数

资料来源:万得资讯,中金公司研究部

如何更好地衡量公募基金的投资风格一致性

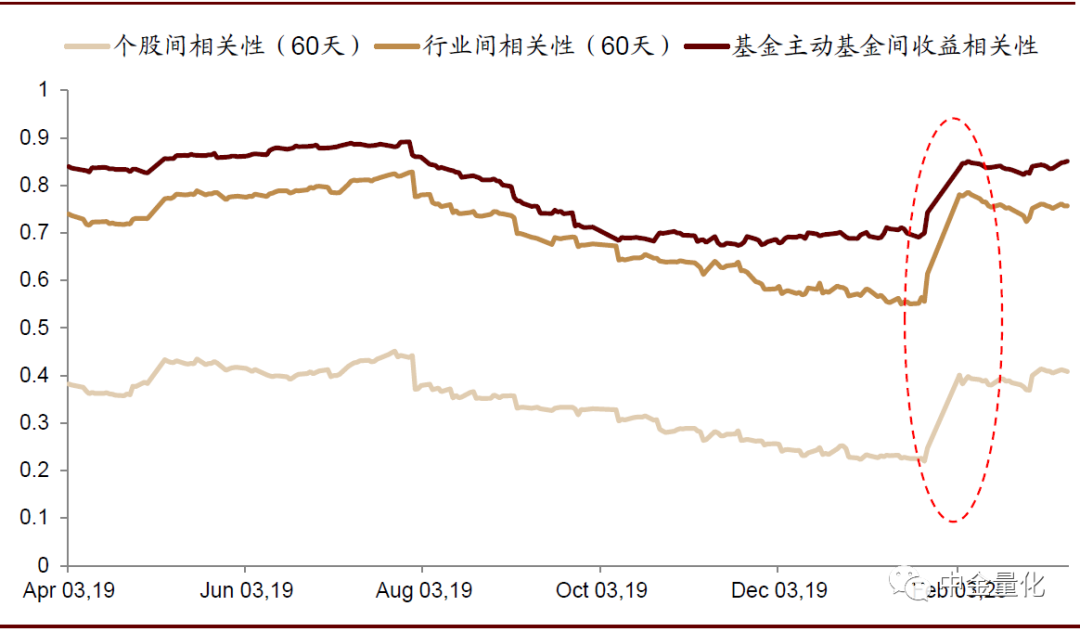

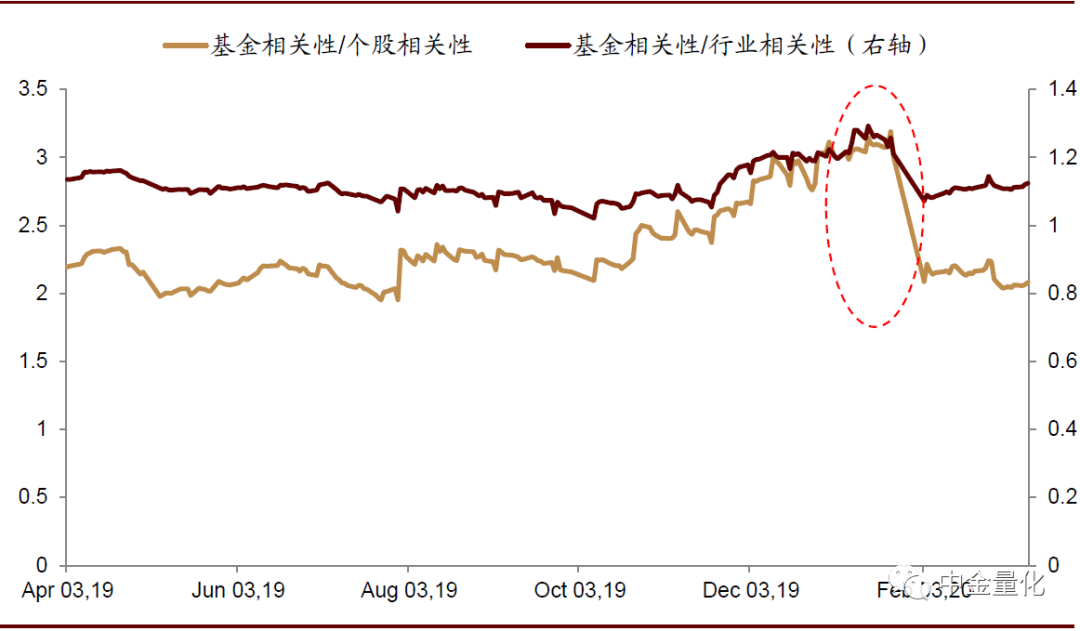

收益相关性系数容易受到市场环境所扰动。在衡量投资风格一致性上,相关性系数往往是第一个被提及的指标。但由于主动公募基金持有个股并非完全独立,个股间相关性往往对主动基金一致性造成较大扰动,如2020年2月份,市场个股表现较为近似时,基金收益相关系数也较大程度地走高。而简单地将基金收益相关性与个股或行业相关性相除,也难以较好地移除市场对基金收益相似度的影响。

图表:基金收益相关度容易市场环境所影响

资料来源:万得资讯,中金公司研究部

图表:市场影响难以通过简单相除移除

资料来源:万得资讯,中金公司研究部

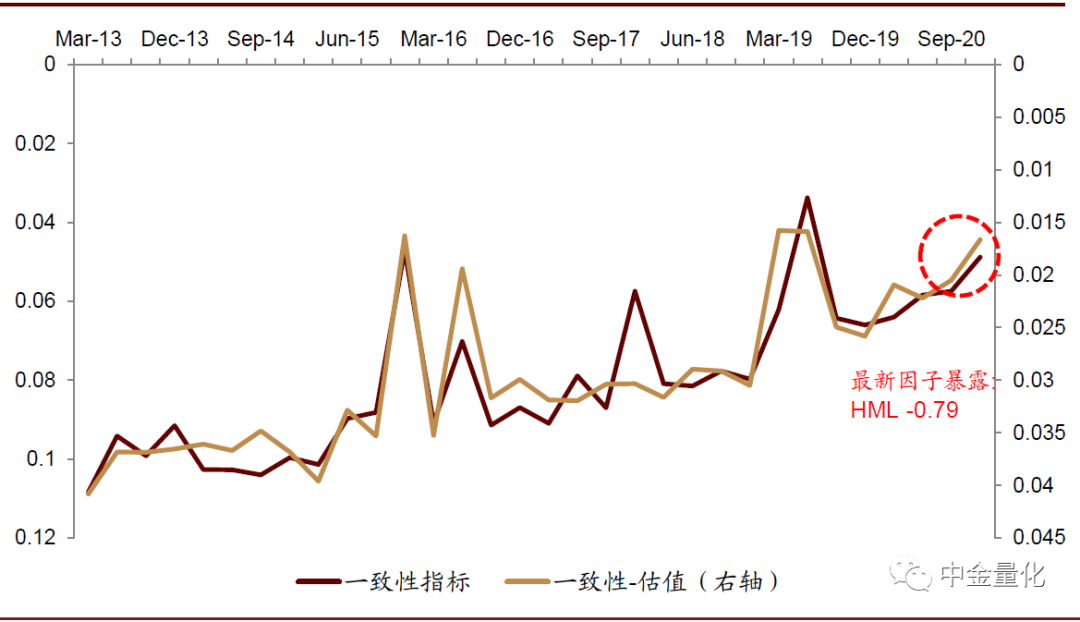

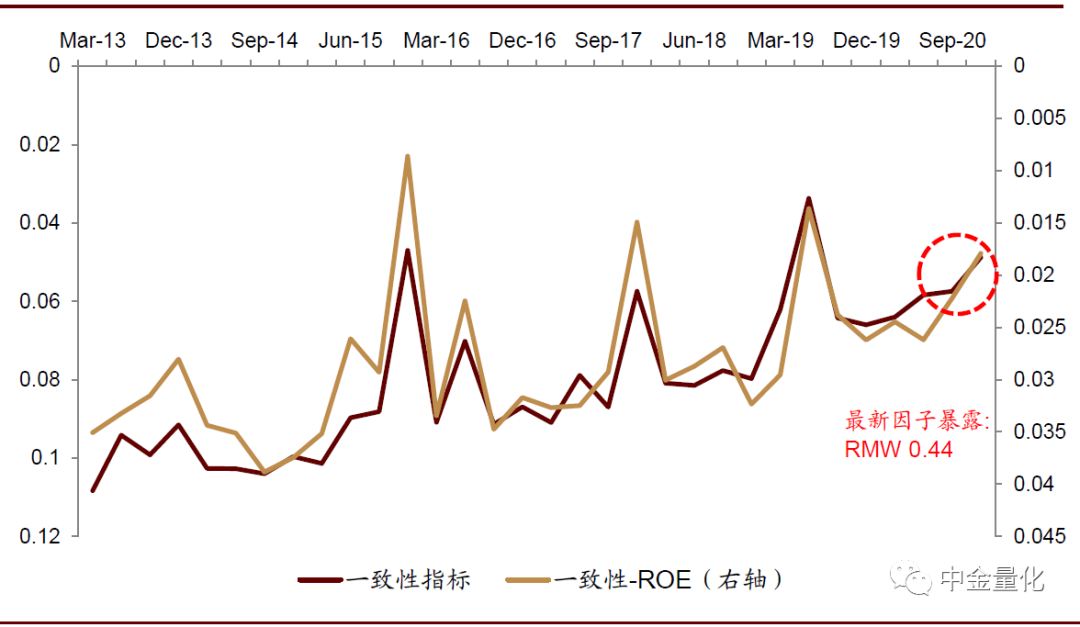

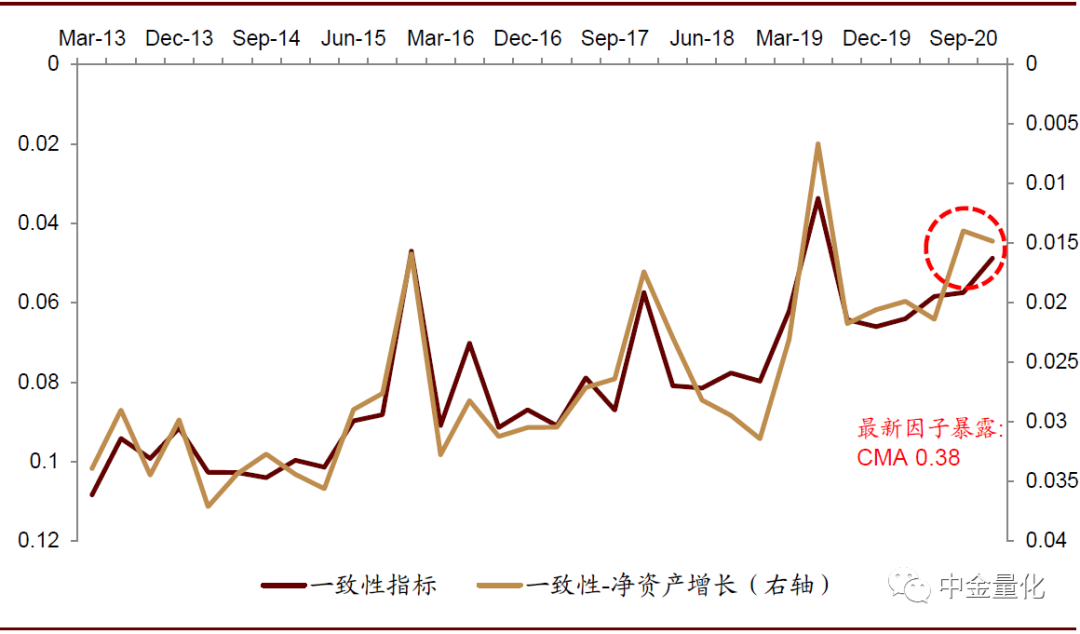

从风格因子看公募投资一致性。在多因子模型体系下,投资组合收益可通过多因子模型进行拆解。通过计算基金收益因子暴露与所有基金平均因子暴露的“距离”,能较大程度反应该基金与其他基金收益一致性。我们通过Fama-French五因子对基金收益进行拆解,使用因子包括市场收益、市值、估值、ROE及净资产收益率。

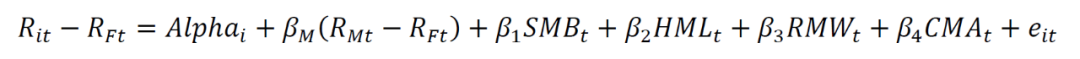

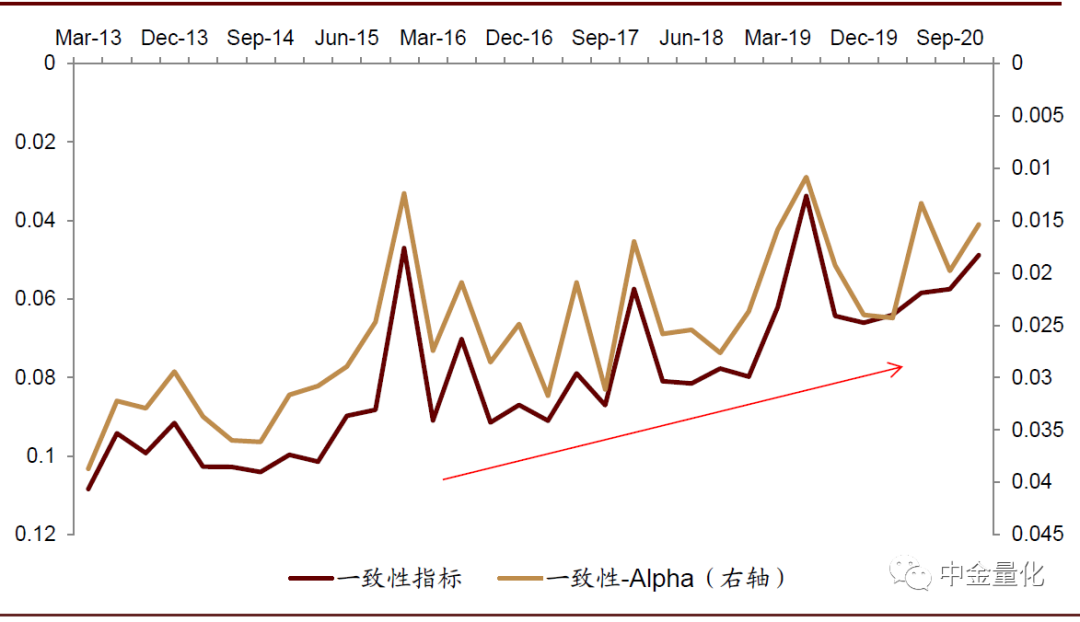

►主动公募基金收益一致性持续提升:通过观察公募基金整体收益一致性,可以发现过去相似大体维持上升趋势。其中衡量超额收益Alpha与Beta收益一致性在最近半年有所提升;

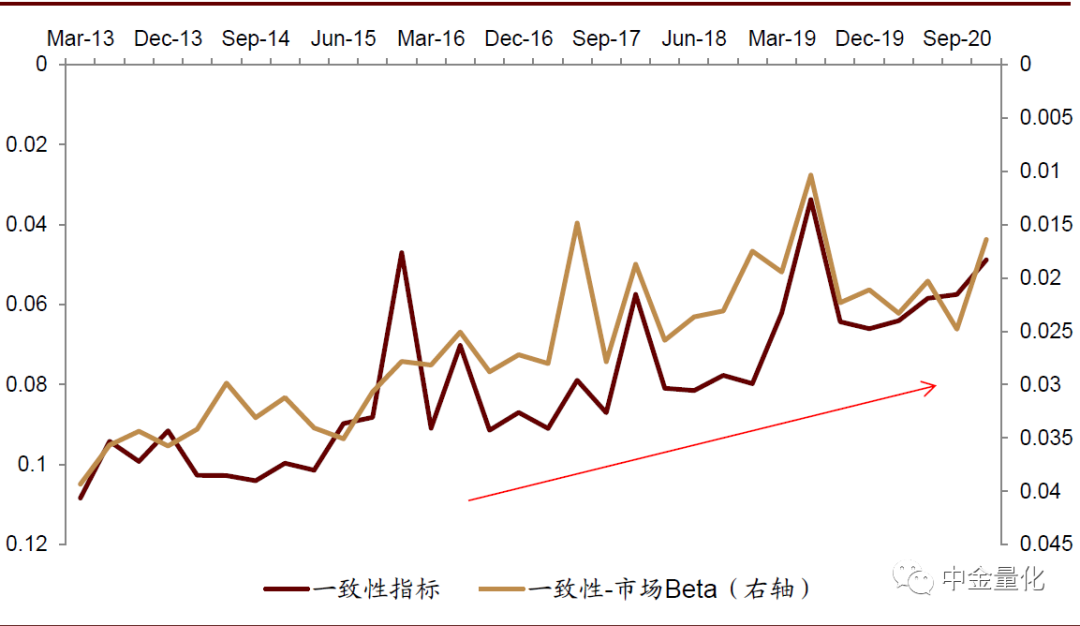

►估值及ROE一致性边际上再度提升:风格收益来源上,估值及ROE收益一致性近期有所提升,一定程度说明主动基金在这两个风格上态度再有所统一。相反,市值及净资产增长一致性则有所下降。

图表:近期Alpha收益一致性有所提升

资料来源:万得资讯,中金公司研究部

图表:近期市场Beta因子收益一致性有所提升

资料来源:万得资讯,中金公司研究部

图表:近期市值因子收益一致性有所下降

资料来源:万得资讯,中金公司研究部

图表:近期估值因子收益一致性有所上升

资料来源:万得资讯,中金公司研究部

图表:近期ROE因子收益一致性有所上升

资料来源:万得资讯,中金公司研究部

图表:近期净资产增长因子收益一致性有所下降

资料来源:万得资讯,中金公司研究部

文章来源

本文摘自:2021年2月5日已经发布的《基金研究系列(2):从公募四季报看中美股票基金“头部化”》

分析员 王 浩 SAC执业证书编号:S0080516090001 SFC CE Ref:BMQ376

分析员 邓志波 SAC 执业证书编号:S0080518100002 SFC CE Ref:BQD384

分析员 刘均伟 SAC 执业证书编号:S0080520120002

分析员 王汉锋 SAC 执业证书编号:S0080513080002 SFC CE Ref:AND454

法律声明

向上滑动参见完整法律声明及二维码

扫二维码,快人一步开启牛年行情!

扫二维码,快人一步开启牛年行情!