梧桐树下V

《中国好声音》制作方灿星文化创业板IPO被否,2019年净利润3亿,曾从事外商禁投业务,商誉减值超3亿,被诉金额2.3亿

文/西风

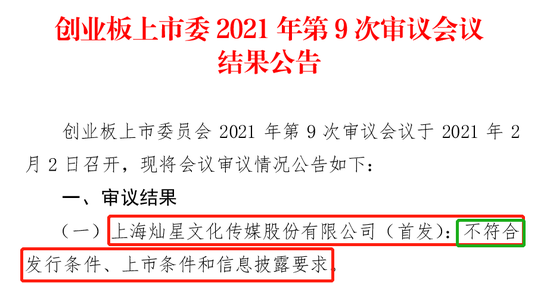

2月2日,深交所创业板上市委审核4家公司的IPO申请,审核结果是上海灿星文化传媒股份有限公司被否决,昆山亚香香料、广东绿岛风空气系统、张小泉股份有限公司等3家全获通过。灿星文化成为2021年继郑州速达后第二家被否的创业板IPO申请公司。《中国新歌声》、《中国好声音》是公司的王牌节目。灿星文化的控股股东、实控人结构恐怕是A股IPO史上最多层次、最复杂的。

创业板上市委会议对灿星文化提出问询的主要问题有5个:

1.根据《共同控制协议》,发行人的共同控制人将稳定发行人控制权至上市后 36 个月。请发行人代表说明上市 36 个月后如何认定实际控制人,是否会出现控制权变动风险。请保荐人代表发表明确意见。

2.请发行人代表说明在已经拆除红筹架构的情况下,共同控制人之一田明依然通过多层级有限合伙架构来实现持股的原因。请保荐人代表发表明确意见。

3.灿星有限成立至红筹架构搭建期间,贺斌等 4 名中国公民根据美国新闻集团安排持有灿星有限股权,灿星有限经营范围包括当时有效的《外商投资产业指导目录》中禁止外商投资的电视节目制作发行和文化(含演出)经纪业务。请发行人代表说明,上述安排是否存在规避相关外商投资规定的情形,相关风险是否已充分披露。请保荐人代表发表明确意见。

4.2016 年发行人收购共同控制人之一田明持有的梦响强音 100%股权,收购价格 20.80 亿元,形成商誉 19.68 亿元。2020 年 4 月,发行人基于截至 2019 年末的历史情况及对未来的预测,根据商誉追溯评估报告对 2016 年末商誉减值进行追溯调整,计提减值 3.47 亿元。请发行人代表说明:(1)收购价格的公允性;(2)报告期内未计提商誉减值的原因及合理性;(3)在 2020 年 4 月对 2016 年末的商誉减值进行追溯调整是否符合企业会计准则的相关规定。请保荐人代表发表明确意见。

5.截至 2020 年 10 月底,发行人作为被告的未决诉讼及仲裁共计 8 件,累计被请求金额约 2.3 亿元。请发行人代表说明:(1)未对上述事项计提预计负债的原因及合理性;(2)上述事项是否对发行人的核心竞争力和持续经营能力构成重大不利影响。请保荐人代表发表明确意见。

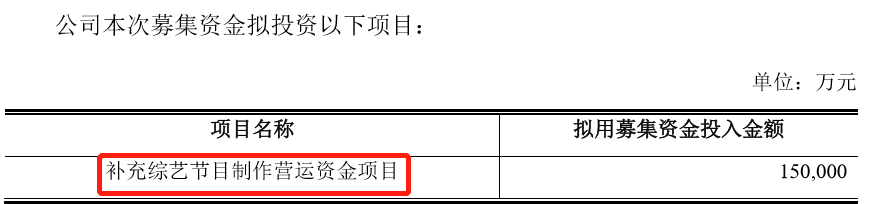

灿星文化前身有限公司成立于2006年3月,2016年9月整体变更为股份公司。公司创业板IPO申请于2020年7月2日获得受理,预计融资金额15亿元,保荐机构为中信建投。

公司专注于综艺内容制作和产业链开发运营,坚持“灿星创造”的战略,重视内容原创,是国内少数具备运作特大型综艺节目,并持续推出优秀节目的专业制作公司之一。公司擅长制作歌唱类综艺节目,《中国新歌声》、《中国好声音》系列作品作为公司的王牌节目,具备很强的商业价值,为公司的收入和利润作出了比较重要的贡献。2017 年、2018 年及 2019 年,《中国新歌声》、《中国好声音》节目制作收入占总收入的比例分别为 32.33%、32.96%及 26.67%。

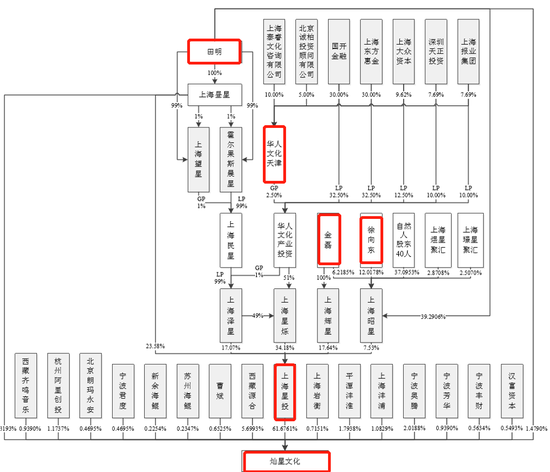

一、A股IPO史上最复杂的控股股东及实控人结构

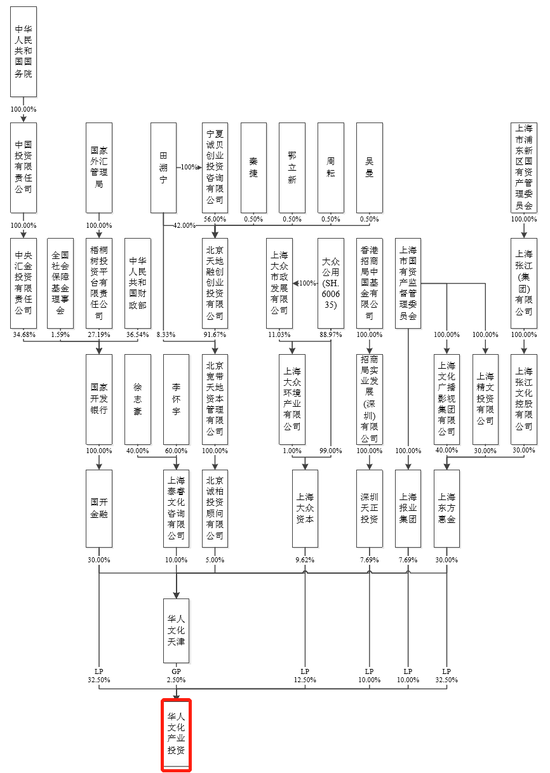

灿星文化的控股股东为上海星投,持有公司61.6761%的股份,公司的实际控制人为田明、金磊、徐向东、华人文化天津的共同控制。田明、金磊、徐向东为公司的核心管理层,华人文化天津为华人文化产业投资的执行事务合伙人,华人文化产业投资系一家从事股权投资管理业务的基金。灿星文化的股东结构很复杂,重重叠叠,着实让人眼花缭乱!

华人文化天津穿透至最终出资主体的股权结构层次很多,也很复杂:

2016 年 1 月 1 日,核心管理层田明、金磊、徐向东与华人文化产业投资及其执行事务合伙人华人文化天津,以及实际控制人直接或间接控制的、用以持有公司股权的持股平台公司上海星投、上海星烁、上海昼星、上海辉星、上海昭星、上海泽星、上海民星共同签署《共同控制协议》。《共同控制协议》条款也挺多、挺复杂。

二、2020年前三季度净利润同比下降超过43%

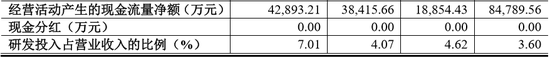

2017年、2018年、2019年及2020年上半年,公司营业收入分别为20.58亿元、16.53亿元、17.33亿元及3.45亿元,扣非归母净利润分别为3.90亿元、4.10亿元、3.00亿元及0.29亿元。

公司 2020 年 1-9 月营业收入分别为 87,308.61 万元,较上年同期下降35,483.00 万元,降幅为 28.90%,2020 年 1-9 月归属于母公司股东的净利润15,313.77 万元,较上年同期下降 11,800.80 万元,降幅为 43.52%。2020 年 1-9月业绩同比下滑的主要原因为:因疫情影响,2020 年《中国好声音 2020》的录制播出时间有所推迟,节目收入及相关的音乐授权收入较去年同期下降。另外由于疫情的影响,2020 年 1-9 月海选授权收入较去年同期下降。2020 年主要节目的录制播出时间均有所推迟,但整个节目的播出未受影响。公司 2020 年节目数量与上年相比略有增加,业务发展整体情况较好。随着疫情得到控制,2020 年下半年开始海选授权业务已经逐步恢复。疫情对于公司业绩的影响正逐步恢复,但公司仍面临电视广告市场下滑,台综市场份额下滑,以及视频网站购买内容策略的变化所导致网络发行收入下降等市场风险。

三、公司募投项目为补充综艺节目制作运营资金项目,拟用募资15亿元

四、公司提示的风险中,有如下2个特别的风险:

1、大额商誉减值风险

截至 2020 年 6 月末,公司合并报表商誉账面价值为 163,551.96 万元,主要系发行人并购梦响强音形成,需要在未来每期末进行减值测试。梦响强音主要业务包括音乐制作及授权、衍生品开发及运营、演出活动、艺人经纪,以及其他以节目为依托的衍生产品运营,具有较强的盈利能力。目前被收购企业业务经营状况符合预期,但是若未来宏观经济、市场环境、监管政策发生重大变化,影响到发行人的经营情况,或其他参数变动影响商誉可收回金额,发行人存在商誉减值的风险。商誉减值会直接影响公司经营业绩,减少公司当期利润。

2、诉讼、仲裁事项影响发行人业务经营及节目播出的风险

截至招股说明书签署之日,发行人与 MBC 就《蒙面歌王》第二、三、四季节目合同、联合开发《户外真人秀》节目合同等存在尚在进行的诉讼、仲裁事项。其中,MBC 诉发行人知识产权合同纠纷(《蒙面歌王》第二、三、四季节目合同)诉讼请求金额约人民币 11,047 万元,MBC 反诉发行人合同纠纷(联合开发《户外真人秀》节目合同)诉讼请求金额约人民币 4745 万元。

一方面,根据管理层评估及诉讼律师意见,发行人未就上述涉诉事项计提预计负债或暂估成本。截至 2020 年 6 月 30 日,发行人货币资金为 789,337,266.00元,发行人与 MBC 的上述合同纠纷中 MBC 主张金额占发行人货币资金比例较低,且根据上海星投、上海昼星、田明出具的承诺,若根据最终判决/裁决,灿星文化需向 MBC 进行赔付,则赔付金额由上海星投、上海昼星、田明共同连带地向灿星文化进行补偿,各自承担比例为各方在灿星文化中所持股权比例。虽然上述涉诉事项不会对发行人持续经营构成重大不利影响,但相关涉诉事项仍会对发行人的业绩表现和市场影响力造成负面影响。若发行人未能在后续的经营管理中加强与合作方的合同执行和管理,该等对发行人业绩表现和市场影响力的负面影响可能会继续发生。

另一方面,上述涉诉事项系合同价款结算纠纷,不会涉及发行人后续节目制作及核心知识产权。涉诉相关节目的商标、文字脚本、舞美设计、面具饰品专利等模式的具体表达均为发行人原创,发行人拥有相关知识产权,且部分涉诉节目的续季仍在正常制作及播出。若发行人在后续的业务开展中,未能保护自身的知识产权或侵犯第三方的节目相关的知识产权,则发行人将可能会面临节目被要求暂停播出或下架整改的风险。