01

PART

继上周美股美债出现历史性极端行情后,本周美国资本市场表现备受全球投资者瞩目,先是美联储超预期“非常规”紧急降息50基点,再是“超级星期二”拜登意外大胜桑德斯拿下民主党初选,于此同时美国三个州宣布进入紧急状态,美国疾控中心(CDC)宣布停止公布确诊病例数据,加重市场恐慌情绪。周内美股如坐过山车,道指日内震幅在3%-5%;避险资金助推美债收益率持续下行,10年期美债收益率跌至1%以下。针对本周国内外市场热点,我们为投资者精选了主要机构观点。

以下,望开卷有益:

美股十年牛市是否临近终结,风险点在哪里

美股十年牛市是否临近终结,风险点在哪里本周多家机构的报告和电话会议涉及美股市场,主题聚焦在美股市场影响因素、是否牛市终结等方面。

国信证券认为,过去十年美股慢牛的根基不仅在于传统意义上的盈利增长和利率下行带来的估值提升,还有一个重要因素是,大量的美股上市公司在低利率环境下,通过发债回购股票推高股价。股票回购直接增加公司股票的需求,同时回购股票注销可提高EPS和公司整体ROE,均能促进股价上涨。但发债回购使得上市公司杠杆率不断攀升,标普500成分股中资产负债率最高的50家公司,其资产负债率水平均超过90%。这使得利率和财务杠杆成为美股最大的风险。在美联储降息维持低利率,通胀不明显上升情况下,企业盈利恶化并一定造成美股行情的终结。而当某种因素使得利率趋势性上行,通过发债回购推升股价的逻辑链条就会逆转,形成融资困难——股价下跌——融资更困难的恶性循环。

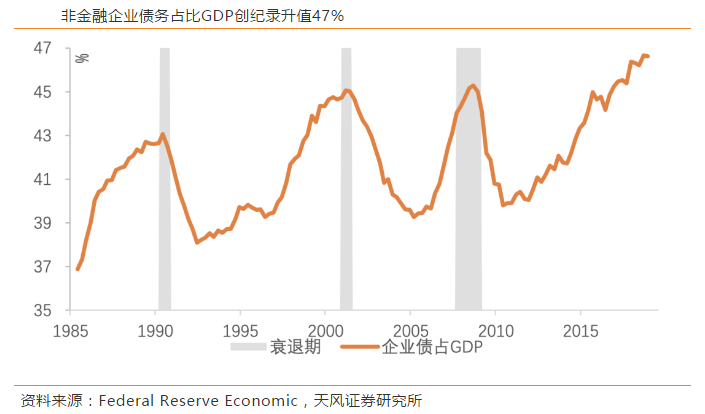

天风证券宏观团队近期发布系列文章探讨美国经济衰退和金融危机的可能性,指出每一次危机爆发的原因都有相似性——债务庞氏化,认为下一次衰退的风险点可能在美国中小企业的债务问题上。其报告指出,美国企业部门负债占GDP的比例处于历史高点;企业负债质量下降,2019年美国企业债评级的下调比例已经升至2009年以来最高;中小企业违约风险积累,利息覆盖率为历史最低水平(Russel 2000 企业为例)。

天风证券认为,一级市场并购和二级市场回购占据了美股上市公司主要的债务增量,却并没有产生出相应体量的利润。金融危机以来,美股的内生增长与股价增长并不匹配。2010-2017年,信息技术、耐用消费品、医疗保健等行业的利润分别增长了39%、48%、32%,但每股盈利分别增长了85%、91%和73%,远远超过其利润增长幅度,暗示每股盈利增长可能较多来源于回购。上市公司大量回购的表面原因是低利率的融资环境和管理层绩效最大化,而实际根源是行业利润率的长期下滑,无法覆盖利息支出导致的债务庞氏化,本质是产业周期新旧更迭的必然结果。在当前企业杠杆高企的环境下,美国经济和美股的高度依赖美联储的适应性货币政策。企业降低利息费用、持续回购和资本开支均依赖于平稳的信贷市场和较低的信贷利差。如果企业盈利回落,而货币宽松没有跟上,信用环境可能快速恶化,进而引发流动性危机甚至小型经济衰退。

对于美国经济衰退的概率,天风证券宏观团队认为,如果衰退的定义是连续2个季度以上负增长,12个月内衰退概率30%。如果衰退定义为2个季度以上偏离增长趋势,12个月内衰退概率50-70%。如果是疫情引发美国中小企业债务危机,不排除2009年大牛市结束的可能。

科技类ETF首次出现限额,科技主题投资面临政策微妙时刻

科技类ETF首次出现限额,科技主题投资面临政策微妙时刻易方达3月4日公告,下周准备发行的易方达中证科技50ETF的募集限额为15亿元,这是近年来首只在发行端进行规模控制的ETF。作为头部基金公司,易方达拥有强大的发行渠道和用户目标群,同时,ETF作为被动投资的指数产品,往往规模越大跟踪效果越好。因此,该只产品偏低的限额意味着这是一次真正意义的主动压缩。

在此公告前,市场已流传科技类基金审批受限、节奏放缓的消息。据中证报报道,监管部门并未暂缓受理科技类基金产品的申报。澎湃新闻称,监管层规范科技基金跟风乱报,考虑单列审批通道,不是限发行。券商中国报道,由于前期科技类产品发行较为集中、节奏较快,监管部门正以更为严格的态度对待基金公司的产品申报,希望发行回归常态化。

同时在本周,ETF是否会加剧市场波动的话题引发热议。根源是上周美股突现闪崩,有分析人士指出以ETF为代表的被动投资基金对市场下跌起到“推波助澜”的作用。华夏基金数量投资部总监庞亚平撰文指出,ETF产品设立初衷就是为了平抑市场波动,ETF份额在二级市场上的买卖交易不对底层股票产生任何影响,可以保护对底层股票的市值冲击。ETF由于其标准化、费率低、风格连续,成为全球主要机构投资者资产配置和长期持有的重要工具品种,持仓时间较短且以短期交易为主的投资者占比依然较小,认为ETF是为套利和交易而生有失偏颇。ETF没有带来市场流动性的扭曲,未造成恐慌性抛售,国际清算银行的季度回顾报告指出,指数型共同基金的投资者在市场紧张时期确实起到了“稳定市场的作用”。

洪泰财富研究部认为,自去年以来,科技股行情一枝独秀,国内个人投资者鉴于科技股投资的专业性门槛较高,往往选择科技型ETF或科技主题的主动型基金作为主要配置工具。于此同时国内各大基金公司迎合市场需求纷纷推出相关产品,使得科技股和科技基金投资存在一定的过热现象。尤其春节后科技型基金募集规模增速较快,监管层在此时放缓审批节奏正是由于担忧市场过热会催生系统性风险。监管态度的变化也是一种预期管理的方式,市场预期增量资金入场放缓成为近期科技股调整的诱因之一,预计三、四月份仍会以震荡调整为主。长线投资者可耐心持有,采用“微笑曲线”法逢低加仓。科技基金波动较大,稳健型投资者亦可选择量化对冲基金进行搭配,以起到平抑投资组合整体波动率的作用。

央行发布工作论文,研究金融危机传染机理

央行发布工作论文,研究金融危机传染机理央行系统工作人员于3月2日发布工作论文《金融危机传染实证分析研究》,梳理金融危机传染的定义,分析金融危机传染的机理,运用模型(静态 Copula和动态 Copula 函数)对金融危机传染进行了实证分析。

论文指出,金融危机传染通常表现为,金融危机时期和危机后金融市场之间的相关性显著增强。金融危机传染主要包括对外贸易与资本流动两种渠道,并最终表现为汇率、利率、资产价格等金融市场要素的联动变化。当前,在全球经济放缓、风险溢出效应持续增强的大背景下,研究金融市场之间的联动关系,探索危机传染是否存在及其传染特征,对于实施金融监管和宏观审慎管理具有重要意义。

该论文主要结论包括三个方面:一是,金融危机时期,中国股市下跌与美国股市下跌一定程度上存在联动,但中国股市的波动也有一定独立性。二是,全球金融危机后,国内股市和债市呈现显著负相关性。三是,从国内金融机构看,不论是否处于危机期间,国有商业银行之间、国有商业银行与中小型银行之间的风险传染并不明显,中小型银行之间风险传染较强,但不是由金融危机引起的,而是由其他因素导致。

基金市场风向

02

PART

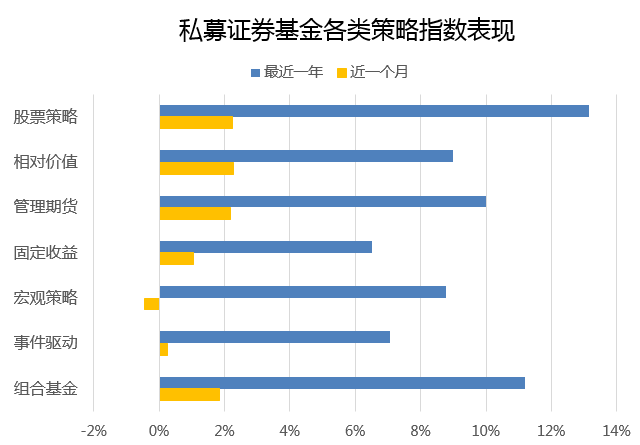

私募证券

私募证券

来源:私募排排网,洪泰财富研究部

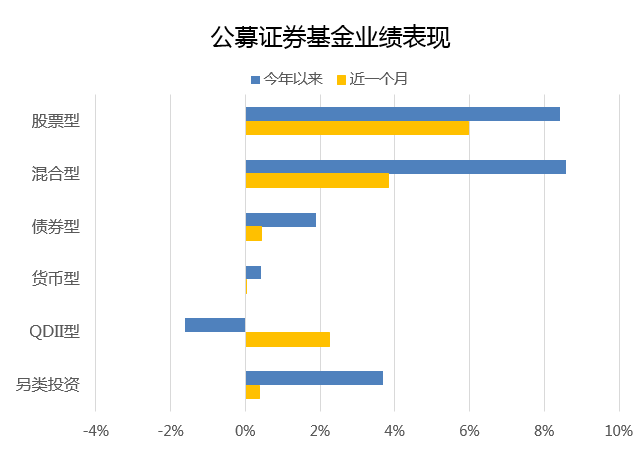

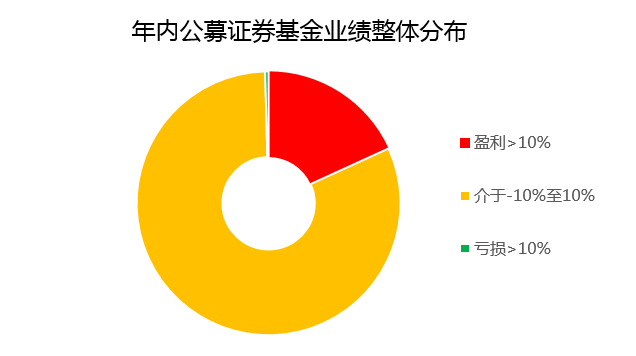

公募证券

公募证券

来源:Wind,洪泰财富研究部

市场观察:

国金证券发布报告表示,在国内防控措施有所成效之时,境外疫情却在2月中下旬突然扩散,全球股市及大宗商品遭遇大幅回调。2月276只QDII平均回报率-4.19%,仅75只取得正收益。主动管理型港股QDII逆势上涨,印证了对高波动环境更利于主动型高弹性品种发挥优势的论断。该报告建议投资者对全球防疫局势发展保持密切关注,并有效拓宽基金组合的投资边界,实现地域和资产类别的多元化分散投资。权益类品种建议以“美股+港股轮动”的方式动态把握时机,美股建议选择弹性较高的纳指品种,港股环境对主动管理型基金更有利;在此基础上,建议纳入投资地域涵盖境内的科技主题基金。非权益类建议优选投资级中资美元债基金(避险资产则建议首选国内黄金ETF),从而增强组合对冲系统性风险的能力。

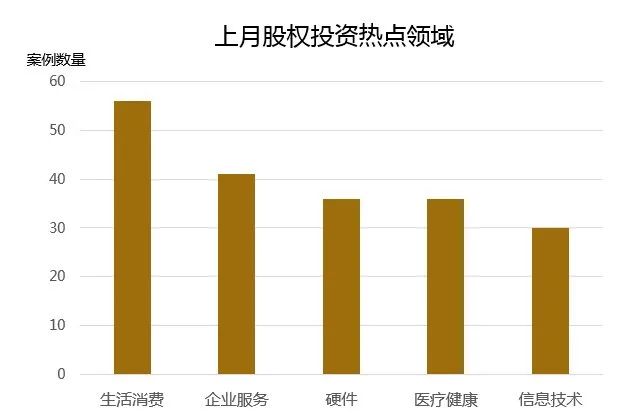

股权投资

股权投资

来源:投资界,洪泰财富研究部