图片来源:PIXBAY

作者:小耳东

经常听到有人说,私募股权母基金不值得投,收费高、收益低还不透明。

针对大众普遍对私募股权母基金的认识误区,今天我们来着重解答一下。

误区一:母基金的风险分散性会把收益实现概率拉低,最终整体回报不高。

风险和收益成正比,越来越多投资人开始明白贪图高收益的背后,就是承担更多的风险。同时,越来越多客户开始学习、理解、运用资产配置的方法,在多类资产上进行分散投资。

但是,有一个声音出现了:风险都分散了,那收益从哪来?

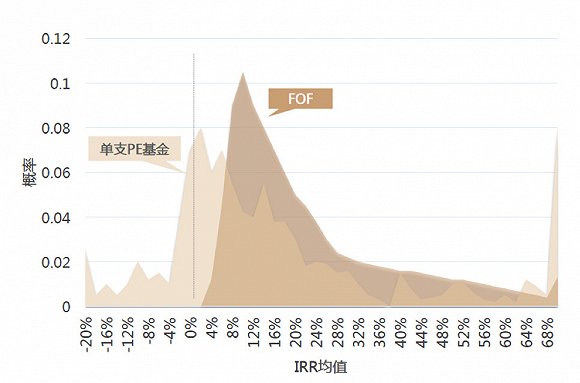

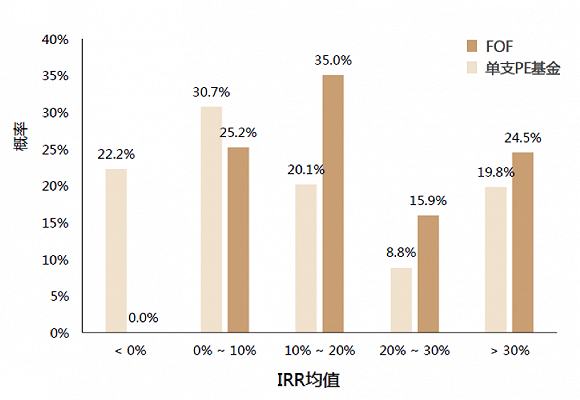

据欧洲股权投资协会调查显示,单只PE出现亏损的概率为21%,但FOF出现亏损的概率接近零。

风险降低了,收益率一般情况下也会降低,但是股权母基金却给我们一个很意外的答案。

母基金的IRR均值在10%~20%、20%~30%、>30%的实现概率都高于单支PE基金。

这到底是为什么呢?我们可以从以下两个角度来尝试找出答案:

1、一般情况下,一个VC一期的募资额在2-5亿之间,而VC阶段的项目,平均投资金额在3000万内,那么对应能投资的项目数量在10~30个不等。

通常情况,一期基金能够孵化出1-2个IPO,业绩就已经很不错了。那么对应地,如果投资覆盖的项目数量不够,可能就会导致低收益,甚至亏损的情况出现。

母基金覆盖了多只基金,对应覆盖的项目数量远大于单支PE基金,因此实现收益的概率也会大于单支PE。

2、未来高成长行业远不止一个。虽然目前我国经济正处于转型期,但未来能持续高增长的行业还是很有前景。

例如我国的高科技领域,随着人口质量红利的不断提升,我国的高科技出口已经占了出口总额的30%;例如,目前人口老龄化问题,未来在医疗开支方面会大幅提升;再例如,目前国内消费的贡献度已经占到GDP的70%,未来继续激活、深挖消费需求,可以提升消费效益。

通常情况下,一个基金能够全覆盖多个高增长行业的可能性不太高,因为每个基金都有自己所专注的领域,把最核心的人力放在自己最擅长的事情上。

而未来高增长的行业却不仅仅是1-2个,因此通过母基金的形式,同时覆盖到多个基金,能够更大范围地覆盖到未来若干个高增长行业,对应的高收益率实现的可能性也会随之升高。

误区二:投资人自己投若干个直投项目、或者若干个基金,也能实现母基金的低风险效果。

过去几年,私募股权非常火,火到很多个人投资者都小试牛刀,尝试自己看项目、自己挑项目。这类投资人还很聪明,学会了资产配置,一投就投多个项目,力求风险分散最大化。

清科集团创始人、董事长倪正东,在中国股权投资年度论坛上讲到:今年这个市场亏钱损失惨重的就两种人,一种是自己去造风口,然后砸重钱,最后砸不出来,损失惨重;另一种是独角兽上市,IPO之后跌了很多,都是上亿美元的亏损,亏得不说话了。

可见,一般投资者想自己在市场上找到风口、找到好的项目,实在不是一件容易的事。

资产配置的风险分散性,不仅仅是体现在分散投资上。在同一投资类别里,分散投资到若干个排名靠后的基金,并没有降低了风险,相反是集中了风险。

分散投资,更强调的是在同一领域里,不同投资风格的顶级基金的分散投资。

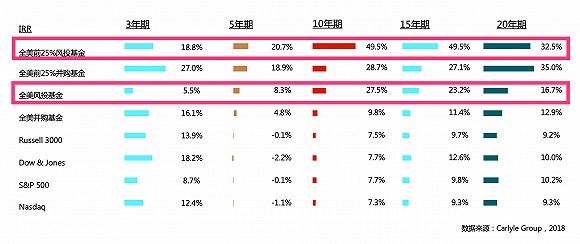

全美前25%风投基金10年期的平均收益率能达到49.5%,而全美风投基金10年期的平均收益率为27.5%,仅为前者的55%。

在股权投资领域,必须交给专业的管理人。让母基金管理人帮我们找到最头部的机构,分散投资到几个高成长行业,从而分享未来经济成长的红利。