来源:二鸟说

题图 / 绿洲

作者 / 一石二鸟

标签 / 研究

A股市场虽然长期收益不错,但也具有有回撤大、波动大等特征,很多投资者难以最终获利。比如今年一季度A股涨势如虹,但上攻3288点之后自4月底开始调整,上周曾跌破2800点。很多投资者对这种波动比较厌恶,希望能有波动和回撤小,能稳健增长的品种。

这其实就是绝对收益目标基金。虽然现在资管新规已规定资管产品不得保本保收益,但仍有一些基金以绝对收益为目标。最典型的像长安鑫益增强,2018年2季度定位于绝对收益之后,几乎天天飘红,很少有大的回撤。虽然没有“绝对收益”之名,却有“绝对收益”之实。

今天我们就以三只基金为例,给大家详细介绍这类基金的业绩情况和管理思路。

一、点滴的积累,恒久的幸福

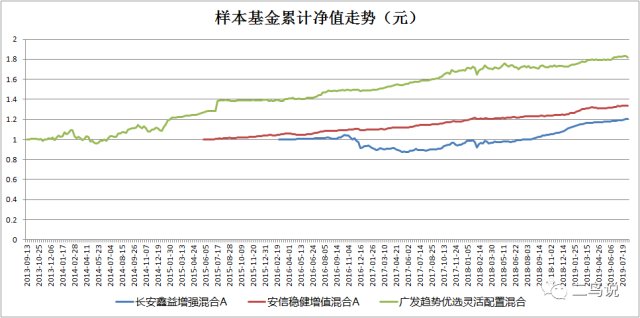

这次为大家选出的三只样本基金是长安鑫益增强(002146,自2018年2季度定位于绝对收益)、安信稳健增值(001316)、广发趋势优选(000215)。

来源:Choice,截止2019.8.7

长安鑫益增强自2018年二季度以来,安信稳健增值、广发趋势优选自成立以来,累计净值曲线都平稳向上,实现了年年正收益。

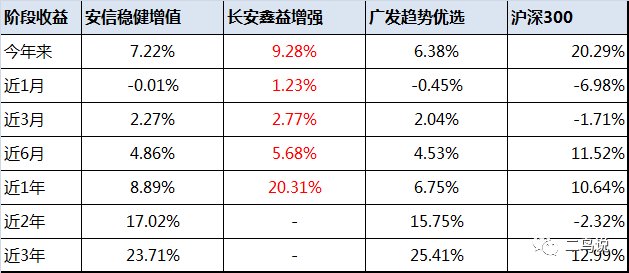

来源:Choice

再细化到季度。最近8个季度中,长安鑫益增强和安信稳健增值连续实现季度正收益,广发趋势优选仅有一个季度没有实现正收益,而同期同类平均和沪深300均有五次是负收益。这种绝对收益无疑给了投资者极佳的投资体验。

来源:Choice

在回撤控制方面,这三只基金也做的很出色。2015年6月至2019年8月,A股经历了熊市、反弹、震荡等七个阶段的行情。

2015/12/26—2016/1/29期间,A股急速下跌,短短24个交易日,沪深300急跌23.2%,最大回撤24.2%,同期安信稳健增值最大回撤仅为0.7%,广发趋势优选最大回撤仅为1.7%。

2019/4/20—2019/8/7股市震荡下行期间,沪深300最大回撤为11.5%,但是三只基金最大回撤均得到了很好的控制,长安鑫益增强最大回撤为0.1%,安信稳健增值为1%,广发趋势优选为0.8%。

来源:Choice,基金收益率为“累计复权增长率”

从阶段收益可以看出,时间周期越长,这类基金积累的收益越多。

近1年长安鑫益增强累计收益达到了20.31%,安信稳健增值为8.89%、广发趋势优选为6.75%。近2年,安信稳健增值累计收益17.02%,广发趋势优选累计收益15.75%,同期沪深300下跌2.32%。

正如广发趋势优选基金经理谭昌杰所言:只要方向正确,慢就是快。这类基金虽然每年的收益未必很高,但回撤小,长期下来经过复利的积累,做出的累积收益依然惊人。像运作时间最长的广发趋势优选,成立不到6年,累计净值已超过1.82。

来源:Choice,截止2019.8.7

二、灵活的策略,长期的坚持

上述三只基金之所以能实现绝对收益目标,主要是做好了以下三个方面:第一、做好固定收益投资,获取长期稳健收益;第二、根据股市行情变化,灵活操作股票,在严格控制回撤前提下,获取弹性收益;第三、基金经理管理思路明确,长期坚守交易纪律。

简单的说,就是股市涨时赚固定收益加股市上涨的钱;股市下跌时,只赚固定收益的钱,回避股市下跌的损失,即“债券打底,择机炒股,严控回撤,积少成多”。

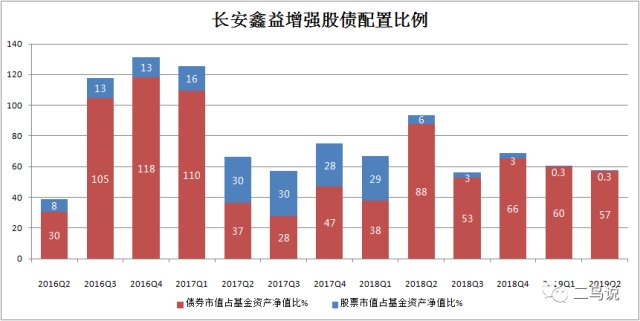

长安鑫益增强自2018年2季度定位于绝对收益基金之后,坚持以债券配置为主,股票配置为辅。在债券方面根据情况在利率债和信用债之间进行灵活配置,比如2019年主要采用长久期利率债和短久期高收益信用债搭配的策略。

在股票方面,持仓范围是0-30%,操作策略是“低仓位+短线”。无论股票行情好还是不好,都保持着极低的仓位(6%以下),在趋势性、震荡、反弹行情中进行短线操作,及时止盈止损,确保不会对净值造成太大的影响。

来源:Choice

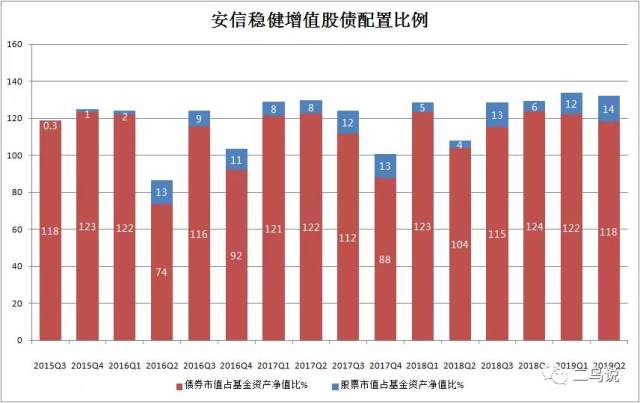

安信稳健增值在债券配置方面,主要投资高评级的国企债券和利率债、可转债,维持一定的杠杆水平,债券市值占资产净值比长期维持在100%以上。

该基金股票持仓范围是0%–95%,采用“长期持有+择时调仓”的策略。坚持价值投资,精选优质并且估值合理的蓝筹股,长期持有,持仓基本控制在0%-15%之间。一旦有发生系统性风险的可能,便会果断降低股票仓位。比如2018年四季度末股票持仓将至6%,2019年一季度末股票持仓提升至12%,持仓比例调整比较频繁。

来源:Choice

广发趋势优选主要是通过 “自上而下选择低相关性的、风险较低的多类别资产构建组合,重视风险控制,及时做好止损”来实现绝对收益的。

在债券配置方面,偏好于选择1-3年期AAA国企债作为底仓,为绝对收益的构建足够的安全垫。在股票配置方面,会在行业和个股层面进行分散,单只个股的集中度尽量不超过2%,此外,还制定了严格的止损标准,投资标的跌到一定程度,必须卖出。

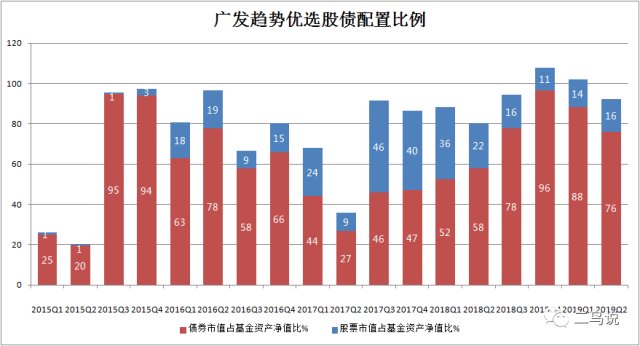

该基金股票持仓范围是0%–95%,采用“自上而下+择时调仓”的策略。从历史数据来看,该基金股票市值占资产净值比波动较大,在2017年牛行情中维持在40%左右,2018年熊市中则迅速降低至20%以下。表明该基金是通过择时,在下跌市场降低股票仓位,在上涨市场增加股票仓位,获取绝对收益。

来源:Choice

三、极度稀缺的产品,基金经理的“绝活”

上述基金实现绝对收益的原理,通俗说的话就是:债券投资为收益打底,股票投资提供弹性。当然,这只是我们从投资者的角度,通过公开信息进行的研究。基金经理所采取的策略要远比这个复杂,而且实际操作难度很大。绝对收益策略堪称基金公司和基金经理的“绝活”。

在资管行业,其实大家都很希望能给投资者提供产品,收益还不错,最重要的是投资体验极佳。但到目前为止,经历过牛熊检验,真正跑出来的屈指可数,这类产品极度稀缺。道理很简单,对绝对收益产品而言玩股票就像在走钢丝绳,稍有不慎回撤控制不住就垮下去了。而不使用权益资产,仅靠债券是难以做出满意的收益的。

我主理的“绝对收益目标组合”也是以追求绝对收益为目标,自成立以来年化收益接近10%,最大回撤低于2%,实现了“稳稳的幸福”。