财联社8月24日讯(记者 吴昊)就在上市券商陆续披露半年报的同时,中证协也公布了上半年行业的整体经营情况,总体勾勒出一个“寒气逼人”的上半年:包括营收、净利、盈利券商数量等多项指标不但下滑明显,且还创下近三年新低。

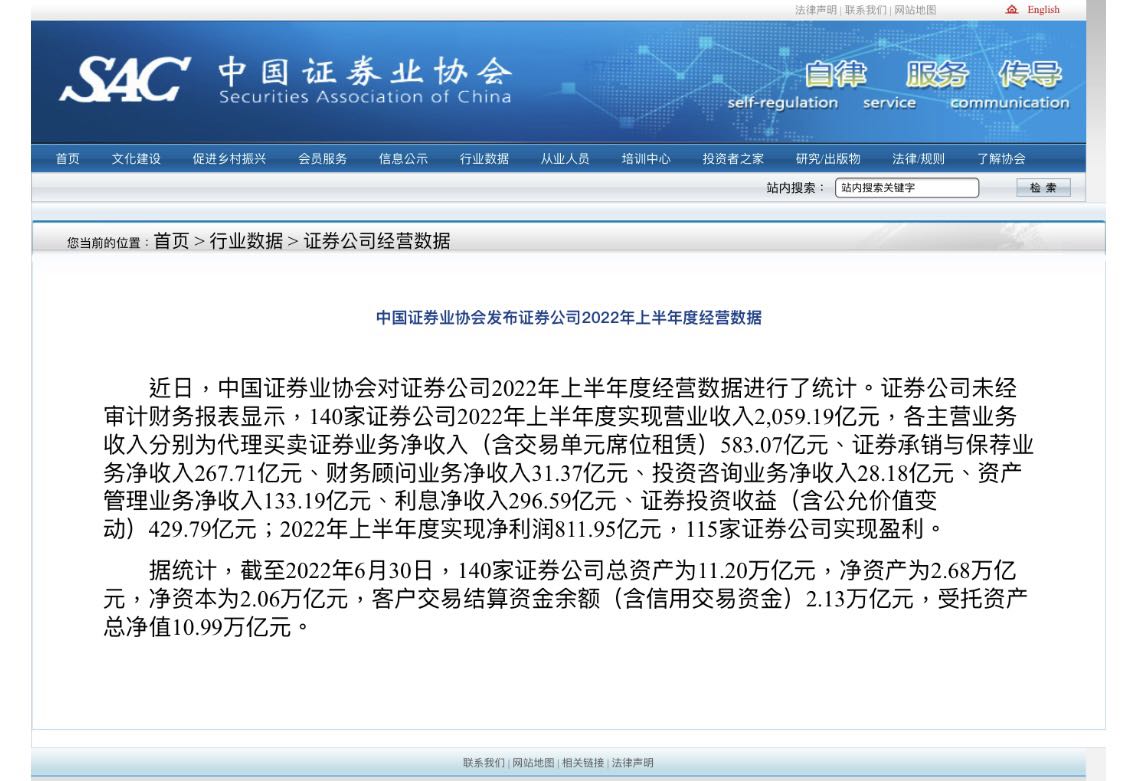

根据8月23日中证协披露的140家证券公司未经审计财务报表数据显示,2022年上半年度共实现营业收入2059.19亿元,同比减少11.4%,刷新2020年以来同期最低值,近三年复合增长率为-1.18%。

净利润方面也同样创下近3年最低,上半年净利润811.95亿元,同比减少10.06%,近三年复合增率-0.79%。

上半年有115家证券公司实现盈利,占比仅为82.14%,也为近3年来最低,尤其在2020年上半年超过92%的券商盈利的对比之下,上半年的经营情况尤显不乐观。

与此同时,上市券商半年报披露季已到来,截至目前已有26家上市券商或券商上市主体披露半年报或半年度业绩预告。其中净利润下滑超过30%的券商已增至17家,更有5家券商上半年业绩亏损。显然,业绩退坡是上半年绝大多数券商所要面对的压力。

行业整体业绩滑坡,自营成最大拖累

市场波动致使券商自营投资业务收入的大幅下降,成为行业整体业绩滑坡的主要拖累之一。

中证协统计,2022上半年证券投资收益(含公允价值变动)429.79亿元,同比减少38.41%,为所有主营业务收入中下滑最多的板块,近三年复合增长率为-15.12%。

除此之外,上半年券商的其他各项主营业务也呈现些许分化。

根据中基协数据统计,截至今年一季度末,证券公司及其子公司私募资管计划(含大集合,含私募子公司私募基金)产品规模达到7.85万亿元。按照国泰君安非银团队的预测,上半年券商资产管理规模仍呈上升态势。

不过规模的增长却未带动上半年资管业务的增收。中证协统计,2022上半年资产管理业务净收入133.19亿元,同比减少7.94%。根据东吴证券与国泰君安非银研报的观点,下滑原因一方面来自于权益市场低景气度的冲击,另一方面也可能来自于资管费率的短暂回调。

另外,信用中介业务也呈现微降,上半年利息净收入296.59亿元,同比减少3.87%。华金证券在研报中认为,这或来自于今年一季度行情急速下跌之下投资者风险偏好有所降低,短期对使用杠杆将更为谨慎,因此利息净收入承压态势或将持续。

国泰君安进一步表示,可能源于两融及股权质押业务规模的下滑。2022年上半年,受市场影响,两融余额在年初高位基础上,整体呈压降态势,带动收入下滑;与此同时,股权质押规模下降进一步加大业务下滑幅度。

证券承销与保荐业务净收入267.71亿元,几乎保持与上年持平,仅同比微降0.04%,近三年复合增长率6.58%,在所有分业务板块中表现较为突出。东吴证券表示,未来,随着全面注册制的推进,市场活跃度有望进一步提升。

逆势增长的数据有哪些?一是2022上半年代理买卖证券业务净收入(含交易单元席位租赁)583.07亿元,同比增长0.46%;二是投资咨询业务净收入28.18亿元,同比增长17.37%,近三年复合增长率12.3%,在所有业务板块中表现居前;三是财务顾问业务净收入31.37亿元,同比增长2.72%。

不过值得注意的是,近年来,券商资本实力总体提升明显。中证协统计,2022上半年140家证券公司总资产为11.20万亿元,为首次突破11万亿元关口,较上年末增长5.76%。净资产为2.68万亿元,较上年末增长4.28%。净资本为2.06万亿元,较上年末增长0.03%。

此外,截至6月30日,客户交易结算资金余额(含信用交易资金)2.13万亿元,受托资产总净值10.99万亿元。

26家披露半年度业绩,5家亏损

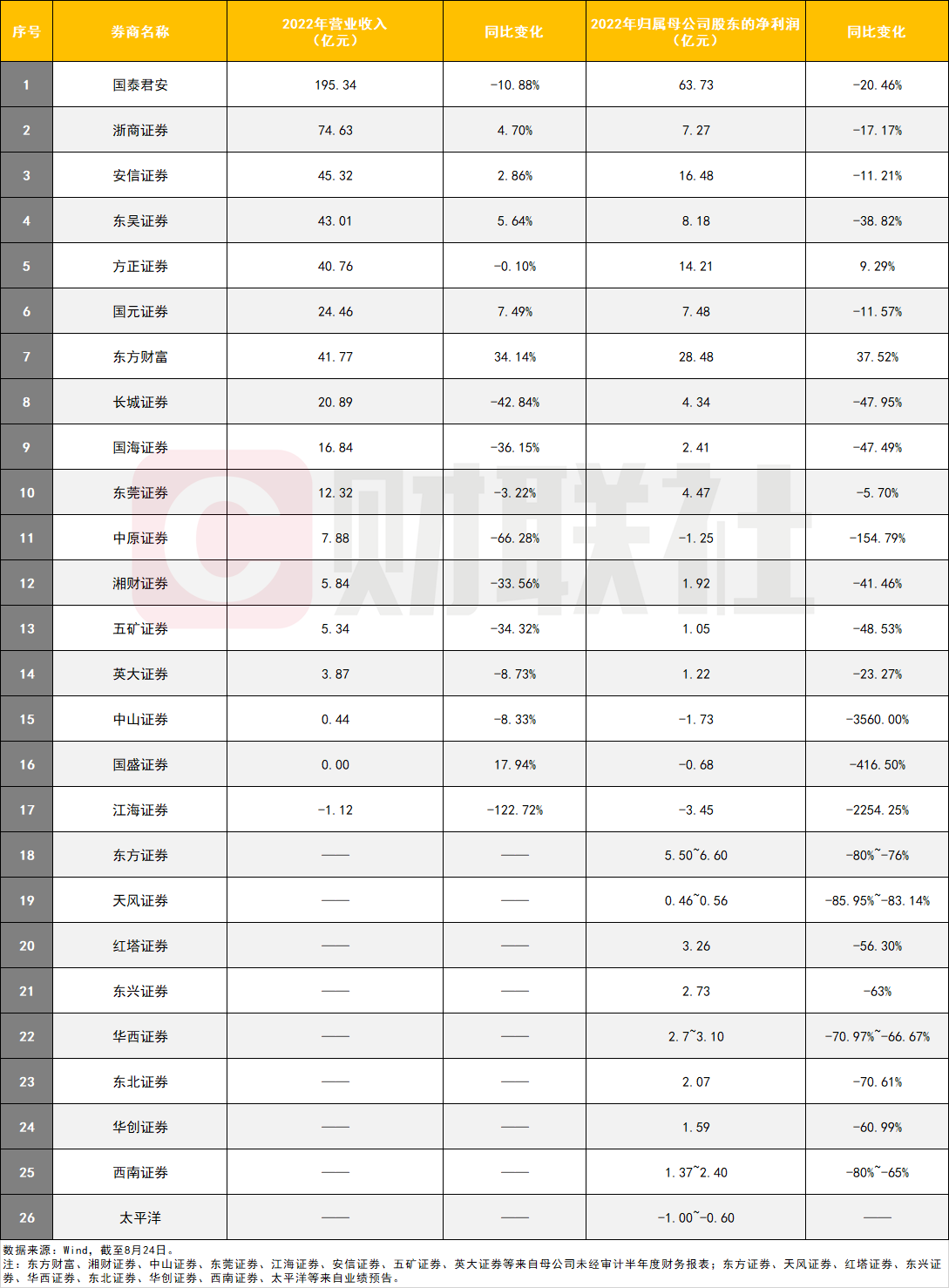

截至8月24日发稿前,已至少有26家上市券商或券商上市主体披露上半年业绩情况。其中,国泰君安、浙商证券、东吴证券、方正证券、国元证券、长城证券、国海证券、中原证券等8家上市券商披露半年报。

东方证券、天风证券、红塔证券、东兴证券、华西证券、东北证券、华创证券、西南证券、太平洋等9家券商披露半年度业绩预告。

东方财富、湘财证券、中山证券、东莞证券、江海证券、安信证券、五矿证券、英大证券等8家券商则由母公司披露半年度未经审计半年度财务报表。

总体来看,截至目前,共有5家券商上半年归属母公司股东的净利润亏损,分别为江海证券亏损3.45亿元,中原证券亏损1.25亿元,中山证券亏损1.73亿元,太平洋亏损1-0.6亿元,国盛证券亏损0.68亿元。

在24家券商上半年净利润大幅滑坡,共有12家券商净利润同比下滑超过50%,另有5家券商净利润同比下滑超过30%。此外,江海证券、中原证券、中山证券、太平洋等5家券商上半年业绩亏损。

不过在上半年普遍承压的背景下,东方财富证券、方正证券却实现逆势增长。其中,东方财富证券上半年营业收入41.77亿元,同比增长34.14%;归属母公司股东的净利润实现28.48亿元,同比增长37.52%。方正证券上半年实现营业收入40.76亿元,同比微降0.1%;归属于母公司股东的净利润实现14.21亿元,同比增长9.29%。

截至目前,披露半年度营收超过百亿的券商仅国泰君安一家,上半年实现营业收入195.34亿元,同比减少10.88%;归属于母公司股东的净利润实现63.73亿元,同比减少20.46%。

下半年有望边际改善,财富管理成亮点

从目前情况看,上半年券商整体业绩退坡已成定局。不过随着市场的逐步回暖,券商也有望在下半年迎来边际改善。

东吴证券在非银研报中谈到,一方面,国内经济增速边际向上,叠加注册制改革稳步推进、香港互联互通机制不断深化等利好政策,券商有望迎来长期发展和增长机遇。

另一方面,行业龙头及细分领域龙头优势显著,预计未来证券行业集中度将进一步提升,且具有综合服务能力的券商及零售领域龙头优势显著。同时,财富管理及衍生品业务等新业务发展,有望驱动券商业绩增长。

不过从全年来看,尽管随着自营业务的环比修复,整体盈利改善可期,但全年业绩承压犹存,安信证券预计,全年证券行业净利润或将同比减少20%。

此外,安信证券谈到,中短期来看,券商股的表现与流动性及资本市场改革政策密切相关,当前时点在宽信用稳增长环境下,预期流动性保持相对充裕,同时伴随资本市场改革纵深推进,全面注册制改革等利好证券业发展的政策也逐步落地,券商板块有望获得显著超额收益。

长期来看,财富管理业务占比有望进一步提升,提升估值中枢。随着房住不炒以及资管产品格局显著变化,居民加大配臵权益资产成为行业趋势,因此,财富管理对券商的营收贡献会进一步扩大,且财富管理表现突出的券商会更具备投资价值。

安信证券表示,财富管理转型的深化将有助于提升券商业绩的稳定性,一方面,券商的经纪、资管等轻资产业务逐步转型根据保有量、资管规模收费,熨平市场波动对业绩的影响;另一方面,财富管理带来的机构化程度加深,进一步增强了重资本业务的确定性。

炒股开户享福利,入金抽188元红包,100%中奖!