文|吴理想

来源|财富独角兽

近期内地权益类基金经理离职频现,一部分人选择去私募寻求新的挑战,另一部分人选择去头部公募更大的舞台表演。但是并非所有人都能跳槽后立竿见影,近期甚至有基金经理快速从头部公募跳回老东家怀抱。

这个人就是华泰柏瑞的名将方纬,在富国基金管理产品仅仅不到两年后,他又兜兜转转重回老东家华泰柏瑞基金的怀抱,这一次他二度登台重管的第一只产品,恰好就是他去富国前在华泰柏瑞的成名作华泰柏瑞价值增长。为何副总李晓西又将这只名基金还给了方纬呢?虽然具体的个中缘由我们不得而知,但是或许和李晓西在管产品业绩不好直接相关。

数据显示,副总李晓西目前在管的基金,年内业绩回撤均超过了20%。

李晓西质量系列基金业绩惨淡,在管基金资产总规模不到50亿元

不得不说,作为海归回来的公募基金经理,李晓西的起点高过很多内地的同行,而且华泰柏瑞基金给予其很高的礼遇,不仅给了他公司副总的待遇,而且第一只基金就让他接手了名将方纬管理的华泰柏瑞价值增长。

同一天,他还上任了另一只基金华泰柏瑞消费成长,巧合的是这只基金也是方纬苦心孤诣打造出来的产品。仅在早年公司了另一名将沈雪峰象征性地管理了一个月后,该基金就是在方纬的精选料理下发展到后来。公司当时等于是将方纬的两只基金都托付给了李晓西,可见公司对其抱有很大的期待。

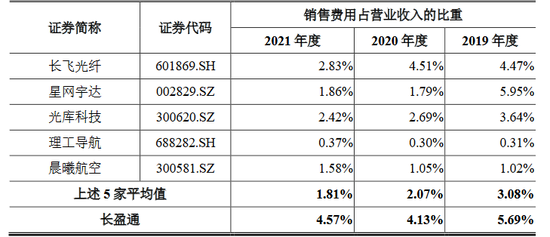

再后来就是为其度身定做的质量系列基金了,具体包括了质量领先混合、质量成长、质量精选混合。但是,无论是接手的老基金还是管理的新基金,李晓西到目前都没有拿出令人信服的成绩。这可以体现在两项硬指标上:首先,现在他管理基金的合计总规模是48.41亿元,这里面规模最大的是华泰柏瑞质量领先混合A,规模达到了33.53亿元,但是其余的基金规模就未免显得太过寒酸了,例如最晚管理的华泰柏瑞质量精选混合,目前两类份额合计的规模大约为1.86亿元。

其次,从更为体现长期业绩水平的任职回报来看,李晓西的多只产品同样没有拿得出手的任何一张成绩单。目前他还在管理的基金中,也仅仅是华泰柏瑞消费成长和华泰柏瑞质量成长A实现了任职回报正增长,但是也不过是勉强超过了20%一线的水平。

对于这位从华尔街回来的投资精英,为何会在A股征战中反而显得水土不服呢?就拿他管理时间最短的质量精选混合作为观察样本,笔者发现他的投资似乎更趋向于追短期市场热点,但是从结果来看似乎慢了半拍。虽然整体是在沪深300蓝筹的大框架下,但是每个季度的侧重点各不相同。

去年三季报时,基金十大重仓股中除去基本的白酒医药外,还有国投电力、华能水电这样的电力股,但是到了四季度就成为了白酒股的半壁江山,年底时贵州茅台、泸州老窖、山西汾酒在前四大重仓股中占据了三席,同时歌尔股份、恒生电子等消费电子股票进入取代了电力股的位置。

2022年的情况又发生了新的变化。第一季度,内地股市整体表现大幅回落,相对表现稍好的板块是地产和煤炭,于是我们又看见了招商蛇口、金地集团、保利发展三大地产股进入到当季度的重仓行列,同时中国神华、陕西煤业、兖矿能源等几只煤炭股也携手进入前十。再看第二季度,持仓占比超过8%的就是前两大重仓股,它们分别是快手和美团。

不过从季报来看,基金经理也并没有类似道歉的只言片语。分析业绩欠佳的原因,一方面或许是基金经理对新能源的不够熟悉,另一方面很有可能与频繁调仓换股却慢半拍有关系。

方纬重回华泰柏瑞 ,还能再现昔日辉煌吗?

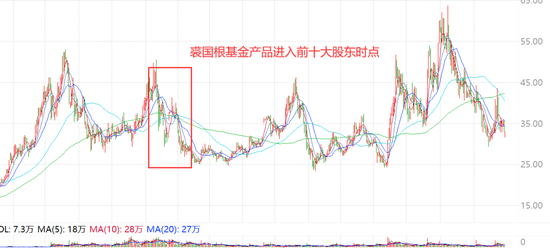

让人意料之外的是,华泰柏瑞近期迎回了此前的明星基金经理方纬,他在短暂跳槽富国表现一般后,重新回到了成名的地方华泰柏瑞,甚至再度在公司管理起华泰柏瑞价值增长,这也是他迄今创造了最高任职回报的产品,259.78%的成绩遥遥领先于其他产品。

但是,熟悉的地方和熟悉的产品真的能看得见风景吗?在短暂跳槽到富国期间,方纬总共管理过三只产品,分别是富国新兴产业股票、富国价值增长混合、富国质量成长六个月持有混合,惟一取得正收益任职回报的就是富国新兴产业股票。由于他卸任三只富国产品的时间都在今年的3月份,因此有可能是去年全年的业绩不佳和排名一般对其产生了影响。

2021年,都参照A类份额的话,他管理的富国新兴产业股票全年实现净值增长率7.45%,在同类型基金的排名中大约位居中游。但是富国价值增长混合却仅实现了0.42%的净值增长率,在同类的大约1500只产品中排在后一半,富国质量成长六个月是成立于去年3月的产品,因此没有去年全年的数据。从各方因素来分析,方纬在富国实现的业绩较为稀松平常, 也不排除是未能达到公司方的期望值。

在这样的现实因素下,华泰柏瑞重新迎回老明星是冒险的尝试,毕竟如果在现阶段大面积重仓新能源的话,存在着被套山腰的风险。如果还是保持李晓西价值蓝筹风格的话,需要用时间来换空间。好在的是,并非是金字塔尖的华泰柏瑞或许更宽容一些。