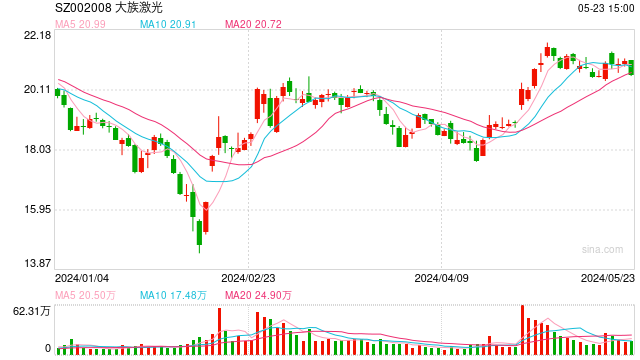

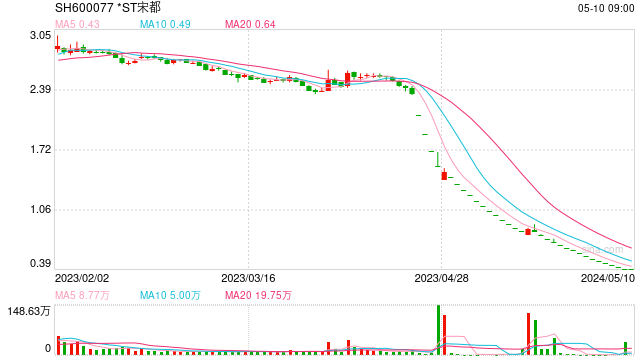

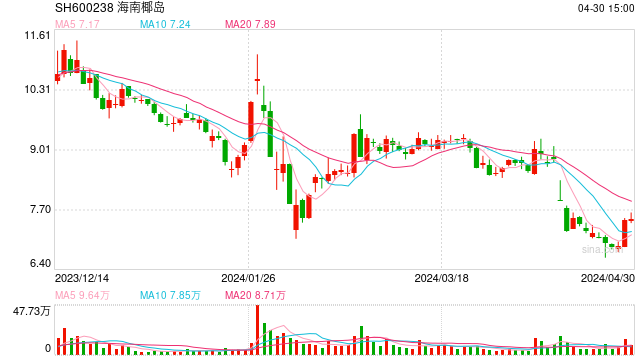

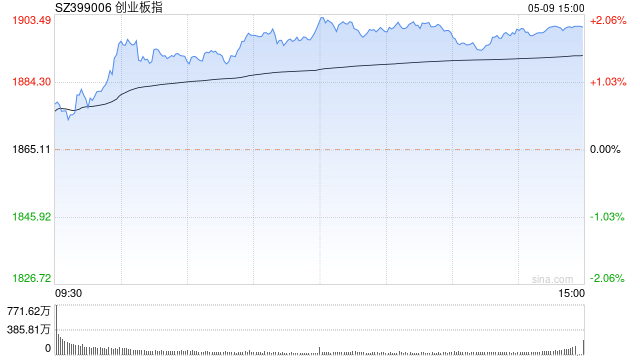

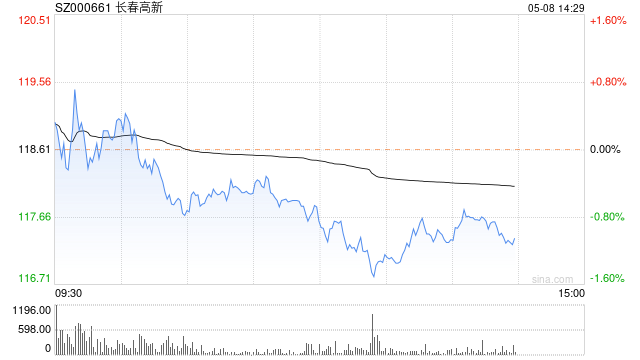

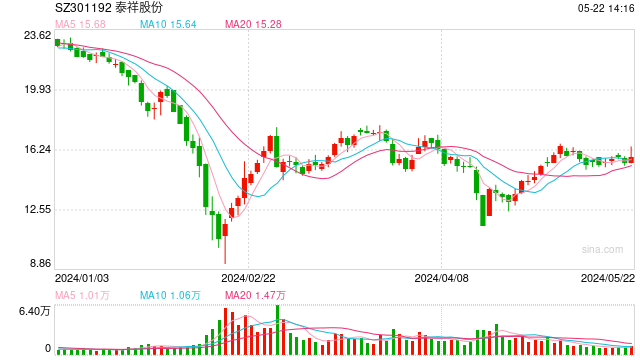

近期市场呈现出指数震荡、结构轮动、成长风格及小盘股占优的特点。一方面,在经历5、6月的大幅上涨后,随着热门赛道拥挤度升至历史高位,叠加经济仍是弱复苏,导致缺乏向上动力、并进入震荡分化阶段。另一方面,结构上,成长仍是优势风格,周期也随大宗商品价格反弹而有所表现,而消费、金融在调整。与此同时,经济弱复苏+流动性充裕+龙头炒不动,让市场资金向中小盘下沉。

从原因来看,调整主要在于国内疫情反复,导致经济持续复苏的预期被打破,以及热门赛道在经历5、6月的大幅上涨后,拥挤度回升至历史高位、并逐步进入分化。

当前成长风格内部轮动、大小盘风格分化严重的市场,基于流动性充裕+经济弱复苏+成长景气占优的组合,若这一组合出现变化,不排除市场出现快速修正的可能。因此市场最关注的影响因素也落在这些方向,即:1、经济预期是否会好转,相关衍生包括疫情管控是否会放松、局部疫情发展形势、地产问题能否得到改善等;2、流动性是否会持续维持宽松,或至少不出现明显的边际收紧;3、中报季临近,高景气板块业绩能否兑现。

从目前来看,随着市场完成对经济弱复苏的预期修正,以及通过7月的震荡、分化实现对拥挤度压力的消化,8月至今市场已在逐步回暖、修复。但往后看,除非政策出现系统性的放松,我们认为市场仍将维持震荡,结构性的机会仍将是未来一个阶段内的主旋律。直到后续经济出现更加明确的复苏信号,或者地产销售、投资出现明显的改善,疫情管控出现放松等,市场才有望迎来指数级别的行情。

现阶段,从投资角度来看,短期内,市场不确定性仍强,且行业、风格轮动较快,市场看着热闹但机会难以把握,操作难度较高。因此可以考虑以长打短、以不变应万变,向相对确定性的高景气要收益。

从中长期维度看,多数行业估值仍处于底部,而即便是涨的较多的热门赛道,也都只是底部的顶部。因此,对于市场阶段性的波动不必过度悲观,而应立足长期、顺应国内经济转型升级的大趋势。

机会方面,短期内可重点关注拥挤度显著回落、业绩确定性强的“新半军”龙头,考虑布局以新能源、高端制造、新一代信息通信技术、生物医药、军工等为代表的科技科创中的优质方向和标的。后续若中报业绩兑现,有望再度引领市场。此外,医药、食品饮料等消费板块估值经过一年多的消化,当前配置性价比凸显,后续有望随着基本面的逐步回升迎来修复。

风险方面,国内局部疫情反复、地产持续拖累,以及通胀逐步上行,国外美联储加息、经济动能减弱带动中国出口增速回落等因素仍然可能制约国内基本面修复的节奏以及市场的风险偏好。

风险提示:本材料不构成投资建议或承诺。以上观点、数据、及其他信息仅作参考,不作为基金销售的法律文件,不构成任何意见,亦不构成任何产品交易的推荐。投资者应根据自身风险承受能力自主判断进行投资,我国基金运作时间较短,不能反映股市发展的所有阶段。基金管理人不保证基金一定盈利,也不保证最低收益。基金历史业绩不代表未来收益,基金排名机构的排名数据并不构成基金业绩表现的保证。请投资者仔细阅读各基金《基金合同》、《招募说明书》及相关公告。基金投资人在投资前请确认已知晓并理解该基金产品特性与相关风险,具有相应的风险承受能力,谨慎投资。