二季度以来,不少险资机构在市场调整时择机加大权益资产配置力度。随着越来越多A股上市公司半年报完成披露,险资二季度“掘金图”逐渐浮出水面。

数据显示,截至8月18日记者发稿时,在已披露2022年半年报的上市公司中,有125家公司的前十大流通股东名单中出现险资身影。其中,27家公司在二季度获险资加仓,43家公司进入险资二季度新进持股名单。险资人士表示,目前权益资产在大类资产配置中具备相对性价比优势,三季度A股市场估值有望继续修复,结构性行情料将延续。

多只个股被险资大举加仓

截至8月18日发稿时,险资现身125家已披露半年报的上市公司前十大流通股东名单之中。从险资持股占流通股比例看,平安银行、中国联通、万丰奥威、胜利精密(维权)、双汇发展、新大正、力量钻石半年报显示,险资持股比例均在5%以上。

从目前披露情况看,险资二季度加仓27只个股,减仓37只个股,新进43只个股。

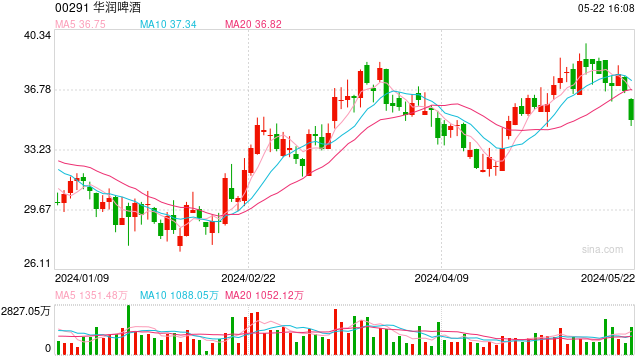

险资加仓方面,双汇发展、许继电气、宏发股份、长青股份、新大正、涪陵榨菜、鼎捷软件、广和通、华利集团、长缆科技、甬金股份、诺禾致源排名居前,获险资增持数量均超过100万股。分行业来看,制药、生物科技与生命科学、技术硬件与设备、食品饮料等行业获得险资青睐。

减仓方面,险资二季度对东山精密、怡亚通、通威股份、力源信息的减持规模较大。

值得注意的是,目前已有43只个股进入险资二季度新进持股名单。其中,小商品城、药明康德(维权)、山西焦煤、东阳光、浙文互联被险资大举买入,新进持股数量均在2000万股以上。获险资新进持股的股票,较集中在材料、技术硬件与设备、资本货物等行业。

权益资产配置比例提升

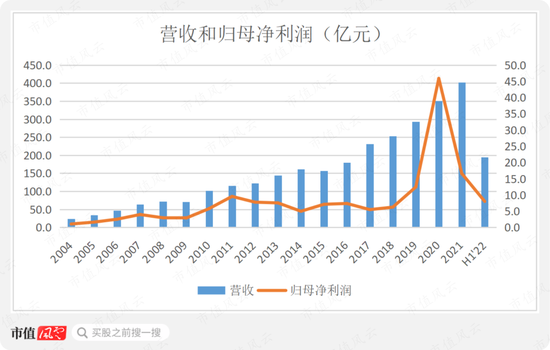

银保监会最新数据显示,截至今年6月末,保险资金运用余额达24.46万亿元,其中配置股票和证券投资基金的资金余额为3.19万亿元。

分月度来看,6月末,险资配置股票和证券投资基金的资金比例达到13.02%,为今年以来新高,且高于去年年末水平。今年1月末至5月末,上述比例分别为12.38%、12.60%、12.13%、11.89%、12.37%。去年年末,上述比例为12.70%。

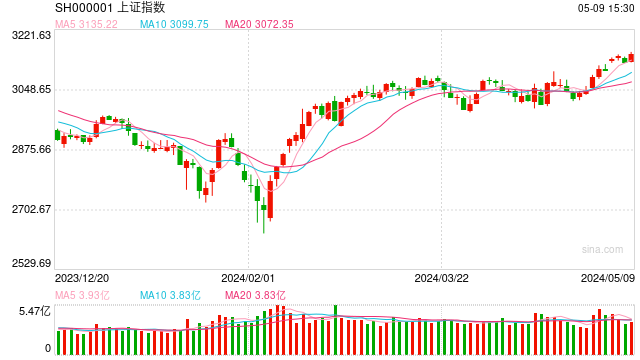

市场人士认为,5月以来权益市场回暖,险资持仓的权益资产市值有所提升。此外,二季度以来,不少险资机构在市场调整时逢低买入,择机加大权益资产配置力度,配置比例随之抬升。

“A股估值水平仍维持在历史较低位置。”泰康资产研究部认为:“当前估值已较接近历史谷底的位置,一旦基本面有所改善,估值面有望对股票市场产生较强的反弹推动作用。总体来看,权益资产在大类资产配置中具备相对性价比优势。”

国寿资产相关人士认为,A股市场三季度估值有望继续修复,权益资产依然具有较高配置价值。

将优化组合结构

对于接下来如何布局权益市场及资产配置策略,不少险资人士透露了自己的看法。

华东某保险资管公司人士告诉中国证券报记者,对于A股,将保持偏中性仓位,重点在于优化组合结构。“预计8月-9月市场处于预期修正的阶段,短期来看,以把握结构性机会为主,考虑到流动性环境宽松仍是当下A股核心支撑因素,部分高景气的成长赛道细分板块有望保持较高的估值溢价,同时‘市值下沉’特征进一步演绎,在成长板块内部,会参考综合景气度与估值做结构性配置。对于权重价值板块而言,目前是偏左侧的布局机会。”该人士称。

“整体来看,市场底部区间明确,三季度将演绎估值驱动的结构性行情,年底或有普涨行情。”国寿资产相关人士表示,三季度更偏好成长股,四季度相对偏好顺周期价值股。行业配置方面,建议均衡配置策略,战略看多科创板配置机会,短期主线偏向成长,同时关注伴随经济复苏的顺周期价值股投资机会。

“在流动性充裕环境下,市场热点逐步扩散,结构性机会依然丰富,配置的关键在于‘市值下沉’与景气反转的选择。经济复苏与流动性宽松的格局下,成长股结构性行情预计会延续。”某大型险企相关投资人士预计。

炒股开户享福利,入金抽188元红包,100%中奖!