这个市场不仅只有一个蔡经理。

我们之前写过一些管理人把主动基金玩成了行业被动基金,比如诺安成长、银河创新成长等。

顺着这个思路,我把目光放在了那些还没有场内ETF,但是已经走出一定趋势的行业。

今天我们要说的就是:风电。

一

其实,早在去年,市场上就已经陆续有基金公司上报风电ETF,不过由于进度过于缓慢,直到现在也没有完成备案流程。

但是,风电行业又是一个表现非常好的行业。

自4月末的低点以来,中证风电产业指数的阶段涨幅已经超过了60%,表现比大家更熟悉的中证新能源指数还要强上不少。

行业中的利好消息也是纷至沓来,8月15日,有消息称国家能源局正在组织编制“千乡万村驭风行动”方案,分散式风电有可能成为一个新的风口。

这种行业性整体的机会,管理人自然也看在眼里。

何不趁着风电ETF上市的窗口期,搞一个披着主动基金外套的风电ETF呢?

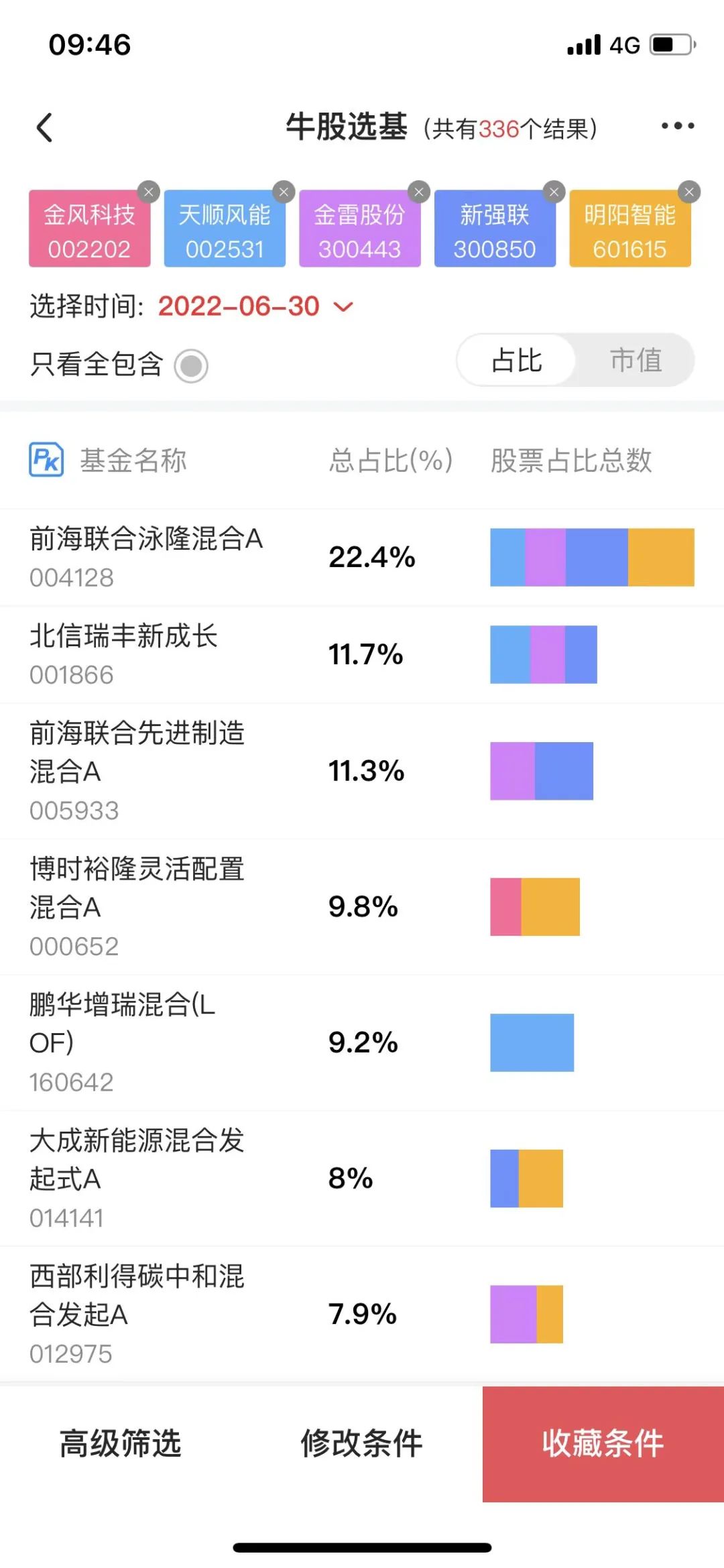

于是,就有了我们今天的主角:前海联合泳隆混合。

二

抛开对管理人的成见,我们先看看这只基金到底能不能作为风电ETF的替代品。

从表象上看是可以的,原因有二:

其一,从这只基金最近三个报告期的持仓上看,重仓持股全部为风电行业的股票,风格没有漂移。

虽然与中证风电产业指数(首批上报的风电ETF均跟踪这只指数)的重仓股相比存在一些差异,但是这些股票依然都属于风电行业的个股。

其二,在基金的二季报中,基金经理明确指出“本基金全面覆盖风电行业”并给出了看好的理由“陆风进入平价,海风即将进入平价”。

这说明基金经理主观上是看好风电板块的。

这两点非常重要。

比如,诺安、银河等能够成为芯片ETF的替代品的一个最大原因,就是因为其与芯片ETF一行,满仓芯片行业且持仓的稳定性很强。

从这点上看,前海联合泳隆混合具备成为风电ETF替代品的基因。

但是,事情真的是这样吗?

三、

前海联合泳隆混合这只基金的基金经理是张磊。

除了这只基金外,张磊还担当另外一只基金的基金经理。

不过,对于风电的高度看好,我却没有从他管理的另一只基金,新疆前海联合新思路混合中看出来。

新疆前海联合新思路混合2022年二季报的持仓数据中,没有一家风电行业的上市公司。

这点其实也可以理解,因为基金的投资目标可能有所不同,所以基金经理对于行业确实会进行一些差异化的选择。

对于看好的行业可能并不会下重注。

但是,我又翻阅了基金2021年年报的全部持仓情况,发现非重仓股中,对于风电行业持仓的集中度也非常低。

几乎等于没有。

同样的基金经理,在其管理的两个基金中展现了对于风电行业截然不同的态度。

这只能说明一件事情:

对于风电,张磊并不是客观地看好,而是为了满足投资者对于风电ETF的需求而做的一次妥协。

所以,我更倾向于这是张磊对于风电的“阶段性”看好,这个阶段会持续到风电ETF上市。

而当费用率更低的风电ETF出现后,前海联合泳隆混合的优势就荡然无存。

那么,后续基金还能不能保持对于风电的专一,就很难说。

四

其实,这并不是前海联合这家管理人第一次做这样的事了。

前海联合泳涛混合,这也是前海联合旗下的一只混合型基金产品。

从基金2022Q2的持仓数据上看,重仓股全部都是医美行业的个股。

毫无疑问,这又是一个主动基金被动化的产品。

我们之前有说过,小规模管理人在ETF领域上很难有发挥的机会。

因为这就是一个需要砸钱才能见回报的产品。

所以一些基金小厂在主动基金被动化上做起了文章。特别是一些ETF还未覆盖到的领域,稀缺性将成为这些基金的最大优势。

但是,未来这些基金还能不能保持现有的风格,这个确实要画上一个问号。

人人都在学诺安,但前海联合不是诺安,张磊也不是蔡经理。

因为对于芯片,蔡经理是真的看好。

除了诺安成长混合之外,在蔡经理管理的其他两只基金诺安创新驱动混合,诺安和鑫灵活配置混合中(诺安优化配置混合7月接手,不具备参考意义),也配置了大量芯片股。

但是,在前海联合上,我没有看到这种“表里如一”。

起码在我这里,前海联合泳隆混合无法成为风电ETF的长期替代品。