分析师:胡鸿宇

执业证书编号:S0890521090003

投资要点:

产业链复苏叠加促消费政策刺激,淡季不淡新能源车销量7月再超预期。7月我国新能源乘用车批发销量56.4万辆,同比增长124.0%,考虑6月因疫情的需求回补,本身作为淡季的7月销量则表现强劲环比仅下降1%。新能源车市场并未受到燃油车车购税减半政策强力冲击,维持增长态势。从市场看7月哪吒、蔚来、小鹏、理想、零跑、威马等新势力车企销量同比和环比表现较强,但新势力销量总体走弱,主流品牌表现强势,外资和豪华品牌仍待发力。

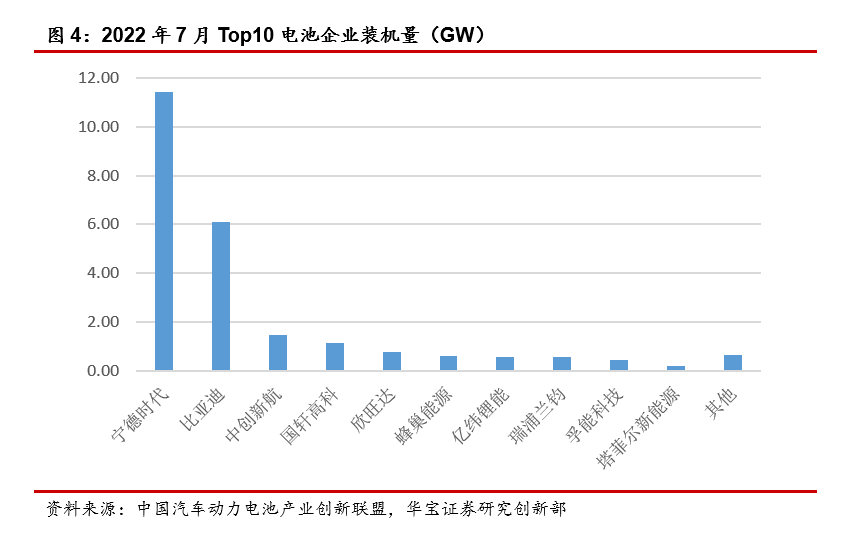

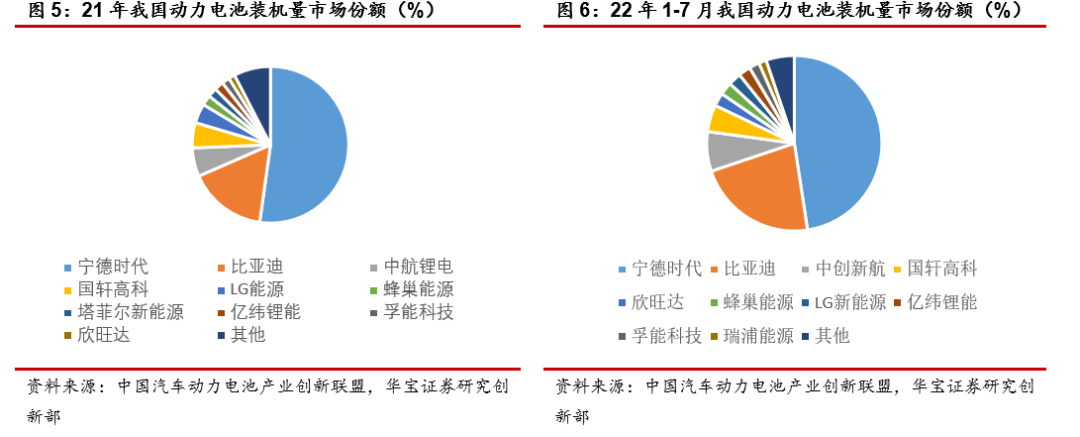

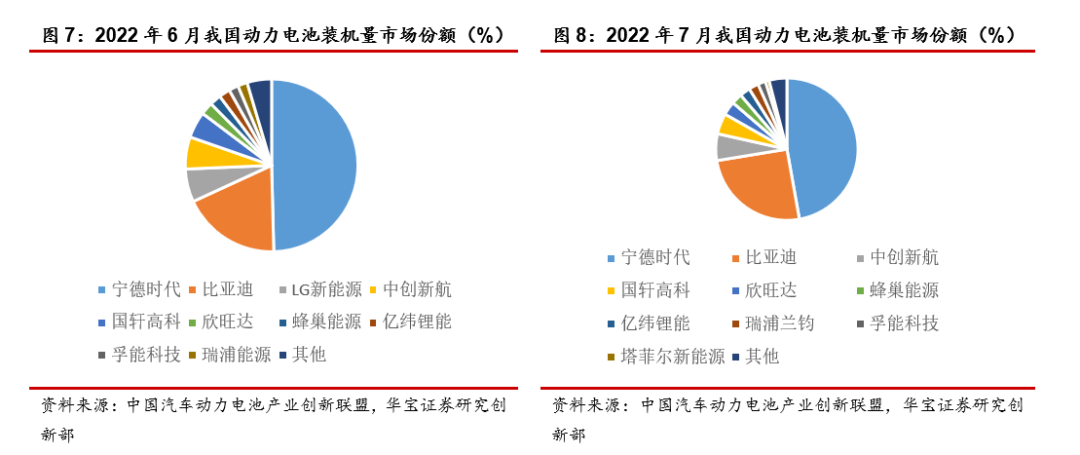

车市景气排产提振7月动力电池产销再创新高,群雄逐鹿优质二线厂商有望形成突围。7月我国动力电池装车量24.2GWh,同比增长114.3%,环比下降10.5%,产量再创新高;宁德时代市场份额略微回落,比亚迪7月销量突破16万辆大超预期,其中Dm-i销量快速增长推动比亚迪动力电池装车量环比大幅提升缩小和宁德时代的差距,因特斯拉销量持续下滑LG新能源7月装机量跌出前十,国轩高科则因江淮和长城的销量下滑而市场份额稍降,我们认为随着主机厂加速布局电动车,AB供应商诉求及差异化竞争下,二线厂商通过加速布局产业链一体化以及提升产品工艺竞争向上空间,在产品工艺和产业链布局方面具备优势的二线厂商有望实现突围。

投资建议:我们预计锂资源市场行情持续走强,本轮供给需求的错配周期将超出预期,我们认为拥有资源禀赋优势(1、资源的自主可控;2、产业链一体化锁定原料供应缓解原材料供应紧缺压力)的企业将会在锂资源高景气行情下维持高盈利能力。此外需求高增长预期不变态势下关注盈利能力反转和竞争格局优化的细分产业链机会,关注竞争格局优化且供给增量有限(负极石墨化短期依旧紧缺,隔膜扩张受设备供应有限)的负极和隔膜领域中成本和规模经济优势明显并上下游一体化布局的龙头厂商;此外关注碳酸锂逐步形成自供以及盈利能力进一步回升并且能形成产业链一体化布局的优质动力电池厂商。4680和麒麟电池加速推进下看好续航焦虑下快充和高镍的结构性机会,我们建议关注具备硅基负极量产能力的负极龙头厂商,看好高镍布局+成本控制明显的龙头正极厂商盈利有望逐步触底回升,此外看好电池新工艺下带来的零部件边际机会,看好热管理、碳纳米管等厂商有望在新技术电池加速投产下的订单增量。

风险提示:新能源车产销量不及预期,锂电行业竞争加剧,新能源发电行业复苏不及预期,产业链原料价格大幅波动,新能源行业政策不及预期。

1. 淡季不淡新能源车销量7月超预期,宁德市场份额连续下滑看好优质二线脱颖而出

1.1. 产业链复苏叠加促消费政策刺激,淡季不淡新能源车销量7月再超预期

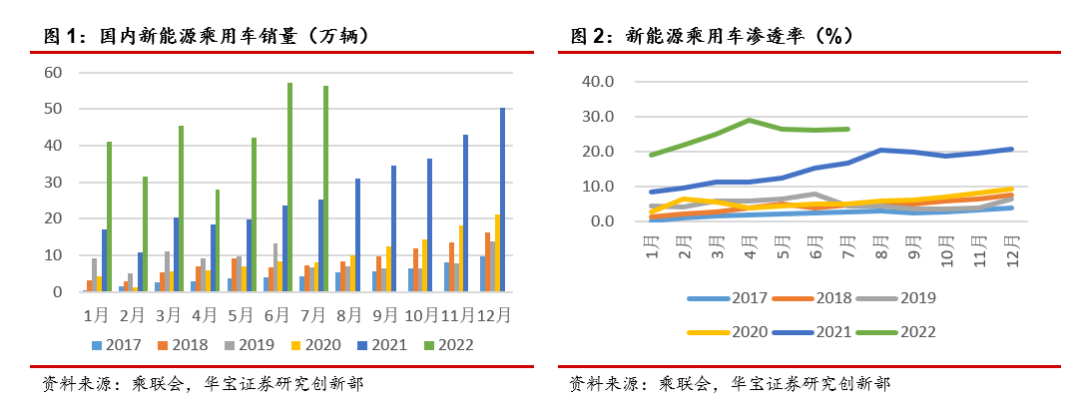

产业链进一步复苏叠加政策加持需求持续回暖,淡季不淡新能源车7月销量环比下降仅1%。乘联会8月9日公布了7月乘用车产销数据,随着国内各地疫情散发局面得到遏制,车市明显回暖,在产业链复工和新车型陆续上市刺激需求的态势下,7月新能源销量环比改善超过预期,与6月销量基本持平。数据显示,7月我国新能源乘用车批发销量为56.4万辆,同比增长124.0%,环比下降1%。从6月的燃油车车购税减半政策实施两个月的情况来看,新能源车市场并未受到强力冲击,6-7月新能源车产销两旺,继续维持强势增长态势。从新能源车的类型来看,7月新能源纯电动车销量为42.8万辆,同比增长109%;插混车销量为13.6万辆,同比增长187%,目前占比24%,插混车占比不管是同比还是环比都有较大提升。从市场看,7月哪吒、蔚来、小鹏、理想、零跑、威马等新势力车企销量同比和环比表现较强,但新势力销量总体走弱,市场份额同比下降4.6个百分点,主流自主品牌新能源车零售份额同比增加14%,外资和豪华品牌仍待发力。

渗透率维持高位,消费结构优化是渗透率继续提升的重要推动力。7月新能源乘用车渗透率达到26.4%,环比6月提升0.3pct,渗透率继续维持高位。虽然市场对于渗透率即将进入30%的瓶颈期而对中期车市增速产生担忧时,我们认为目前中国新能源车市正在进行结构性转变,需求增量从补贴导向转向优质供给导向,随着造车新势力、自主化品牌、合资品牌、海外品牌的多方发力,将形成城市代步需求+私人改善需求双驱动的结构性转换。因此我们认为燃油车的补贴和市场将不会影响新能源乘用车市场,预测渗透率将在汽车电子逐步发展下继续提升,全年渗透率有望上行到28%,上调全年销量预测至650万辆。

1.2. 车市景气排产提振7月动力电池产销再创新高,群雄逐鹿优质二线厂商有望形成突围

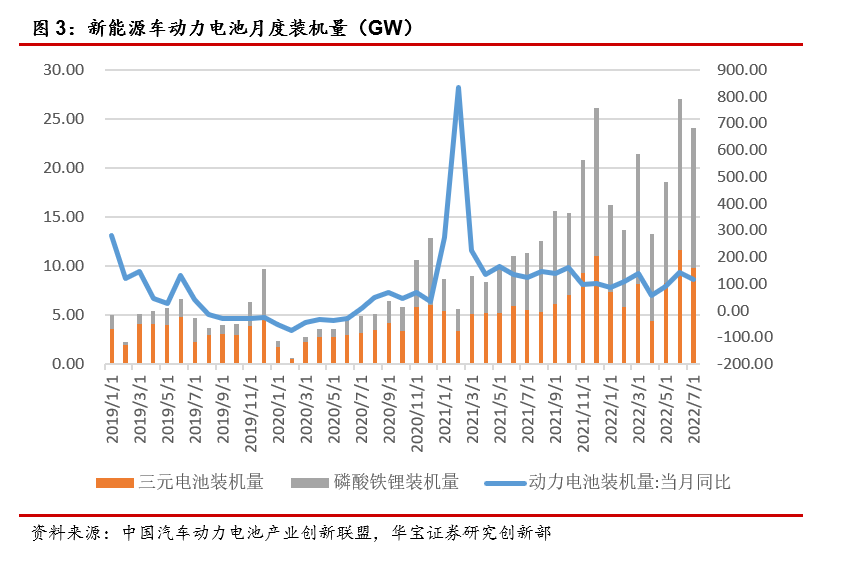

根据中国汽车动力电池产业创新联盟数据,2022年7月我国动力电池装车量24.2GWh,同比增长114.3%,环比下降10.5%。其中三元电池装车量9.8GWh,占总装车量40.7%,同比增长80.4%,环比下降15.0%;磷酸铁锂电池装车量14.3GWh,占总装车量59.3%,同比增长147.2%,环比下降7.0%。2022年1-7月,我国动力电池累计装车量134.3GWh, 累计同比增长110.6%。其中三元电池累计装车量55.4GWh,占总装车量41.3%,累计同比增长55.7%;磷酸铁锂电池累计装车量78.7GWh,占总装车量58.6%,累计同比增长180.9%。

产量方面,7月我国动力电池产量共计47.2GWh,同比增长172.2%,环比增长14.4%。其中三元电池产量16.6GWh,占总产量35.1%,同比增长107.7%,环比下降9.4%;磷酸铁锂电池产量30.6GWh,占总产量64.8%,同比增长228.0%,环比增长33.5%。2022年1-7月,我国动力电池累计产量253.7GWh,累计同比增长175.6%。其中三元电池累计产量99.5GWh,占总产量39.2%,累计同比增长121.9%;磷酸铁锂电池累计产量153.8GWh,占总产量60.6%,累计同比增长227.1%。

宁德时代市场份额再度下降,二线厂商加速产业链布局扩张产能竞争向上空间。2022年7月动力电池装机量市场CR10为95.95%,CR5为86.30%,CR3为78.49%,集中率相较6月再次提升,其中宁德时代市场份额较6月有所回落,为47.19%,比亚迪大幅缩小差距,份额环比提升6.7%达到25.23%,比亚迪7月销量突破16万辆大超预期,其中Dm-i销量快速增长推动比亚迪动力电池装车量环比大幅提升缩小和宁德时代的差距。与龙头厂商的稳固地位相比,二线厂商的竞争延续激烈态势,因特斯拉销量持续下滑LG新能源7月装机量跌出前十,国轩高科则因江淮和长城的销量下滑而市场份额稍降,蜂巢能源、亿纬锂能、瑞浦能源、欣旺达份额提升,中创新航维持原有水平。原料成本的下行也为二线电池厂商提供较大利润改善空间,推动进一步的产能扩张,厂商纷纷通过加速布局产业链一体化尤其是碳酸锂自供(蜂巢能源与亿纬锂能在四川投资建设锂盐项目,国轩高科在阿根廷规划建设碳酸锂生产线,中创新航联手四川国资开发甘孜锂矿)以及提升产品工艺(欣旺达投建高性能圆柱锂离子电池项目,LG新能源加码圆柱电池的同时设立新一代电池全球研发重心)竞争向上空间,在产品工艺和产业链布局方面具备优势的二线厂商有望拉开与其他厂商的差距,进一步提升市场份额,实现向上突围。

7月动力电池产销继续提升产量再创历史新高,车市景气排产提振推动产业盈利增长。从7月动力电池装车和生产数据看,在各地疫情散发局面得到遏制,上海疫后物流和供应链持续改善,产业复工和积极政策的叠加促进了新能源车市的增长,7月产量继续刷新历史纪录,产业链排产将有望在高位持续,在全面复工复产态势下预期产销同比仍可增长,超出市场对7月的淡季预期。市场复苏推动产业链细分龙头订单旺盛,叠加原料成本降低和下游车企涨价,

电池环节有望实现净利润环比的较大改善,具备优质客户资源和成本控制优势的企业盈利能力将得到进一步提升。

2.投资建议

需求高增长预期不变态势下关注盈利能力反转和竞争格局优化的细分产业链机会。我们维持中欧新能源车全年高增长预期,随着主流电池厂商的产能扩张,对于中游电池材料的需求和订单锁定也是日益重要,可以关注竞争格局优化且供给增量有限(负极石墨化短期依旧紧缺,隔膜扩张受设备供应有限)的负极和隔膜领域中成本和规模经济优势明显并上下游一体化布局的龙头厂商;此外中上游除锂价外,部分材料随着供给释放成本出现不同程度下行,随着22H1动力电池厂商连续上调2次价格并逐步传导至下游车企,我们关注碳酸锂逐步形成自供以及盈利能力进一步回升并且能形成产业链一体化布局的优质动力电池厂商。

新增供给和下游高增长需求的不匹配周期下下关注成本和资源优势明显上游锂矿开采企业。我们预计锂资源市场行情持续走强,本轮供给需求的错配周期将超出预期,锂精矿和碳酸锂价格有望维持高位,在海外新增供给推进进度不及预期的情况下,因此我们更应关注在开采成本较低,拥有锂矿资源优质的相关上市公司,他们在价格上行中凭借较低的成本能获得更高的毛利,业绩弹性因此相对较大;此外国内相关资源上市公司通过锂矿开采到锂盐生产销售一体化布局,随着新能源车市场持续向好,终端需求车企寻求向上延伸直接和锂盐厂商签订供货协议来降低产业链成本,相关一体化布局的上市公司凭借价格优势有望持续拓展市场份额。

关注4680大圆柱和麒麟电池革新下电池材料的边际新机会。特斯拉推进下4680大圆柱电池下半年逐步量产,宁德发布麒麟电池有望23年投产,看好续航焦虑下快充和高镍的结构性机会,我们建议关注具备硅基负极量产能力的负极龙头厂商,看好高镍布局+成本控制明显的龙头正极厂商盈利有望逐步触底回升,此外看好电池新工艺下带来的零部件边际机会,看好热管理、碳纳米管等厂商有望在新技术电池加速投产下的订单增量。