回购9亿,预亏3亿,股价腰斩的云服务龙头用友网络:要钱容易分钱难,我的梦想你买单

来源:市值风云

上市21年,累计募资78.7亿元,分红49.7亿元。21年,整整21年,都没能把融资额还回给市场。

南金蝶,北用友。

一提到财务管理软件和ERP系统,用友网络(600588.SH)和金蝶国际(00268.HK)都是绕不开的两个话题。

勾起风云君研究兴趣的是用友网络在市值风云APP里的吾股排名变动:这家2020年(含)之前吾股排名近500名的行业龙头,自2021年开始,排名直线下滑,最新排名已掉至2000名左右。

(用户网络年K线及吾股评级。来源:有研报、有评级、能交易的注册制炒股软件市值风云APP)

更有意思的是,其股价也随着吾股排名的波动同步起伏,最新股价较2020年底基本接近腰斩,再次验证了“注册制,炒股就用市值风云APP”这一颠扑不灭的真理。

从500名跌到2000名,用友网络发生了什么?

公司回购、股东增持,奈何近期业绩一直不给力

眼瞅股价一路下跌,2022年3月,用友网络推出了总价不低于6亿元不超过10亿元的回购计划,回购价不超过32.4元/股。

截至2022年6月30日,已累计耗资8.03亿元回购1.01%股票,回购均价23.13元/股。

但持续的真金白银回购,却反而加速公司股价的下跌。

无奈之下,2022年7月1日,用友网络控股股东用友科技的一致行动人用友研究所直接在二级市场出手增持,拟增持金额不低于1亿元,不超过1.5亿元。目前已耗资5,009万元,买入均价21.94元/股。

虽然公司和控股股东都在尽力向市场传达公司股价被严重低估的信号,但却始终没迎来业绩支撑:2021年,用友网络营业收入89.32亿元,同比仅增长4.7%;扣非归母净利润4.05亿元,同比下滑55.3%,已经腰斩。

销售费用、管理费用和研发费用增幅远超营收增长,是主要原因。

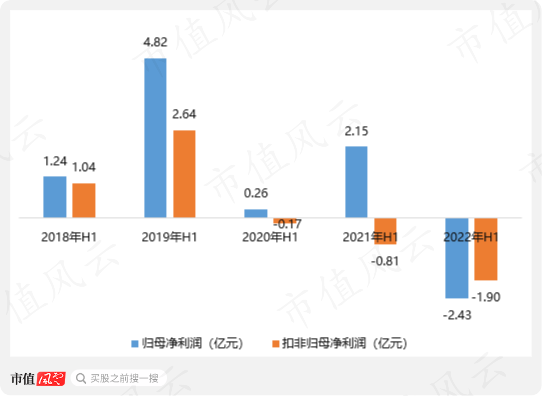

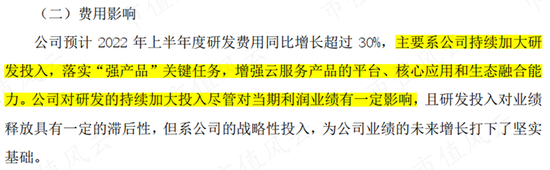

根据业绩预告,2022年上半年,用友网络预计实现营业收入35.08亿元至35.67亿元,同比增长0.5%到12.5%,但归母净利润却亏损2.43至2.73亿元。

(注:2022年上半年使用的是预告亏损下限,即最低亏损金额)

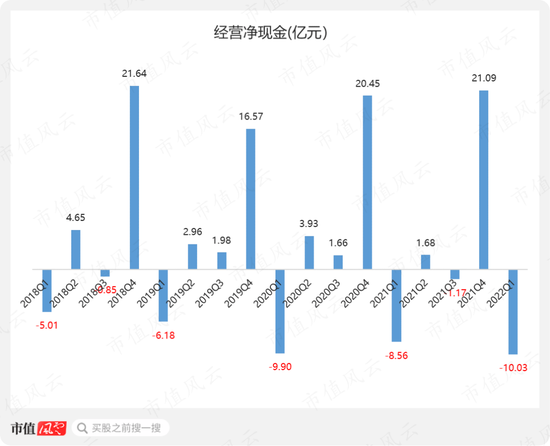

虽然对于软件企业来说,由于项目一般在年底验收结算,收入季度性明显,但2022年上半年盈利情况同样是近5年最差的。

而这一切都要从一次战略转型说起。

一个值得警惕的信号:当公司用很炫目的词来形容业务

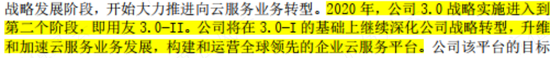

2019年年报,用友网络宣布从2020年开始进入“用友3.0-II”阶段。

说实话,在此之前,虽然也走过弯路,但理解用友网络之前各阶段战略还是比较容易的:

1.0战略阶段以财务软件作为核心产品;

2.0战略阶段以ERP为代表的管理软件作为核心产品;

3.0阶段以用友企业云服务为核心,云服务、软件、金融服务融合发展。

但接下来的“用友3.0-II”就有点让人摸不着头脑。

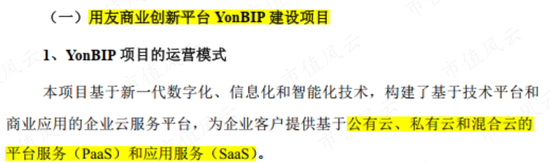

承载其“3.0-II”战略的是其推出的用友商业创新平台YonBIP(Yonyou Business Innovation Platform),并自豪的表示,“BIP”的创新理念是公司最早提出来的。

ERP带给企业的价值是“流程优化,效率提升”,BIP则使能企业“商业创新,重构发展力”;

用友BIP不只是简单的工具型商业操作系统,而是生态化的服务平台,是集工具、能力和资源于一体的多元服务体,使能企业产品与业务创新,组织与管理变革,赋能生态伙伴共促企业服务产业发展;

YonBIP面向企业与公共组织提供财务、人力、协同、营销、采购、供应链、制造、研发、平台服务等多领域、跨行业的企业云服务,使企业的数智化商业创新变得简单、便捷、大众化、社会化。

虽然上面的每个字风云君都认识,读起来也很高大上,甚至有炫晕感,但风云君还是很难意会YonBIP究竟如何赋能企业商业创新。

反不如回复问询时“为企业客户提供基于公有云、私有云和混合云的平台服务(PaaS)和应用服务(SaaS)”让人一目了然,豁然开朗。

按照服务企业的规模不同,用友网络提供不同类型的软件和产品服务:

目前,NC Cloud与 YonBIP主要服务大型企业,YonSuite、U8 Cloud、U9 Cloud主要服务中型企业,小微企业主要由控股子公司畅捷通(01588.HK)负责,基本上小微企业需要的产品和服务它都有。

(来源:公司官网)

我的梦想,股民买单:每次战略升级都需从市场融资

深度分析后,风云君发现,用友网络几乎每次都无法独立完成自己的战略升级,都需要从市场需求巨额融资支持。

让股民为上市公司的“跨界”“梦想”买单,或者干脆让股民为“梦想”窒息,这是A股的长期套路。至于回报不回报的,A股良好的生存土壤一直也不CARE,炒股炒股,重点是炒,你跟上市公司要什么回报?人家那也是凭本事融的资,为什么要给你们分红?

你不会炒你怨谁呢!

01 YonBIP战略,融资46亿,招人,配软硬件

以最新提出的YonBIP战略为例。

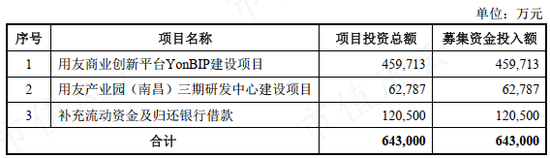

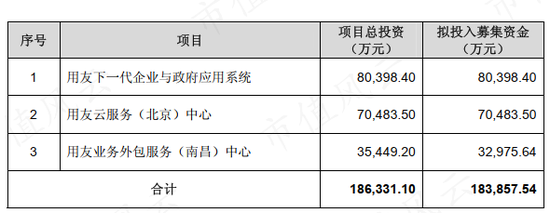

2020年7月,用友网络筹划了高达64.3亿的股票发行预案,其重头戏就是总投资近46亿的“用友商业创新平台YonBIP建设项目”,拟全部使用募集资金建设。

64亿是什么概念?2019年底,用友网络归属于母公司股东的所有者权益不过71.7亿元,约相当于再造一个用友网络。

后来,用友网络将补流规模从12.05亿缩减至7,344万元,最终净募资52.58亿元。

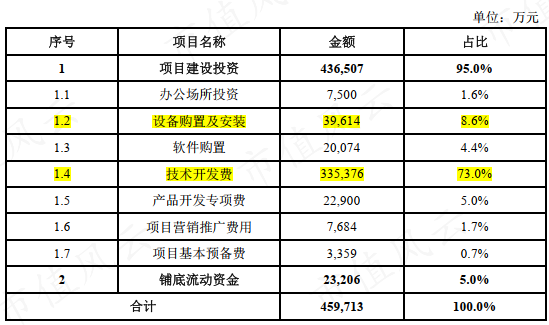

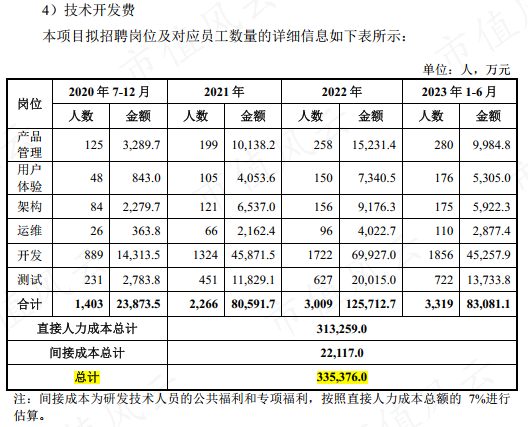

技术开发费、设备购置及安装是“用友商业创新平台YonBIP建设项目”最主要支出项目,共计37.5亿元,占比81.6%。

技术开发费主要是招聘新员工的薪资及福利支出,而设备购置及安装费主要是给这些新员工配备电脑及所需的其他软硬件。

简言之,就是融资、招人、配备软硬件,然后实现公司战略。

02 首发上市融资近9亿,一举实现两个阶段战略目标

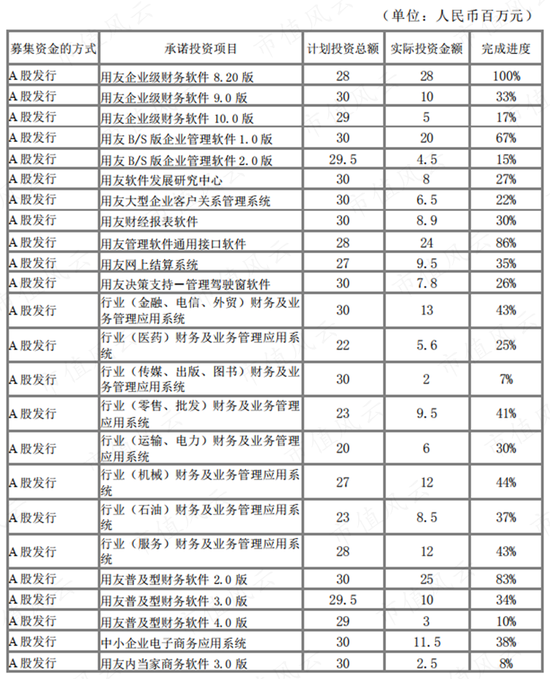

2001年上市时,虽然用友网络2000年底净资产只有8,384万,但IPO时竟一次成功净融资8.88亿元。

一口气推出24款软件研发规划后,还剩下8,400万元超募资金。

如上图,24个募投项目,不是财务软件,就是企业管理软件。而对于多出的8,400万元超募资金,用友网络也明确表明“主要用于收购管理软件类企业及产品”,并很快付诸行动。

首发IPO时的近9亿元融资,不但使得用友网络成功实现了1.0财务软件时代的战略目标,还顺带帮它实现了2.0 ERP管理软件目标。

03 企业互联网战略,融资16.5亿元

2010、2011年,用友网络又提出了用友云战略,并在2012年3月公布了18.38亿元的融资规划,募投的重头戏之一就是建设“用友云服务(北京)中心”。

不过此次融资虽然很快经证监会审核通过,但最终因发行失败实际并未完成。

2015年,互联网+和互联网金融大热的时候,用友网络又提出了进军“企业互联网”和“互联网金融”的发展战略,并在2015年5月抛出与之对应的16.5亿元融资方案。

互联网金融可是说是用友战略发展阶段走过的弯路,于2021年陆续剥离。

综上,基本上每个战略转型的关键阶段,用友网络都需要,实际也在市场获得了巨额融资支持。

04 融资不成功,业绩就不增长

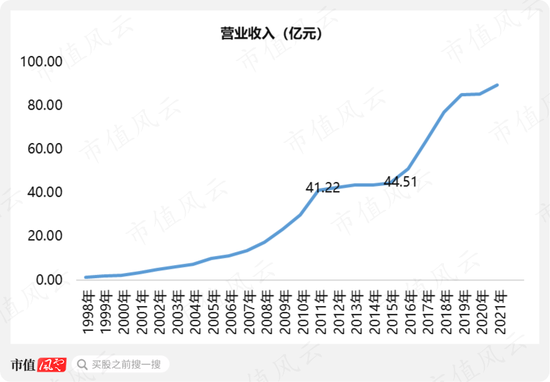

一个更有意思的数据是:与2012年融资未成功呼应,用友网络在2011年至2015年之间营收几乎不增长;而随着2015年8月成功融资16.17亿元,用友网络又步入新的增长通道。

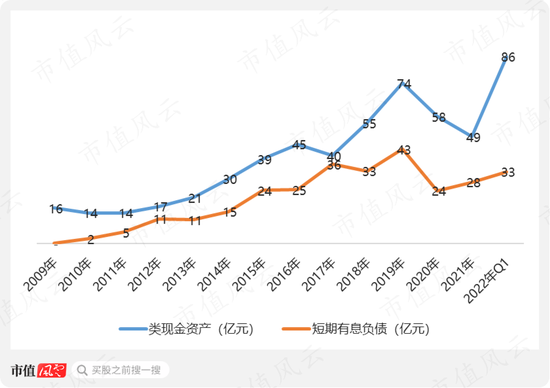

随着2012年非公开发行的失败,用友网络账面有息负债规模也迅速攀升,从2009年没有一分钱短期有息负债,到2015年底,短期有息负债规模高达24亿。

截至2022年一季度末,用友网络账面货币资金高达86亿(与最近一次非公开发行53亿融资到账有很大关系),短期有息负债规模同样高达33亿,也因此一直有投资人怀疑其大存大贷的合理性。

风云君认为这主要跟两方面原因有关。

其一是销售回款的季节性,每年回款都集中在第四季度,因此需要短期借款维持日常运营。

其二是其研发投入最主要部分是新招聘的人员薪资福利,在募资失败或募资未到位情况下,也需要短期借款维持。

因此,用友网络大存大贷有一定的合理性。

注重研发投入,也奉行拿来主义

既然每一次战略升级都需要市场融资支持,那用友网络研发的核心竞争优势就在不断推出新的产品理念,比如听上去很高大上的YonBIP商业创新平台。

值得肯定的是,用友网络每年将收入的20%投入研发,每年研发投入费用化率基本在17%上下。

(注:近两年资本化率高的主要原因是YonBIP项目研发投入绝大部分资本化)

与2021年业绩下滑一样,2022年业绩亏损的主要原因之一同样跟研发投入增长快过有关,但用友网络发展的整个阶段中也随处可见拿来主义。

01 1.0和2.0阶段,通过并购迅速切入多个行业

在1.0和2.0战略阶段,用友网络面临的最主要问题是如何快速切入其他行业。

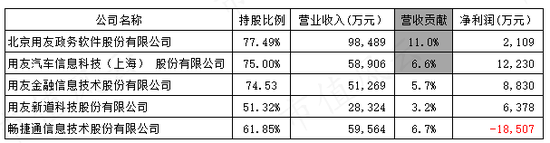

以2021年年报披露的五家重要控股子公司为例,从事政务业务的子公司北京用友政务软件股份有限公司(曾用名“北京用友政务软件有限公司”,统一简称“用友政务”),和从事汽车营销和后市场软件产品、服务业务的用友汽车信息科技(上海)股份有限公司(下简称“用友汽车”),都是通过并购取得。

不考虑内部抵消,用友政务和用友汽车2021年营收合计15.74亿元,营收贡献17.6%,超过剩余的三家公司,其中用友政务在5家公司中规模最大。

2002年,用友网络首次公告对外投资,就以4,260万元拿下北京安易软件有限责任公司(以下简称“安易软件”)的业务及相关资产。

安易软件是电子政务业务软件提供商。除了其已相对成熟的电子政务业务,另一核心优势是财政部财政科学研究院持有其43%股权。

以安易软件相关业务为基础,用友网络组建了自己政务业务。

2008年,用友网络又耗资3.8亿元拿下北京方正春元科技发展有限公司100%股权,后者主要从事政府资源规划软件(GRP)的研究、开发、销售和服务,2010年,其全部业务被并入用友政务后注销。

采用近乎相同或相似的操作,用友先迅速切入房地产、汽车销售、烟草、能源、医疗等诸多领域。

02 3.0时代,通过并购迅速引入其他服务

2015年,“企业互联网”战略提出后,用友网络将自己定义为“社会级商业应用基础设施服务提供商”。

很显然,原来的财务服务和信息化服务业务显然不足以支撑这一定位。

2015年4月,用友网络耗资1.75亿元取得上海秉钧网络科技有限公司70%的股权,取得其企业数字营销业务。

2017年及2021年,用友网络共斥资3.5亿元取得新三板原挂牌公司大易云(837911.NQ)84.74%股权,大易云主要提供人力资源云招聘服务。

2021年6月,用友网络又以1.51亿元取得柚子(北京)移动技术有限公司(以下简称“柚子移动”)100%的股权,柚子移动主要面向C端用户提供低代码平台,与公司面向B端的低代码平台YonBIP互相补充。

用友政务、用友汽车、大易云、柚子移动及秉钧网络也是用友网络账面商誉主要来源,原值(未减值前)共计12.94亿元,占账面商誉原值的82%。

不过有意思的是这5家公司收购的时候没有一家有业绩承诺,以2021年收购的柚子移动为例,其2020年营收3,919万元,净利润亏损654亿元。

没有业绩承诺,意味着在做商誉减值时弹性空间比较大。

此外,用友网络还通过参股的形式持有汉唐信通等多家公司股权,虽然持股比例低于20%,但均有重大影响,这些公司也是构成用友网络“社会级商业应用基础设施服务提供商”的组成部分,还是公司账面26亿长期股权投资主要核算项目。

分红尚可,但圈钱的干劲显然更足

上市21年以来,用友网络每年都坚持分红,累计分红49.7亿元,累计募资78.70亿元。

如果扣除2022年1月刚到账的52.58亿元,即上市21年,累计分红49.7亿元,累计融资26.12亿元,这个数据谈不上多亮眼,但说实话,也算不错。

即虽然每次战略转型都需要从市场融资,但也积极回馈给股东。

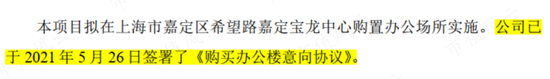

除此之外,用友网络还在积极筹划子公司拆分上市,用友汽车已通过上交所科创板上市委审核,且已于2022年4月15日提交注册申请,拟募资5.63亿元,但1.52亿直接用来买楼。

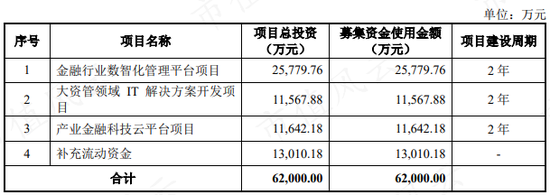

控股子公司用友金融(839483.NQ)正在从新三板转板北交所,目前处于第三轮问询阶段,拟计划融资6.2亿元。

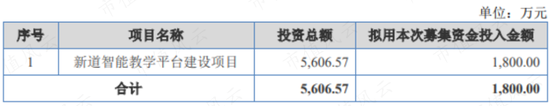

控股子公司新道科技(833694.NQ)同样也处在新三板转板北交所的第三轮问询阶段,但由于聘请的律所被证监会立案调查,目前处于中止状态。

新道科技主要为本科、高职、中职院校提供教育软件产品和综合服务解决方案,北交所上市计划融资1,800万元。

此前,用友网络还筹划过将用友政务在新三板上市,但无实质进展。

此外,2022年1月,用友网络公告拟筹划将控股子公司畅捷通(01588.HK)在A股上市。

上市公司母公司融资,子公司或拆分上市,或回A股,或转战北交所,不得不说,用友网络在融资圈钱方面的干劲似乎比研发更足。

而且不知道大家怎么看,看到用友网络越来越多的子公司分拆上市融资,风云君总觉得是钻了分拆上市的漏洞,但又无可奈何。

说实话,风云君之前准备单独写一篇用友汽车的研报的,但是发现只不过是在汽车营销和后市场领域提供与用友网络在其他行业相似的服务,本质并无明显区别。

另一方面,由于用友网络子公司大多按行业成立,如果未来有更多的子公司拆分上市,希望大家也不要惊讶。

不可否认,用友网络凭借1.0和2.0阶段积累的庞大用户群体,沉淀成一个巨大的流量池,客户数据迁移成本也决定了公司对客户的粘性。

这也是其有资本奉行拿来主义的前提。

2021年,公司是全球企业级应用软件(ERP)TOP10中唯一的亚太厂商,公司在中国应用平台化云服务APaaS市场占有率第一、中国企业应用SaaS市场占有率第一。

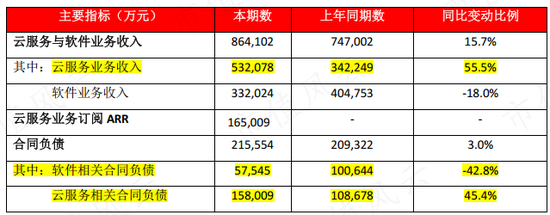

但其目前战略转型阶段面临的困难也显而易见,持续研发和销售投入短期并未换来明显业绩增长,而且虽然公司总在强调云服务相关的业务和订单、预收款都增长明显。

但似乎忘了,云服务业务本质就是软件业务的升级迭代,二者互为替代品,只提云服务显然是不厚道。

(2021年年报)

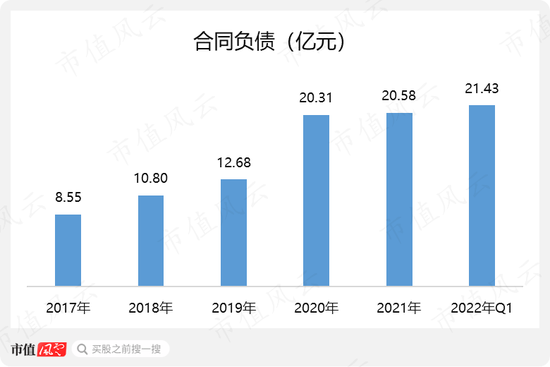

因此,风云君建议大家持续关注合同负债科目,它是用友网络能否再次进入新的增长通道的先行指标。

从一季度数据来看,合同负债增长并不明显。

最后,说一下减持情况:上市21年来,王老板并未大幅减持公司股份,再加上其增持金额,减持净额为1.09亿,并不算多。

炒股开户享福利,入金抽188元红包,100%中奖!