不知道大家有没有同感,在市场表现较为低迷及震荡时期,投资者对于半年度“冠军私募”的关注度并没有以往那么高。就像运动会的一句经典口号,“赛出风格,赛出水平”,大家追求的更多是跑赢市场,跑赢大多数同类,而不是登峰造极。

逻辑上来看,阶段性表现最好的基金,配置上一定是非常极端的,或者极致暴露于特定行业,或者极致暴露于特定主题,这意味着它的市场容错性就比较低。而短期不是数一数二,但长期跑赢市场的那些基金,或是风格策略明确顺势而为,或是相对保守只赚能力圈内的钱,又或是深谙人性坦然应对,最终能在2022年上半年微跌或上涨,成为市场上为数不多的“沙漠之花”。

他们的共同点,都是在用“常识”做投资。

举个真实又夸张的例子。16世纪中期,郁金香从土耳其被引入西欧。不久,人们开始对这种植物产生了狂热,一颗最受大家追捧的种子可以卖到六千荷兰盾,而当时在阿姆斯特丹市中心的小型联排别墅的平均价格是三百荷兰盾。一星期后,卖方突然大量抛售,公众开始陷入恐慌,一夜之间郁金香价格一泻千里,成千上万的人在这个万劫不复的大崩溃中倾家荡产。这也是世界历史上第一次金融危机。

伯顿·麦基尔的《漫步华尔街》是一本讲述投资常识与投资人性的经典书籍。书中所提到的“郁金香泡沫”,让不少投资者了解到投资常识指导实践的重要性,也在很大程度上帮助投资者识别投资中的虚假,抵御市场上的噪音。

流水的市场,铁打的常识。市场变化莫测,而常识历久弥新。我们选取了几只今年以来跑赢市场的基金,跟踪他们的投资策略,感受他们的投资初心,去挖掘那些显而易见但又弥足珍贵的常识。积累的越多,则更能为己所用指导投资。

1

高收益、低风险、短时间

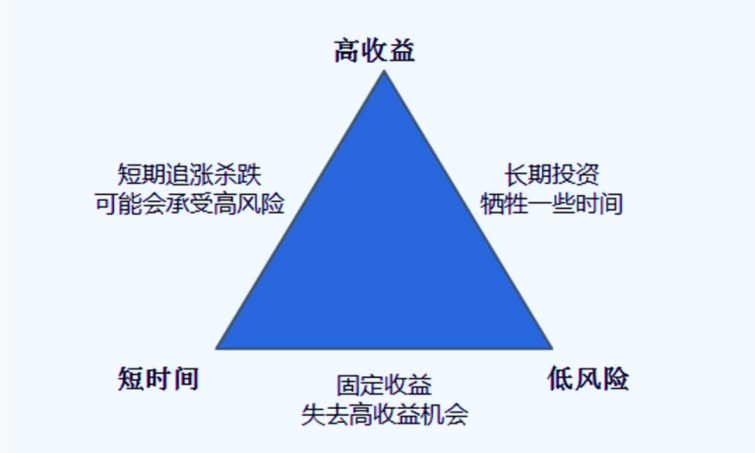

是投资中的不可能三角

“目标收益率是多少?这笔钱打算投多久?能承受多大的波动?”

在中欧瑞博看来,买基金之前,不妨先问自己这三个问题。同时也要明确,高收益、低风险、短时间这三个特性是一个“不可能三角”。即短时间与高收益很难避免追涨杀跌,大概率会承受高风险;想要高收益低风险,那么必然是要靠长期投资去达成,短期找不到这样的资产;想要短时间低风险,那么类似于固定收益类资产,必然没有高收益的表现。

1.关于收益:目标收益要从实际情况出发,不同的投资者类型对应不同的目标收益率。基金投资,绝不应该只看到产品火爆,收益美好的场面。而是要预先理解清楚一类基金的风险收益特征,形成合理的收益预期、风险认知。

2.关于风险:如果是收益目标定得比较高的激进型投资者,应该容许产品存在较大波动的可能性。如果是收益目标适中的稳健型投资者,也应该容许产品有波动,而不是天天赚钱。此外,如果期待的是低波动、甚至没有波动的产品,实际选了一个追求高收益的产品,则会因为风险收益错配获得非常糟糕的投资体验,拿不住这样的基金也会是常态。

3.关于时间:一只基金没有在投资者的预期时间内达到目标收益,并不能说明这只基金不行,也有可能是双方的时间预期不匹配。权益基金的投资收益是非线性的,80%的收益来自20%的时间。因此把投资周期拉长,不仅能帮助获得更高收益,还能更坦然面对净值波动。

根据以上三个维度,充分了解基金经理的投资风格,选择匹配的产品,可以帮助自己在逆风局泰然处之,获得长期收益。

长远来看,股票市场未来的长期向好发展趋势没有改变,居民财富向权益市场转移的过程没有改变。在中欧瑞博看来,权益基金是所有投资品种中唯一能跑赢通胀且给投资者带来不错回报的产品。了解自己的投资预期,选择合适的管理人,坚守投资纪律,任市场热点切换多么频繁剧烈,也可以从容应对,获得市场先生的奖励。

2

收益与代价

投资的两面性

“纯粹的逆向投资者”是很多人对仁桥的评价。

在投资中,不被市场所左右,坚持独立思考是一件不容易的事。仁桥的投资方法与别人不同,实际也是夏俊杰性格使然。仁桥认为,组合的构建、评价其实就是自己与自己玩,需要按照自己的体系、逻辑选股,而不是去关心别人如何。最后的特点可能就是进攻性没有那么强,但震荡市的时候表现或会比别人好。在夏俊杰看来,这样的投资风格只有在长期中才能逐渐显示出优势。

在市场风格切换的2021年,仁桥立足于寻找那些被市场忽略的、做线性外推有预期差的品种,向下空间有限,适合提早布局。而在市场震荡不断的2022年,仁桥更是注重“安全边际”,主动避开更多的不确定性,坚持相对保守的投资。仁桥认为,保守有保守的收益,保守也有保守的代价。保守最大的问题是缺乏想象力。在投资中,缺乏想象力的结果是很多钱注定是赚不到的。但同时保守往往也意味着更加客观和更好的耐力,更少的犯错误,而这些优势只有在长期中才能一点点的积累起来。

“谨慎勤勉,与时为伴”,这既是仁桥的投资信条,也是仁桥这些年来最真实的状态。从仁桥的身上,我们能够感受到他们更热衷于做“有把握的事”,更关注于自身的逻辑与目标,这是投资中很宝贵的一点,纷杂的市场中,清楚地知道自己要走向哪里,往往能走出一条更长远的路。

3

涨多了就谨慎一点

跌多了就乐观一点

提到“择时”,可能不少人会联想到望正。确实,正如望正所说——只赚确定的钱,在市场有下跌风险时,会对仓位做出相应调整,而当市场逐渐好转时,等待上行路径明确则考虑加仓。

作为债券投研出身,王鹏辉对宏观研究颇有经验。在他看来,市场永远是千变万化的,过往仓位择时的一些成果,都是过去时。不过还是有一些常识性的东西,能为我们的仓位控制提供指引。一个最朴素的准则就是,涨多了就谨慎一点,跌多了就乐观一点。没有永远上涨的股市,也没有永远下跌的股市。每一次下跌都会被短期因素干扰,这个时候就应该看看哪些长期趋势是比较确定的,从而去挖掘机会。

在望正看来,时代赋予的机会要把握,对市场的认知要进化,投资不是分秒必争,也不是见者有份,更多时候,需要在上涨时“耐得住寂寞”,在调整时“坐得住板凳”。对于投资者而言,相信市场、利用常识、恪守原则,在变化的市场中,这样的投资心态正是所需的。

对眼熟的常识有充分理解,对基本的人性有深刻把握,在此基础上的长期投资,想必才能最大程度帮助自己跑赢市场上的“大多数”。

风险提示:投资有风险。基金的过往业绩并不预示其未来表现。相关数据仅供参考,不构成投资建议。投资人请详阅基金合同,并自行承担投资基金的风险。高端合格投资者要求:符合中国证监会规定的私募证券投资基金的“合格投资者”条件。即:具备相应风险识别能力和风险承担能力,投资于单只私募基金的金额不低于100万元。且个人金融资产不低于300万元或者最近三年个人年均收入不低于50万元。

重要声明:本文件中的信息基于已公开的信息、数据及尽调访谈等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。