# 玩转 “ 固收+ ”

NO.1

“别人恐惧我贪婪”的至理名言,虽被市场广泛认可,但在恐惧时刻到来时,适度将节奏放稳,将眼光放长,将防守前置于进攻,也不失为一种“先胜而后求战”的大智慧。

近年权益类基金凭借良好的赚钱效应,吸引了大批参与者,但几经市场风格轮转和行情切换,越来越多的基民希望找到既可以一定程度提升收益,又只用承担有限风险的基金产品,力图在震荡市中做到进退有度。固收+,很大程度上便能满足这样的投资期待。

固收+并非是一个新的概念,之所以在近年能异军突起,一方面由于资管新规过度结束后,银行保本理财成为历史,公募基金为承接理财转型需求,提供给了固收+解决方案;另一方面,固收+产品的长期收益水平和波动控制能力已历经行情检验,抗打且能打的市场表现积累了较好群众基础。

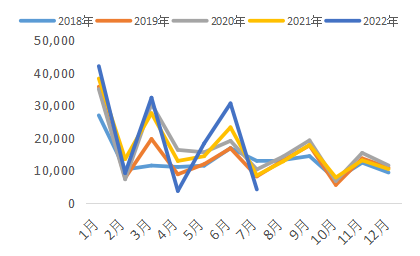

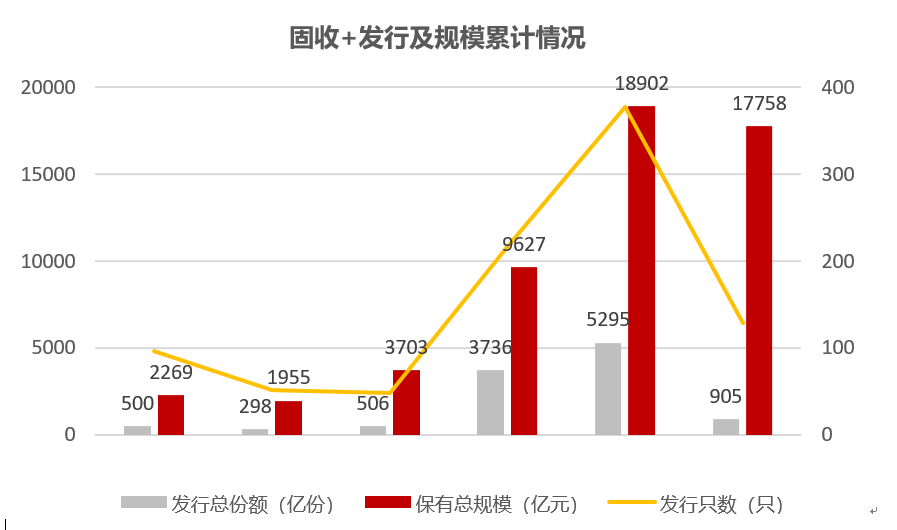

截至今年年中,以二级债基和偏债混合基金为代表的“固收+”累计规模近1.78万亿。且近3个完整年度来看产品发行数量、募集规模均呈现逐年递增状态,单在2021年,新成立基金便有377只,募集总金额达5295亿,分别高于此前3年发行情况的总和。

数据来源:wind,规模数据截至2022.06.30,发行只数截至2022.08.12

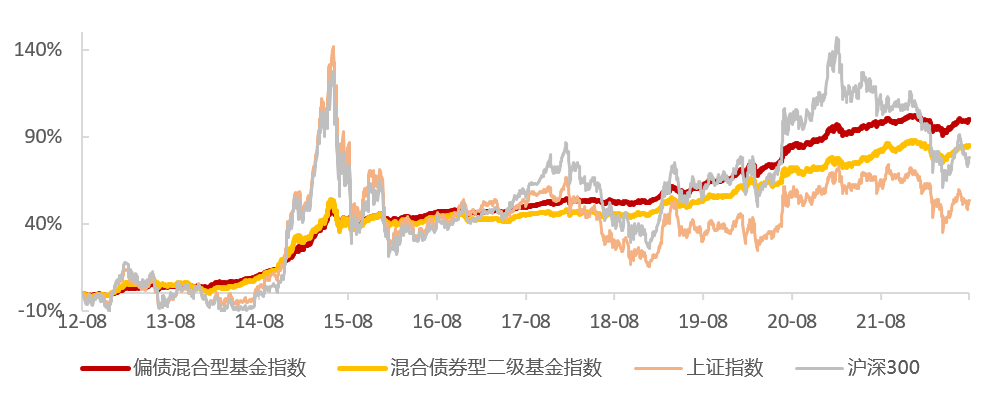

数据来源:wind,截至2022.08.12

数据来源:wind,截至2022.08.12查里芒格曾经说过,要在鱼多的地方钓鱼,市场行情催生了大量稳健理财的需求,“固收+”从中期维度来看正是这片“鱼多的地方“,广阔的发展前景赋予了这类产品更多想象空间。

VS权益:降低的是波动,提升的是体验

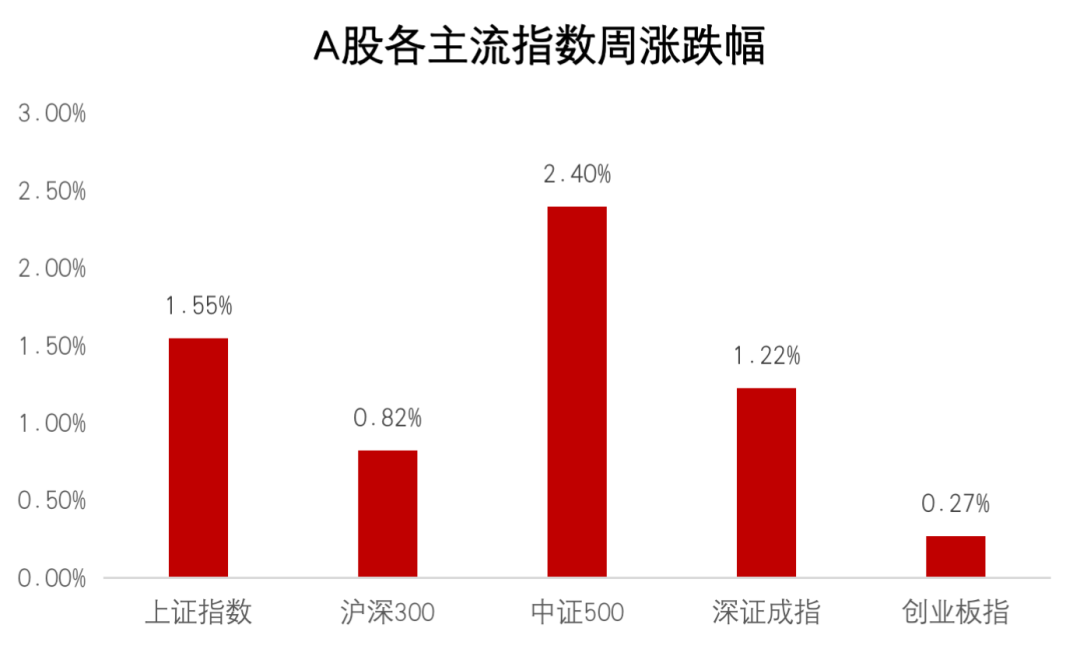

今年上半年,包括上证综指、创业板指在内的权益指数悉数下挫,股票市场表现疲软,固收+虽未能做到独善其身,但表现相对抗跌。据wind截至08.12数据显示,近一年来偏债混合基金指数、混合债券型二级基金指数跌幅分别为0.44%、1.30%,沪深300同期跌幅为-16.43%。“固收+”类基金仍然是震荡行情中加固资产配置的重要工具。

数据来源:wind,截至2022.08.12。风险提示:指数表现并不代表具体产品表现,指数过去的历史表现并不预示其未来表现。

长期来看,偏债混合型基金指数近10年收益率为99.26%,同期年化收益7.34%。过去10年间,该指数在各自然年度均获得正收益,表现出良好的收益获取能力,并画出了一条较稳健、漂亮的收益曲线。在与权益指数的对比中也可以直观观察到,较多时间区间偏债混合型基金指数或混合债券型二级基金指数的表现并不逊色于权益指数。历次市场的大幅调整中,固收+也展现出了更好的韧性,即使面对极端风格也让投资者更容易拿的住。

数据来源:wind,截至22.2.25。偏债混合型基金指数2012-2021年年度收益率分别为:4.19%,2.88%,18.74%,18.33%,0.24%,4.15%,0.22%,10.97%,13.21%,5.61%。

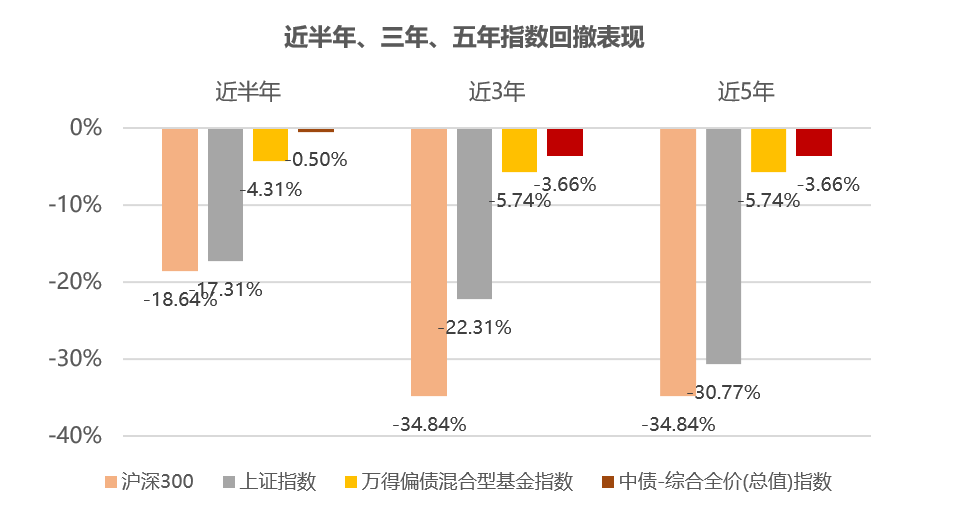

风险控制层面,权益类资产的冷热切换频繁,且时常会影响投资者的持有体验。从近一、三、五年的回撤数据来看,偏债混合型基金指数波动控制优势更加明显,短中长期最大回撤均低于5.7%,长期表现基本与纯债指数拟合。

数据来源:wind,截至2022.08.12。风险提示:指数表现并不代表具体产品表现,指数过去的历史表现并不预示其未来表现。

VS纯债:相似的是追求稳健,

强化的是投资体验

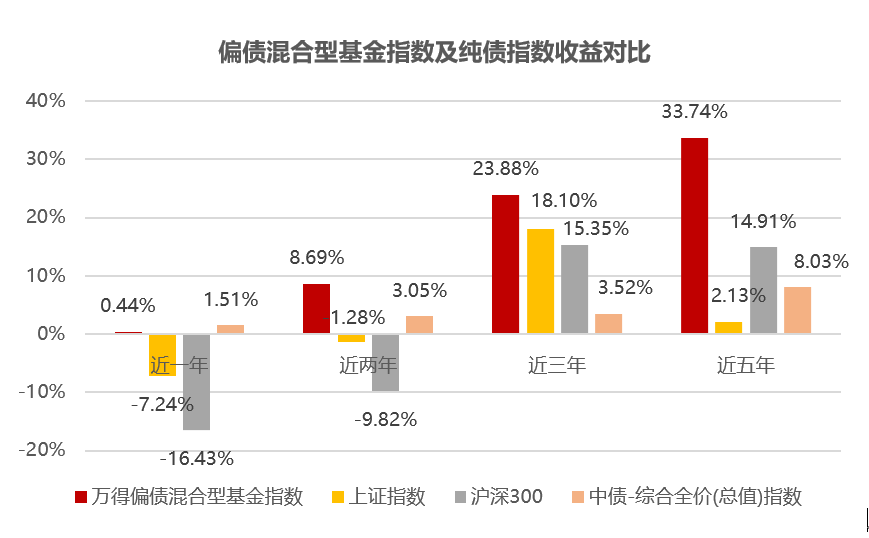

长线上,风险控制上很大程度上可与中债全价指数平起平坐,但与克制又冷静的纯债类资产相比,固收+当中的弹性部分,又可以获取到更好的收益。中长期维度偏债混合型基金指数相较于纯债型指数超额收益明显,近5年跑赢中债指数超过25个百分点,底层资产中“+“的部分也确实实现了增强。

数据来源:wind,截至2022.08.12。

数据来源:wind,截至2022.08.12。风险提示:指数表现并不代表具体产品表现,指数过去的历史表现并不预示其未来表现。

求稳求进的内核在于 以债为底以股添益

固收+之所以能提升持有体验,原因在于其底层资产中占比更高的债券部分,是基金组合坚定的后盾力量。这部分资产风险相对较低,通常涵盖国债、地方政府债、政策性金融债、央行票据和中高等级信用债等品类,票息便是“固收“这部分资产较稳定的收益来源。

而“+“指的是增强收益,这部分将会适度配置风险类资产为组合增添弹性,可配置的方向包括股票、新股认购、可转债、股指期货、国债期货等。

市场的一般规律来看,固收与权益市场往往呈现你跌我涨的轮动关系,不同资产类别之间既有各自特征,又存在相关性,所以在不同的市场环境下,固收+都可以在不同资产类别之间进行动态配比,通过大类资产配置分散风险,获取多元投资回报。“固收+”产品的管理,更像是一门平衡风险与收益的投资艺术。

对于投资来说,风险与收益永远相伴相生,但适当的收益对应的则是适度的风险。在当前还不够明朗的市场氛围中,适度放弃一些冒险精神,用资产配置的思维进行财富管理,或许是破局的关键。固收+产品的长期收益表现和极端行情中所展现出的韧性,让市场领略到了“慢就是快“的魅力。

当然,这大概率不是可以快速积累财富,实现一夜暴富的途径,但穿越震荡行情,相对稳健的净值曲线可以不断强化投资信心,让投资者长久的留在市场,更有可能从中长期获得更显著的复利收益。

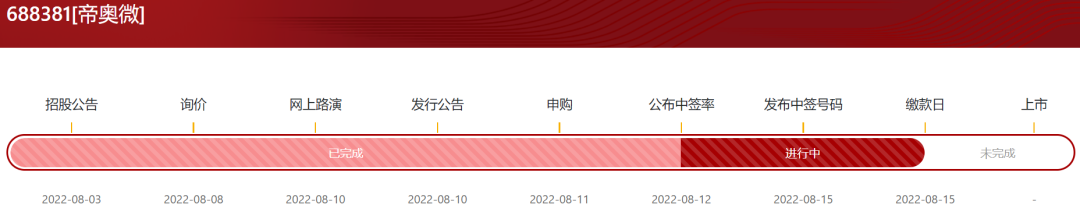

产品速递

作为固收资产管理大厂,中银基金一脉相承于银行系债券类资产管理优势,在固收+产品运作上,执着于炼造行业精品。以旗下固收战队实力干将陈玮的固收+作品为例:

中银招利 A类007752,C类007753

自2019年9月27日成立以来,在震荡市场下历史净值趋势向上,短中长期均表现出良好的超额收益获取能力,为持有人创造了良好投资体验。基金经理陈玮历时两年打拼,赢得一条趋势上升业绩曲线。

数据来源:基金定期报告,截至2022.06.30。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

中银稳健添利 A类380009,C类005852

自成立以来跨越市场风格交替,凭借“固收+”仓位优势展现出抗跌、能打特征,成立以来各完整年度(2014年-2021年)收益均超过4%,同期总收益率达84.19%,业绩基准收益9.9%。并一举摘得海通证券3年期、5年期五星评级。

业绩级数据来源:基金定期报告,截至2022.06.30。中银招利债券A、中银稳健添利A分别成立于2019.09.27、2013.02.04,陈玮于2019.09.27、2014.12.31开始管理。注:年收益指的是每个自然年度的收益,不是指任意时点买入持有一年的收益。评级数据来源:海通证券,截至2022.06.30。

陈玮

中银招利、中银添利

基金经理

14年的证券从业履历和8年的基金管理经验,让陈玮对于收益与风险的认识更加细致入微,亲历市场起伏的过程中他建立起了较为健全的风险管理评价体系,并希望资产组合能在各类风格下满足最大回撤的约束要求。

作为中生代中的中坚力量,十几年如一日深耕于固收土壤,珍视于每一BP的得失。相较于仰视大开大合的胜利,他却低头看见了细水流深的力量。

注:陈玮现任管理产品有:中银纯债债券、中银稳健添利发起式、中银招利、中银恒优、中银通利、中银恒悦(成立不足6个月)。其中,中银纯债债券A于2012年12月12日成立,近五年回报/业绩基准回报分别为:2016年度1.62%/-1.63%,2017年度 1.56%/-3.38%,2018年度7.81%/4.79%,2019年度 4.12%/1.31%,2020年度 3.25%/-0.06%,2021年度 4.14%/2.10%;中银纯债债券C于2012年12月12日成立,近五年回报/业绩基准回报分别为:2016年度1.66%/-1.63%,2017年度 1.17%/-3.38%,2018年度7.31%/4.79%,2019年度 3.93%/1.31%,2020年度 2.97%/-0.06%,2021年度3.85%/2.10%;中银稳健添利A于2013年2月4日成立,近五年回报/业绩基准回报分别为:2016年度 4.17%/ -1.63%、2017年度 4.57%/ -3.38%、2018年度 5.77%/ 4.79%、2019年度 7.59%/ 1.31%、2020年度 4.36%/-0.06%,2021年度4.87%/2.10%;中银稳健添利C于2018年4月12日成立,回报/业绩基准回报分别为:成立日至2018年12月31日 2.98%/3.25%、2019年度 7.23%/1.31%、2020年度 4.02%/-0.06%,2021年度4.62%/2.10%;中银稳健添利E于2019年3月15日成立,回报/业绩基准回报分别为:成立日至2019年12月31日 4.41%/0.94%、2020年度 3.92%/-0.06%,2021年度4.53%/2.10%;中银招利A于2019年9月27日成立,回报/业绩基准回报分别为:成立日至2019年12月31日 1.83%/1.22%,2020年度 6.03%/2.62%,2021年度6.03%/1.50%;中银招利C于2019年9月27日成立,回报/业绩基准回报分别为:成立日至2019年12月31日,1.83%/1.22%,2020年度 5.59%/2.62%,2021年度5.61%/1.50%;中银恒优A于2020年4月29日成立,回报/业绩基准回报分别为:成立日至2020年12月31日,-0.27%/-2.66%,2021年度1.91%/2.01%;中银恒优C于2020年4月29日成立,回报/业绩基准回报分别为:成立日至2020年12月31日,-0.47%/-2.66%,2021年度1.60%/2.01%;中银通利A于2021年06月24日成立,回报/业绩基准回报分别为:成立日至2021年12月31日2.74%/0.23%;中银通利C于2021年06月24日成立,回报/业绩基准回报分别为:成立日至2021年12月31日2.53%/0.23% ;中银恒悦于2022年01月21日成立,不足6个月。(数据来源:基金产品定期报告)

风险提示:投资有风险,在市场波动等因素的影响下,基金投资有可能出现亏损,在少数极端情况下可能损失全部本金。投资者应充分考虑自身的风险承受能力,并对于认购(或申购)基金的意愿、时机、数量等投资行为作出独立决策。基金管理人不保证基金一定盈利,也不保证最低收益,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者投资本基金前,应当认真阅读拟投资基金的《基金合同》、《招募说明书》、《基金产品资料概要》等法律文件,了解基金的产品特征及投资风险,并根据自身投资目的、投资期限、投资经验、资产状况等判断基金是否和投资者的风险承受能力相匹配。中银招利基金、中银稳健添利基金均属于R2风险等级产品,适合经客户风险承受等级测评后结果为C2型及以上的投资者。在代销机构认申购时,应以代销机构的风险评级规则为准。文中观点不构成中银基金的投资建议或任何其他忠告,并可能随情况的变化而发生改变。基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。