来源:尧望后势

核心观点

回顾:2022年2月以来逐步构建“新半军”择时及行业比较框架。2022年4月14日《调整至今,“新半军”择时框架发出哪些重要信号?》预判5月“新半军”迎来反转。2022年6月26日中期策略再次强调下半年《乱中取胜:看好“新半军”》。

展望:“新半军”龙头拥挤度已显著消化,当前性价比已经显现。

7月以来震荡中,“新半军”韧性凸显、仍是具有赚钱效应的方向。4月中旬“新半军”调整最剧烈时,我们在《调整至今,“新半军”择时框架发出哪些重要信号?》中预判“新半军”将迎来修复行情。5、6月市场如期上涨,兴证策略首创、首推的“新半军”也成为市场上涨的核心主线。而7月以来即使市场整体震荡,但“新半军”内部轮动扩散、仍是具有赚钱效应的方向。

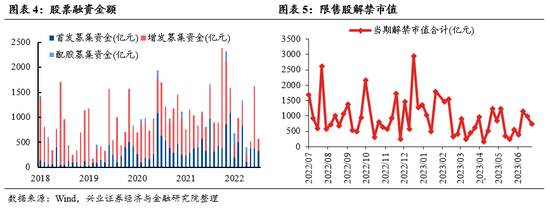

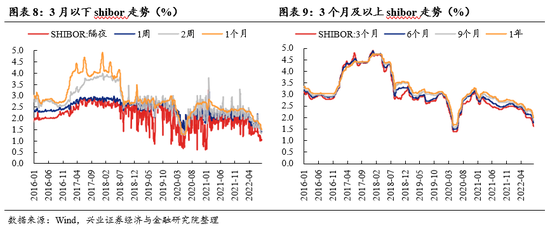

8、9月,“新半军”仍将是市场优势风格:1)虽然社融不达预期,但金融市场资金面仍然充裕。7月社融同比大幅回落。但整体来看,市场对于7月社融走弱已有预期,而总量超预期回落更多是因为前期透支+7月疫情干扰导致。后续需求乏力下,政策宽松的基调有望维持。与此同时,M2增速仍在加速上行,M2-社融增速差持续拉大,显示金融市场资金面仍较为充裕,也为A股市场提供支撑。2)货币环境依然宽松,成长风格依然占优。当前各期限shibor代表的市场利率均处在历史低位,7月以来国债利率也出现了明显的回落。此外,我们独家构建的货币条件指数也已超过2020年5月时水平,且在当前经济压力下易松难紧。“宽货币”环境下,对科技成长风格最有利。3)回到基本面,社融偏弱意味着经济复苏依然乏力,“新半军”景气优势凸显。4)根据分析师预期修正强度这一领先指标的判断,当前仍指向“新半军”处在上行趋势中。5)最后,动荡世界、大国博弈,市场关注点将进一步聚焦于独立自主、大国崛起、自主可控相关的“新半军”等科技科创方向。

近期“新半军”风格不断下沉、发散,而赛道龙头拥挤度已显著消化。若后续中报业绩落地、兑现,“新半军”龙头有望再度引领市场。根据我们独创的“拥挤度”指标体系,经历5、6月份的显著上涨后,6月底“新半军”龙头拥挤度一度接近历史高位。而在经历7月以来的震荡、分化、扩散后,当前“新半军”、汽车等热门赛道龙头的拥挤度均已回落至历史中等水位、压力显著消化。后续若中报业绩兑现,赛道龙头有望再度引领市场。

从细分行业看,结合景气度、拥挤度、涨跌幅:当前建议重点关注新能源车(锂电池、负极材料)、军工(军工电子、结构件)、半导体(设计、制造)、智能驾驶、CXO等方向。

配置上,聚焦拥挤度回落、业绩确定性强的“新半军”龙头及上述细分行业。中长期,持续重点关注“专精特新”六大方向:1)新能源(新能源汽车、光伏、风电、特高压等),2)新一代信息通信技术(人工智能、大数据、云计算、5G等),3)高端制造(智能数控机床、机器人、先进轨交装备等),4)生物医药(创新药、CXO、医疗器械和诊断设备等),5)军工(导弹设备、军工电子元器件、空间站、航天飞机等),6)粮食安全(种业、生物科技、化肥等)。

风险提示:关注全球资本回流美国超预期,中美博弈超预期等。

报告正文

“新半军”:赛道龙头拥挤度已显著消化

回顾:2022年2月以来逐步构建“新半军”择时及行业比较框架。2022年4月14日《调整至今,“新半军”择时框架发出哪些重要信号?》预判5月“新半军”迎来反转。2022年6月26日中期策略再次强调下半年《乱中取胜:看好“新半军”》。

展望:“新半军”龙头拥挤度已显著消化,有望再度引领市场。

7月以来震荡中,“新半军”韧性凸显、仍是具有赚钱效应的方向。4月中旬“新半军”调整最剧烈时,我们在《调整至今,“新半军”择时框架发出哪些重要信号?》中预判“新半军”将迎来修复行情。5、6月市场如期上涨,兴证策略首创、首推的“新半军”也成为市场上涨的核心主线。而7月以来即使市场整体震荡,但“新半军”内部轮动扩散、仍是具有赚钱效应的方向。

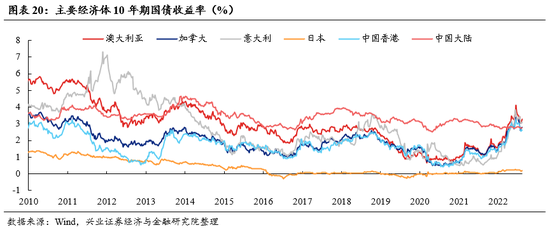

8、9月,“新半军”仍将是市场优势风格:1)虽然社融不达预期,但金融市场资金面仍然充裕。7月社融同比大幅回落。但整体来看,市场对于7月社融走弱已有预期,而总量超预期回落更多是因为前期透支+7月疫情干扰导致。后续需求乏力下,政策宽松的基调有望维持。与此同时,M2增速仍在加速上行,M2-社融增速差持续拉大,显示金融市场资金面仍较为充裕,也为A股市场提供支撑。2)货币环境依然宽松,成长风格依然占优。当前各期限shibor代表的市场利率均处在历史低位,7月以来国债利率也出现了明显的回落。此外,我们独家构建的货币条件指数也已超过2020年5月时水平,且在当前经济压力下易松难紧。“宽货币”环境下,对科技成长风格最有利。3)回到基本面,社融偏弱意味着经济复苏依然乏力,“新半军”景气优势凸显。4)根据分析师预期修正强度这一领先指标的判断,当前仍指向“新半军”处在上行趋势中。5)最后,动荡世界、大国博弈,市场关注点将进一步聚焦于独立自主、大国崛起、自主可控相关的“新半军”等科技科创方向。

近期“新半军”风格不断下沉、发散,而赛道龙头拥挤度已显著消化。若后续中报业绩落地、兑现,“新半军”龙头有望再度引领市场。根据我们独创的“拥挤度”指标体系,经历5、6月份的显著上涨后,6月底“新半军”龙头拥挤度一度接近历史高位。而在经历7月以来的震荡、分化、扩散后,当前“新半军”、汽车等热门赛道龙头的拥挤度均已回落至历史中等水位、压力显著消化。后续若中报业绩兑现,赛道龙头有望再度引领市场。

从细分行业看,结合景气度、拥挤度、涨跌幅:当前建议重点关注新能源车(锂电池、负极材料)、军工(军工电子、结构件)、半导体(设计、制造)、智能驾驶、CXO等方向。

配置上,聚焦拥挤度回落、业绩确定性强的“新半军”龙头及上述细分行业。中长期,持续重点关注“专精特新”六大方向:1)新能源(新能源汽车、光伏、风电、特高压等),2)新一代信息通信技术(人工智能、大数据、云计算、5G等),3)高端制造(智能数控机床、机器人、先进轨交装备等),4)生物医药(创新药、CXO、医疗器械和诊断设备等),5)军工(导弹设备、军工电子元器件、空间站、航天飞机等),6)粮食安全(种业、生物科技、化肥等)。

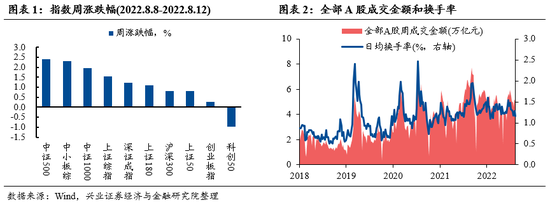

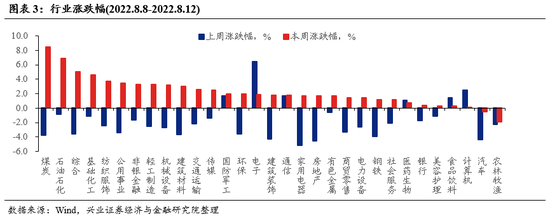

本周A股市场回顾

A股资金面跟踪

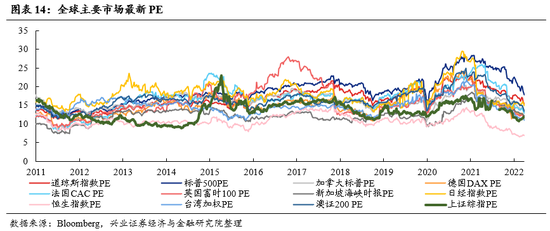

A股盈利和估值

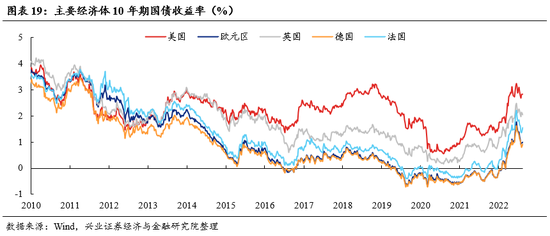

海外市场跟踪

风险提示

关注全球资本回流美国超预期,中美博弈超预期等。

注:文中报告节选自兴业证券经济与金融研究院已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告:《“新半军”:赛道龙头拥挤度已显著消化——A 股策略周报》

对外发布时间:2022年8月14日

报告发布机构:兴业证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 :

张启尧 SAC执业证书编号:S0190521080005

胡思雨SAC执业证书编号:S0190521110003

推荐阅读

壹

“新半军”风格中,哪些细分方向值得关注?

贰

五个指标看“新半军”:为何仍是优势风格?

叁

拥挤度框架如何运用于“新半军”择时?——A股策略月报

肆

拥挤度在择时与行业配置中的应用

伍

基金二季报的五大看点

使用本研究报告的风险提示及法律声明

兴业证券股份有限公司经中国证券监督管理委员会批准,已具备证券投资咨询业务资格。

本报告仅供兴业证券股份有限公司(以下简称“本公司)的客户使用,本公司不会因接收人收到本报告而视其为客户。本报告中的信息、意见等均仅供客户参考,不构成所述证券买卖的出价或征价邀请或要约。该等信息、意见并未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对任何人的个人推荐。客户应当对本报告中的信息和意见进行独立评估、并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专家的意见。对依据或者使用本报告所造成的一切后果、本公司及/或其关联人员均不承担任何法律责任。

本报告所载资料的来源被认为是可靠的,但本公司不保证其准确性或完整性,也不保证所包含的信息和建议不会发生任何变更。本公司并不对使用本报告所包含的材料产生的任何直接或间接损失或与此相关的其他任何损失承担任何责任。

本报告所载的资料、意见及推测仅反映本公司于发布本报告当日的判断,本报告所指的证券或投资标的的价格、价值及投资收入可升可跌,过往表现不应作为日后的表现依据:在不同时期,本公司可发出与本报告所载资料,意见及推测不一致的报告,本公司不保证本报告所含信息保持在最新状态。同时,本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。

除非另行说明,本报告中所引用的关于业绩的数据代表过往表现。过往的业绩表现亦不应作为日后回报的预示。我们不承诺也不保证,任何所预示的回报会得以实现。分析中所做的回报预测可能是基于相应的假设。任何假设的变化可能会显著地影响所预测的回报。

本公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本报告意见及建议不一致的市场评论和/或交易观点。本公司没有将此意见及建议向报告所有接收者进行更新的义务。本公司的资产管理部门、自营部门以及其他投资业务部门可能独立做出与本报告中的意见或建议不一致的投资决策。

本报告的版权归本公司所有。本公司对本报告保留一切权利。除非另有书面显示,否则本报告中的所有材料的版权均属本公司。未经本公司事先书面授权,本报告的任何部分均不得以任何方式制作任何形式的拷贝、复印件或复制品,或再次分发给任何其他人,或以任何侵犯本公司版权的其他方式使用。未经授权的转载,本公司不承担任何转载责任。

在法律许可的情况下,兴业证券股份有限公司可能会持有本报告中提及公司所发行的证券头寸并进行交易,也可能为这些公司提供或争取提供投资银行业务服务:因此、投资者应当考虑到兴业证券股份有限公司及/或其相关人员可能存在影响本报告观点客观性的潜在利益冲突。投资者请勿将本报告视为投资或其他决定的唯一信赖依据。

投资评级说明

报告中投资建议所涉及的评级分为股票评级和行业评级(另有说明的除外).评级标准为报告发布日后的12个月内公司股价(或行业指数)相对同期相关证券市场代表性指数的涨跌幅.A股市场以上证综指或深圳成指为基准。

行业评级:推荐-相对表现优于同期相关证券市场代表性指数,中性-相对表现与同期相关证券市场代表性指数持平;回避-相对表现弱于同期相关证券市场代表性指数。股票评级:买入-相对同期相关证券市场代表性指数涨幅大于15%,审慎增持-相对同期相关证券市场代表性指数涨幅在5%~15%之间,中性-相对同期相关证券市场代表性指数幅在-5%~5%之间,减持-相对同期相关证券市场代表性指数涨幅小于-5%无评级-由于我们无法获取必要的资料,或者公司面临无法预见结果的重大不确定性事件,或者其他原因,致使我们无法给出明确的投资评级。

免责声明

市场有风险,投资需谨慎。本平台所载内容和意见仅供参考,不构成对任何人的投资建议(专家、嘉宾或其他兴业证券股份有限公司以外的人士的演讲、交流或会议纪要等仅代表其本人或其所在机构之观点),亦不构成任何保证,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主做出投资决策并自行承担风险。根据《证券期货投资者适当性管理办法》,本平台内容仅供兴业证券股份有限公司客户中的专业投资者使用,若您井非专业投资者,为保证服务质量、控制投资风险,请勿订阅或转载本平台中的信息,本资料难以设置访问权限,若给您造成不便,还请见谅。在任何情况下,作者及作者所在团队、兴业证券股份有限公司不对任何人因使用本平台中的任何内容所引致的任何损失负任何责任本平台肯在沟通研究信息,交流研究经验,不是兴业证券股份有限公司研究报告的发布平台,所发布观点不代表兴业证券股份有限公司观点.任何完整的研究观点应以兴业证券股份有限公司正式发布的报告为准。

本平台所载内容仅反映作者于发出完整报告当日或发布本平台内容当曰的判断,可随时更改且不予通告、本平台所载内容不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见。

炒股开户享福利,入金抽188元红包,100%中奖!