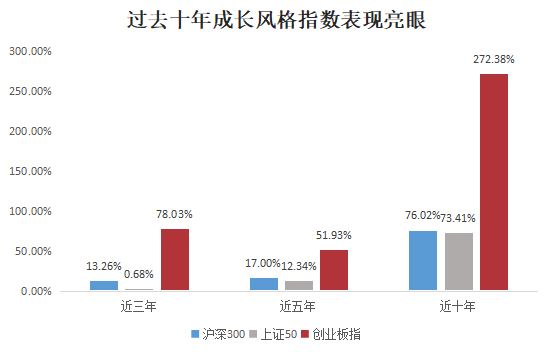

本轮A股行情自4月27日反弹以来,成长股的涨势表现较为亮眼。拉长时间来看,近十年代表成长风格的创业板指,涨幅要远高于价值风格的上证50、沪深300。

数据来源:wind,截至日期:2022/7/13,指数过往表现不代表未来业绩预测。

数据来源:wind,截至日期:2022/7/13,指数过往表现不代表未来业绩预测。为了助力投资者获取成长股的超额收益,招商基金成长股猎手王奇玮鼎力出新基:招商远见成长混合(代码:A类014783、C类014784)于2022年8月8日至8月19日重磅销售。

该基金是一只偏股混合基金,主要投向成长风格的权益类资产。拟任基金经理王奇玮是招商基金绩优中生代基金经理,力求自下而上寻找可持续成长的商业模式,分享企业的内在价值。

11年成长猎手 全新出“基”

拟任基金经理王奇玮拥有近11年投研经验,近6年产品投资管理经验。王奇玮2014年加入招商基金,2017年起先后管理多只主动权益基金,兼任招商基金七大产业链小组中消费组的组长。

拟任基金经理王奇玮投研经验丰富,投资能力圈覆盖消费、医药、TMT、新能源和高端制造5大黄金赛道,擅长成长风格投资,以自下而上选股为主,主要通过精选个股获得超额收益。在成长股选择上,他淡化短期阶段性景气度,更关注成长的可持续,力求挖掘业绩增长空间较大的好公司,力争实现基金资产的长期增值。

成长股猎手

• 聚焦业绩增长空间

• 自下而上精选个股

• 注重长期持续增长

从成绩看,王奇玮所管理满3年的基金,相比同期沪深300指数,历史超额收益显著。其投资方法经过市场检验,投资能力也得到进一步验证。

代表产品招商安达混合基金业绩表现

招商安达混合基金获招商证券3年★★★★★评级

数据来源:业绩来自基金定期报告;评级来自招商证券;排名来自银河证券;数据统计截至2022年二季度末。王奇玮在管基金包括:招商安达灵活配置混合、招商丰盛稳定增长混合、招商兴和优选1年持有期混合、招商商业模式优选混合、招商企业优选混合基金。评价结果并不是对未来表现的预测,也不应视作投资基金的建议。过往业绩不代表未来表现,基金收益具有波动的风险,基金经理管理的其他基金的业绩不构成本基金业绩表现的保证。

以远见视角 聚焦高成长公司

招商远见成长混合权益资产范围60%-95%,主要投向成长风格的股票,专注挖掘可持续的、有长期业绩增长空间的上市公司并长期持有,力争为投资者获取超额收益。

将主要区分三类成长型公司

价值成长

侧重自下而上,聚焦公司自身竞争力,核心指标是当前市场份额以及未来市占率提升的潜力,考察公司在横向市场、纵向产业链的定价权和话语权。

周期成长

周期指产业发展的生命周期,关注产业加速进入渗透率提升的时期。

景气成长

持续时间相对较短,与宏观经济、供需错配相关度较高,而非产业本身的内生增长。

本基金重点关注价值成长和周期成长的投资机会,亦是可持续的、有长期业绩增长空间的远见成长。拟任基金经理王奇玮认为,优质成长股要具有这3大特征:持续成长、商业模式、内在价值。

持续成长

核心并不在于成长而在于持续。他会淡化阶段性的景气度,但要求一个公司要有3到5年的持续成长能力,并不看重业绩的爆发性。

商业模式

在王奇玮看来,一个好的商业模式,至少要实现15%以上的ROE,如果能在20%以上就更好。高ROE的企业,才能带来超越社会平均的回报。他会用ROE和ROIC指标去验证商业模式是否足够好。

内在价值

王奇玮认为好的商业模式也要能持续积累正向现金流,他要求自由现金流和销售收入的比例在20%以上。

逆小势顺大势,抓准成长股投资好时机

拟任基金经理王奇玮的投资理念守正出奇,希望能够较大限度获取成长股的超额收益。他有句投资金句:“珍惜便宜的筹码,拿住真正可以在未来创造超额收益的好公司”。

他善于归纳总结,力争抓准成长股买入时机,坚持“买好的不如买得好”的原则,善于在公司成长性价比最高的阶段买入并持有。

1

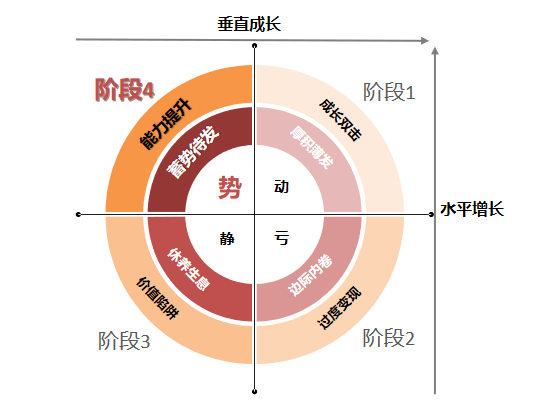

供给-需求螺旋框架,买入第四阶段的公司

第一阶段本质上赚的是行业景气的钱,第四阶段的公司成长的确定性很高,同时幸存者攫取大部分利润。

2

垂直-水平增长框架,买入垂直成长的公司

水平成长是面子,垂直成长是里子,要寻找这个阶段的成长:通过修炼内功,获得势能积累、真正提升能力的阶段。这个阶段由于隐藏在内部,往往有更便宜的价格。此时买入性价比更高,等待成长变现就好。

实力权益投资团队保驾护航

招商基金拥有19年丰富投研经验,投研实力出众,公司及旗下公募产品24次荣获金牛基金奖,17次荣获金基金奖,20次荣获明星基金奖。

评价机构:《中国证券报》、 《上海证券报》、 《证券时报》 ,截至2022年7月31日。

招商基金权益团队管理规模超2600亿元,深入践行“长期投资、价值投资、责任投资”理念,推进投研一体化,公司主动权益基金取得了长期优良的投资业绩。

数据来源:招商基金,数据截至2022年6月30日。

(1)招商安达灵活配置混合基金成立日:2011-09-01,基金于2017年10月10日由保本基金转型为招商安达灵活配置混合基金,基金转型以来历任基金经理:贾成东(2016-06-24至2017-11-30)、张韵(2016-11-04至2017-12-27)、滕越(2017-03-11至2019-03-22)、王奇玮(2017-11-30至今),转型后业绩比较基准:沪深300指数收益率*55%+标普中国全债指数收益率*45%,自转型以来每个完整会计年度基金回报及业绩比较基准收益率分别为:-24.28%/-10.80%(2018)、63.90%/21.37%(2019)、81.57%/16.49%(2020)、8.49%/-0.06%(2021),自转型以来基金总回报及业绩比较基准收益率分别为:103.78%/18.12%;最近1年、3年基金及基准回报分别为:1.55%/-6.80%(过去一年)、96.73%/12.52%(过去三年)。

(2)招商丰盛稳定增长混合A基金成立日:2014-03-20,历任基金经理:吕一凡(2014-03-20至2014-12-31)、梁亮(2014-04-08至2015-08-14)、何文韬(2014-04-08至2019-06-22)、王奇玮(2019-06-22至今),业绩比较基准:1年期存款利率+3%(单利年化),最近5个完整会计年度(2017-2021)基金回报及业绩比较基准收益率分别为:0.49%/4.50%(2017)、-9.60%/4.50%(2018)、25.50%/4.50%(2019)、58.86%/4.50%(2020)、3.55%/4.50%(2021),自成立以来基金总回报及业绩比较基准收益率分别为:78.70%/37.92%;最近1年、3年基金及基准回报分别为:-2.88%/4.50%、46.48%/13.50%。

风险提示:基金有风险,投资须谨慎。本资料仅作为宣传用品,不作为任何法律文件。基金评价机构的评价结果不是对未来表现的预测,也不应视作投资基金的建议。基金业绩具有波动的风险,过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。请在投资前认真阅读《基金合同》和《招募说明书》 等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。基金产品由招商基金发行与管理,代销机构不承担产品投资、兑付和风险管理责任。本产品的特定风险详见公司官网http://www.cmfchina.com公告栏基金《招募说明书》风险揭示部分。

本资料仅为本公司与渠道、客户沟通交流使用,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。基金投资须谨慎。