图/上交所官网

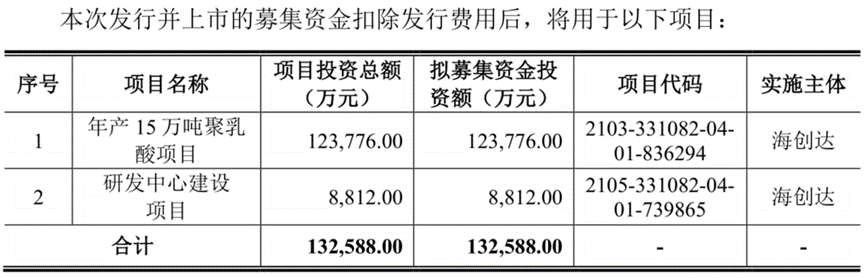

图/上交所官网2022年7月28日,海正生材在科创板开启了招股环节,公司此次IPO拟募资1.33亿元,其中1.24亿元用于年产15万吨聚乳酸项目,剩余8812万元则投入研发中心建设项目。

目前而言,成功攻克国外长期技术封锁的丙交酯工业制备技术后,海正生材已成为聚乳酸行业的龙头企业,站在“可降解新材料”赛道中。

不过值得注意的是,由于上游原材料价格压力不断增大,下游需求拓展还只能依赖政策推动,海正生材净利率水平已经受到严重影响。

未来上下游双向压力还在不断增加,叠加行业整体产能大幅上行带来的竞争加剧,海正生材想要长期稳定发展,还需要熬过这个至暗时刻。

01

突破技术封锁 冲至行业首位

聚乳酸是可生物降解塑料材料中重要分支之一。

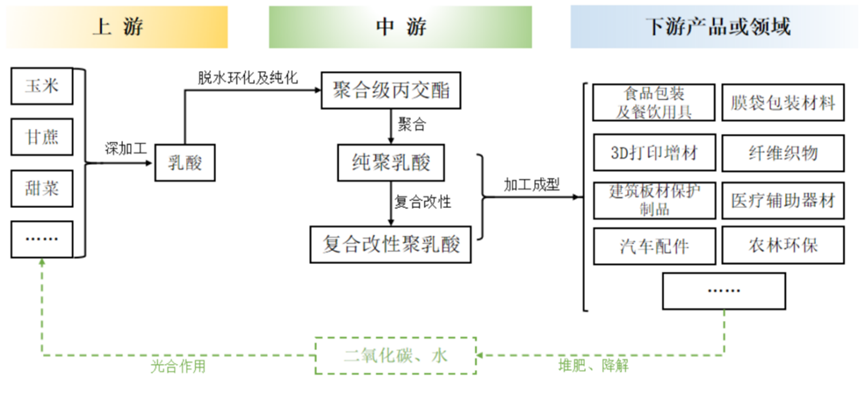

聚乳酸是以乳酸或乳酸的二聚体丙交酯为单体,通过聚合的方式得到的高分子聚酯型材料,属于一种人工合成高分子材料,具有生物基和可降解的特点。

聚乳酸的原料是将玉米、甘蔗、甜菜等农作物深加工提取的糖发酵而成的乳酸,聚乳酸制品则能够降解为二氧化碳和水,通过农作物的光合作用再次参与生物质的再生及循环过程。

而且与现有的可完全生物降解塑料相比,聚乳酸的耐热性和力学强度较高,因此该材料被广泛应用于餐具、包装、3D打印、纺织等领域。

海正生材就是一家从事聚乳酸研发、生产及销售的企业,且在行业中取得了一定的市场地位。

2019-2020年,全球范围内的丙交酯持续性断供对国内聚乳酸的产能造成了负面影响,导致国内聚乳酸的供应方短期内向国外企业集中,国内聚乳酸市场被进口聚乳酸抢占。

不过2021年以后,国内聚乳酸行业已经逐步摆脱对进口丙交酯的依赖。其中海正生材就掌握了纯聚乳酸制造和复合改性各环节技术,并实现多牌号聚乳酸的规模化生产和销售的公司。

目前公司拥有聚乳酸全流程生产线,涵盖了“乳酸—丙交酯—聚乳酸”环节,掌握 “两步法”工艺全套产业化技术。公司的产品在熔融温度、分子量分布等性能指标方面达到了先进水平,具备较强的竞争力。

2018-2021年度,境内聚乳酸市场份额主要由NatureWorks、TCP和海正生材占据,海正生材境内市场占有率分别为33.15%、25.52%、21.40%和34.14%,其他国内外聚乳酸企业的境内市场份额均不超过14%。

尤其在2021年度,TCP和NatureWorks占据的境内市场份额分别下降至28.56%和21.40%,海正生材境内市场占有率则上升至34.14%,成为境内聚乳酸市场占有率最高的企业。

然而,海正生材市占率的大幅提升,却未能很好传导至利润端。

02

增收不增利 最新净利遭遇腰斩

增收难增利,海正生材盈利能力面临巨大考验。

招股资料显示,公司纯聚乳酸和复合改性乳酸是公司最为核心的两个产品,公共占据总营收比重在96%以上。得益于该两项产品销量大幅增长,公司于2019-2021年度分别实现营收2.32亿元2.63亿元和5.85亿元,营收规模有较大幅度增长。

不过2021年公司主要原材料乳酸的价格在高位运行,加上新冠疫情影响下的航运费提升,使得公司成本大幅抬升,但是处于市场开拓初期的海正生材,并没有向将成本提升传导至下游的能力,并且公司纯聚乳酸2021年2.34万元/吨的价格,还较2020年同期下滑了5.65%。

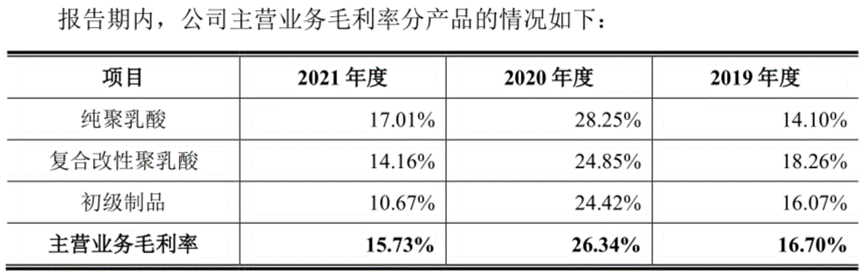

此背景下,公司2019-2021年毛利率分别为16.73%、25.98%和15.07%,2021年同比大幅下滑近11个百分点。公司2019-2021年最终实现归母净利润分别为1005.98万元、3037.77万元和3527.48万元,归母净利率由2020年的13.43%大幅降至2021年的5.2%。

2022年上半年,公司扣非净利规模已经出现腰斩情况。

公司预计2022年1-6月可实现的营业收入区间为3至3.2亿元,同比增长12.97%至20.51%;归母净利润区间为1300万元至1500万元,同比下降31.16%至40.33%,扣非后归母净利润仅剩1000万元至1200万元,同比大幅下降45.41%至54.51%。

展望未来,上下游的问题对海正生材盈利端的压力,可能还会继续加大。

03

上游成本吃紧 下游拓展受限

上游原材料价格,仍在上行通道。

公司的主要原材料为高光纯乳酸,乳酸的制造是采用发酵的方式将糖类物质转化为乳酸。目前,国内的乳酸生产企业的发酵底物以从玉米等农作物中提取的淀粉糖为主,对玉米的依赖度较高。

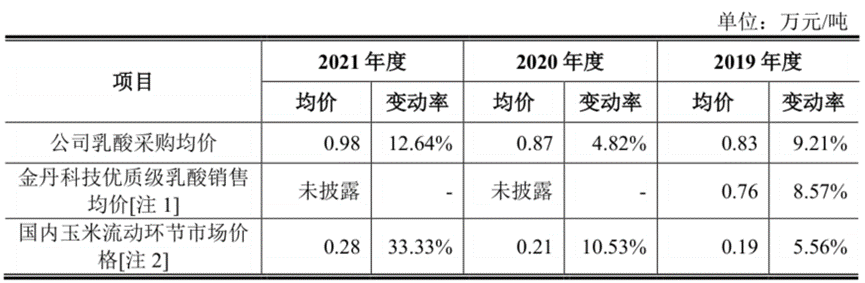

近几年玉米收购价格总体呈现上升趋势,2019-2021年国内玉米流动环节市场价格分别同比上涨5.56%、10.53%、33.33%,使得乳酸价格有所上升。

而2022年以来,玉米价格涨势依旧不断,现货价和期货价还创出了历史新高,之后玉米价格走势还将面临进口受限、农资成本抬升、供给弹性弱库存较低等三大上涨风险。

而且,公司生产需使用的高光纯乳酸在发酵工艺及精馏工艺等方面的要求比普通乳酸更高,而国内高光纯乳酸的供应商较为集中。

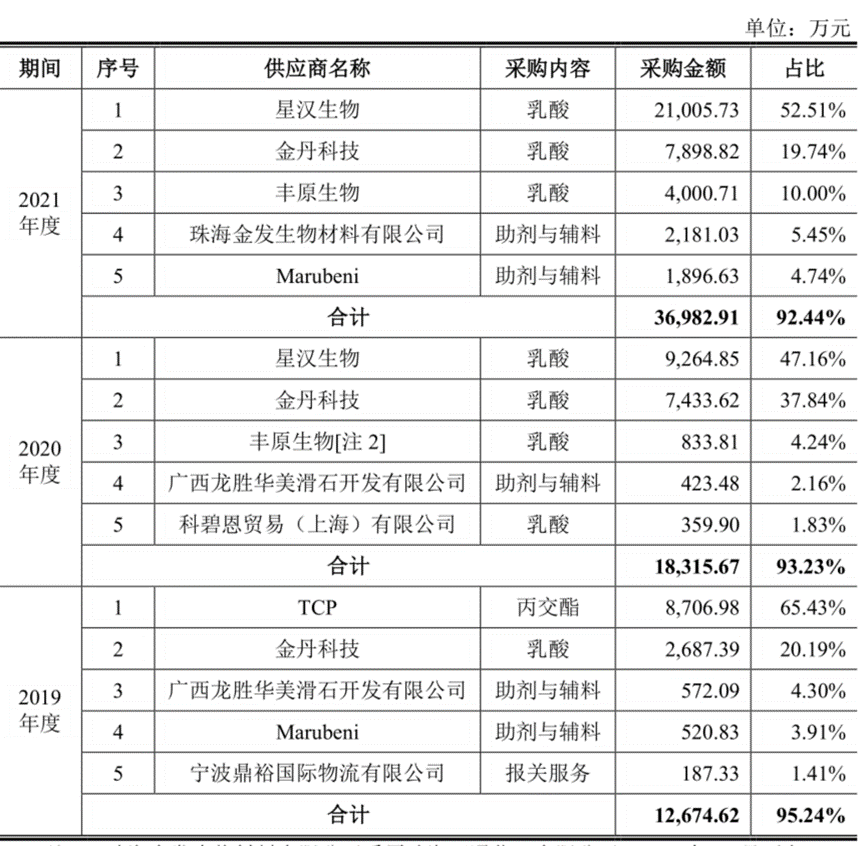

招股资料显示,2019-2021年度,公司向前五名原材料供应商采购的合计金额占原材料采购总金额的比例分别为95.24%、93.23%和92.44%,集中度非常高。

加上金丹科技、丰原生物还在自建下游丙交酯或聚乳酸生产线,随着国内聚乳酸企业规划生产线的陆续建成投产,高光纯乳酸的需求量将进一步增加,从而引发原材料价格继续上行。无法将成本向下游传导的海正生材,利润率可能会被继续压缩。

而此时,聚乳酸下游需求拓展,仍然主要依赖政策支撑。

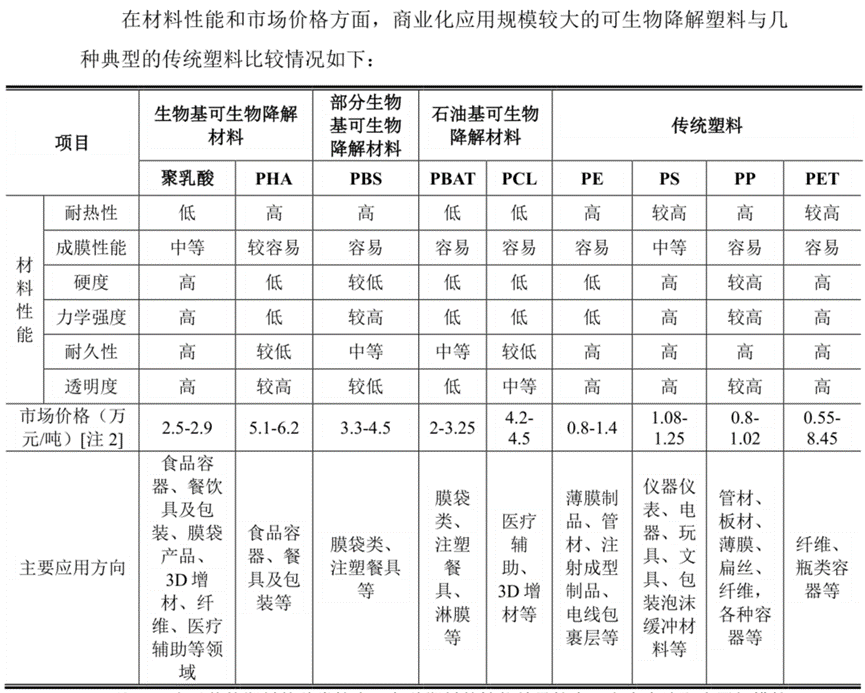

虽然聚乳酸的生产工艺和技术不断改进,但聚乳酸的市场价格仍明显高于传统不可降解塑料。根据降解塑料专委会披露的2021年市场平均成交价格数据,聚乳酸的市场价格在2.5-2.9万元/吨,而传统塑料PE、PS、PP的市场价格在0.8-1.4万元/吨。

而根据欧盟统计局的数据,2020年度全球塑料的产量已经达到3.67亿吨,而根据欧洲生物塑料协会统计,2020年度全球可生物降解塑料的产能为122.59万吨,相比之下,可降解塑料的产量尚未达到全球塑料产量的1%,整个行业处于非常初期的阶段。

因此,公司下游塑料制品行业受材料价格因素驱动自发采用聚乳酸替代传统不可降解塑料的动力较低,环保相关的法律法规及政策(特别是“禁塑、限塑”相关政策)仍是目前国内推动聚乳酸替代传统不可降解塑料的主要因素。

此外,下游市场的拓展还对基础设施建设有很大的依赖。

聚乳酸实现快速降解,是需要工业堆肥环境中进行的,在自然界中的降解速度并不快,通常需要数年左右。因此,聚乳酸产品真正实现大规模的生物质资源再生及循环利用,需要依靠各地政府和垃圾处理企业在工业堆肥设施方面的大力投入。这对聚乳酸下游拓展而言,又一道巨大的阻碍。

不仅如此,聚乳酸行业内部的竞争也在持续加剧。

04

行业竞争全面加剧前 还摔了一跤

行业产能持续扩张,未来竞争加剧。

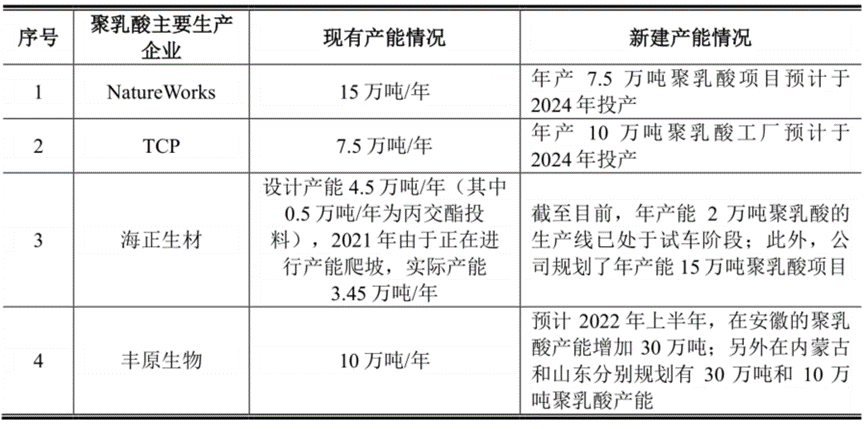

招股资料显示,海正生材现有竞争对手都有增加聚乳酸产能的计划,同时也有部分企业不同程度地掌握了聚乳酸的生产工艺,并已着手新建聚乳酸产能。

目前,除海正生材外,已完整掌握“两步法”工艺并已实现稳定量产的企业为NatureWorks、TCP和丰原生物,已部分掌握“两步法”工艺并实现该部分工艺环节量产的企业为金丹生物、中粮生物。

未来三至五年,随着国内新建产能陆续完工并投产,国内聚乳酸的产能将有较大幅度的提升。到2025年,国外聚乳酸总产能将有可能从现有的22.5万吨增至超过40万吨,国内聚乳酸总产能将有可能从现有的不超过17.5万吨增至超过100万吨。

国内外聚乳酸产能的大幅提升会改变目前聚乳酸市场供求局面,导致聚乳酸行业的市场竞争加剧,海正生材将面临来自国际传统巨头和国内新进企业的双重竞争。

屋漏偏逢连夜雨,海正生材的扩产项目还被迫推迟了。

招股资料显示,公司原本计划于2023年5月投料试产的扩建产能,因项目用地调整原因,竣工并完成投料试产时间定在了2024年6月,较原计划时间推迟一年。在多家竞争对手都在扩张产能的时候,海正生材的扩产计划推迟,将有可能导致聚乳酸市场份额被竞争对手抢占。

综合看来,虽然成功突破了国外技术封锁,也成功站在行业第一的位置,海正生材并没有能走上发展的快车道,而是又陷入了一个上下游和横向市场竞争都加剧的生死战中。