股东户数是上市公司定期报告披露的科目。股东户数变化与公司市值变化存在一定程度的相关,但也反映出投资者对股票未来投资回报的预期以及对上市公司经营模式的偏好。股东户数的数据分析和研究较少见于证券研究机构的研究成果。由于A股市场当前投资者数量仍然以个人投资者为主,挖掘股东户数相关信息能够帮助资产管理机构从新的视角认识A股整体投资者尤其是个人投资者的行为模式。

由于个股数据存在较多的噪音,为了更准确地反映投资者的行为变化模式,本文将主要尝试从行业维度进行数据分析和展示。本文的研究方法为,通过获取每只个股在指定时点的股东户数数据,并汇总为中信一级行业的股东户数,进而对行业数据进行统计分析。

以2022年二季度末为例,经汇总后的30个中信一级行业股东户数,最大为医药行业共1902万户,全部行业总户数为2.42亿户。值得注意的是,考虑到数据的客观独立性,由于投资者可以持有多只个股,因此计算汇总户数过程中必然会存在单个投资者的样本被重复计算,从而体现为股东户数远大于投资者开户数。当进行行业比较时,我们有理由相信样本的重复计算不会对结论造成影响。

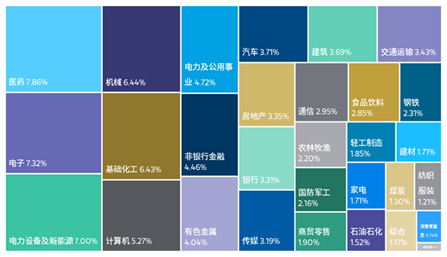

如图1所示,截至2022年二季度末,股东户数占比较高的行业依次为医药(7.86%)、电子(7.32%)、电力设备及新能源(7.00%)、机械(6.44%)、基础化工(6.43%)、计算机(5.27%)、电力及公用事业(4.72%)、非银行金融(4.46%)、有色金属(4.04%)等。股票市场短期是投票机。如果每位投资者均具有相同的投票权重,则图1真实反映了整体投资者尤其是个人投资者对不同行业的偏好。图1的行业股东户数占比与主流宽基指数的行业权重分布存在较大差异。我们知道,宽基指数的权重设定规则依赖于个股自由流通市值或流通市值,行业权重大小与流通市值大小具有严格的对应关系。以沪深300指数为例,银行行业最新权重为10.6%,而图1所示银行行业股东户数占比仅为3.31%,表明多数投资者的投资组合中并未配置银行类股票。

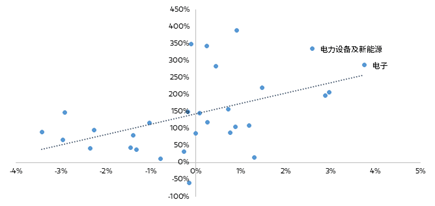

从更长时间维护看,行业股东户数占比变化特征显著。如图2所示,过去十年,股东户数占比较大的行业基本上均属于成长性行业,而传统行业的股东户数占比则显著垫底。如,过去十年,房地产行业的股东户数占比大幅下降3.42%。从图3散点图亦可看出,行业股东户数占比变化与行业表现具有正相关性,反映了投资者的选择偏好是市场效率的体现。换句话说,当某一行业未来表现更佳时,股东户数占比通常会增加,如果总体股东户数亦有增长,则意味着该行业股东户数会显著增加。

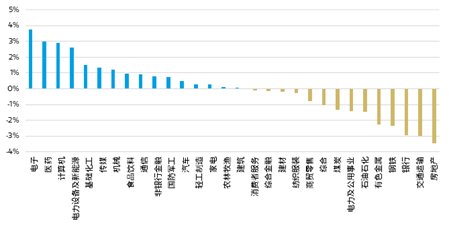

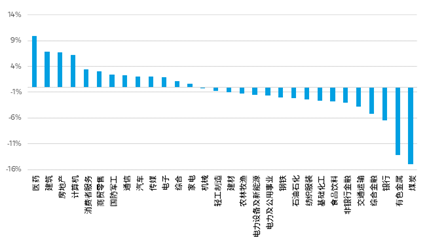

此外,股东户数亦能揭示投资者在短期内对市场机会的预期变化。如图4所示,2022年上半年,股东户数环比变化为正的行业集中于医药、建筑、房地产等行业。从行业属性看,具有明显的防御属性且多数行业前期跌幅较大,表明上半年投资者对投资组合进行了大幅调整,积极布局防御性或调整充分板块,而高景气度的电力设备与新能源、食品饮料、化工、煤炭等行业则存在不同程度的减配。

最后,结合股东户数数据,我们或许能够更好地理解基金行业的一些特殊现象,如单个基金经理管理超过千亿规模的医药基金,电力设备与新能源和半导体主题基金规模的迅速扩大等。通过股东户数数据,我们能够从个人投资者视角来思考资产管理行业产品和服务等重要问题,从而区别于我们自身的专业投资者视角。

附:

图1:截至2022年二季度,中信一级行业股东户数占总体比例

数据来源:摩根士丹利华鑫基金,截至2022.6.30

图2:过去十年按行业分类股东户数占比变化

数据来源:摩根士丹利华鑫基金,2011.12.31-2022.6.30。

图3:过去十年按行业分类股东户数占比(横轴)与行业指数期间累计表现(纵轴)对比

数据来源:摩根士丹利华鑫基金,截至2022.6.30。

图4:2022年二季度末相对2021年年末经调整后的行业股东户数环比变化

数据来源:摩根士丹利华鑫基金,2022.6.30。

(专栏作者:摩根士丹利华鑫基金数量化投资部 余斌)