A股震荡调整之际,公募基金拿出真金白银自购产品,以此表达对市场长期向好的信心。

据统计,二季度以来,包括工银瑞信基金、华安基金在内的60家公募机构持续发起自购,截至8月4日,金额达20.52亿元。其中,权益基金自购金额为7.42亿元。

受访的业内人士表示,市场短期调整不改长期投资价值,随着市场企稳,相关结构性机会值得关注。

频频自购权益基金

Wind数据统计显示,公募基金二季度以来持续发起自购,其中有13家基金公司自购金额超过5000万元。华泰证券资管、长江证券资管排名靠前,自购金额分别达到2.3亿元、2亿元;国泰君安资管、工银瑞信基金自购金额均超过1亿元。

公募基金自购权益基金的金额较大,达到7.42亿元。Wind数据统计显示,二季度以来,自购权益基金金额最大的公募基金为长江资管,自购长江新兴产业A、长江启航A合计2亿元。其次是永赢基金,自购旗下4只基金的金额达6001.13万元,这4只基金分别为永赢卓越臻选A、永赢新能源智选A、永赢高端装备智选A、永赢成长远航一年持有A。

整体来看,那些自购的基金业绩表现分化。Wind数据统计显示,截至8月3日,超过一半的基金,自购以来实现了正收益。其中,4月自购后,银华中证光伏产业联接A净值增长了39.71%;万家新能源主题A、上银新能源产业精选A、嘉实中证半导体增强A自购后,净值涨幅都超过了20%。也有天弘中证细分化工产业主题A、汇丰晋信时代先锋A、广发中证全指电力公用事业联接A等部分基金自购以来,净值不涨反跌。

“历史负担”较小的基金受到青睐

上海证券报记者发现,在这波公募自购潮中,那些被自购的基金不少是新基金或成立时间较短的产品,且自购后净值表现普遍较好。业内人士认为,这类产品“历史负担”较小,因此在市场震荡中进行布局具有较大的优势,会有不错的净值表现。在市场波动期间,公募自购新基金在一定程度上能够缓解基金的发行压力。

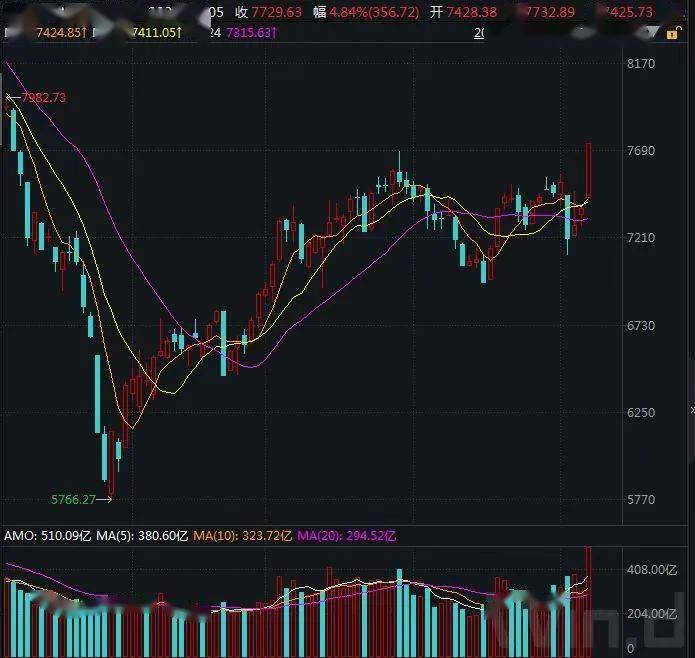

从过往经验看,基金频繁自购之后,市场或许仍会震荡调整,但距离真正的市场底已经不远。

基金发行难是市场见底的一个信号。今年以来基金发行情况不理想,尤其是4月和5月,新基金发行份额为835.12亿份、917.96亿份,较3月的1212.42亿份大幅下滑。在反弹行情的带动下,6月、7月新基金发行有所回暖,发行规模均超过1000亿份。

后市机会在哪里?

大手笔自购表明基金看好后市,那么基金看好的投资机会集中在哪些领域?

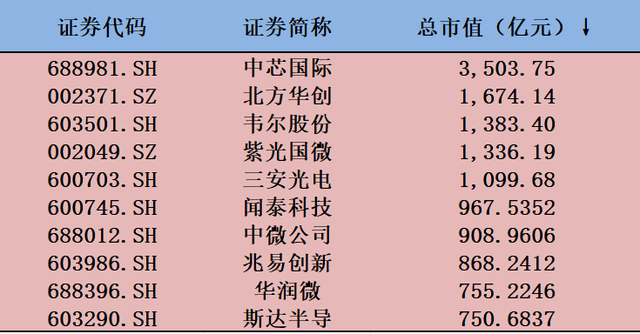

博时基金表示,可关注半年报业绩向好、具有一定的投资性价比优势的上游资源、光伏、军工和消费复苏等领域。

创金合信基金首席经济学家魏凤春表示,行业配置上维持均衡,关注高景气度、反弹幅度较大的新能源板块,同时适度向业绩边际改善的困境反转板块和需求韧性强、业绩稳定的板块切换。

上银基金表示,后市将继续挖掘长期景气赛道中估值合理的优秀公司,重点关注新能源车中的上游资源、中游材料和电池,光伏中的组件、逆变器、硅料,以及智能汽车等领域的优质成长股。