导语:璞泰来财报疑似出现以下三大“反常”,第一,较高现金类资产与募集资金补充流动性形成较大反差背后,是神奇的交易性金融资产 “修饰”了公司现金资产指标;第二,不断攀升的预收款与极差的现金流形成极大反差;第三,高速增长的营收似乎与现金流指标及经营性资产配比性极差。

出品:新浪财经上市公司研究院

作者:夏虫

近日,千亿新能源负极材料龙头公司璞泰来又发巨额定增公告。

公告显示,璞泰来通过本次非公开发行,拟募集资金总额不超过85亿元,并计划投资年产10万吨高性能锂离子电池负极材料一体化建设项目、年产9.6亿平方米基膜涂覆一体化建设项目,以及补充流动资金。

璞泰来通过不断并购、扩产等方式,使得公司业绩大幅爆发,其市值也随之“水涨船高”,上市不到五年已突破千亿大关。公司创始人梁丰曾经基金经理出身,深谙资本运作之道,在资本市场上长袖善舞。先是通过并购完成产业链初步布局,而后又通过定增扩产加持,以所谓产业一体化竞争优势及行业集中度的逻辑,讲了一个高增长可期的故事。

然而,公司看似高增长背后出现财务指标异常,或引来业绩真实性质疑。近年来不断的资本动作,在前次项目迟缓下又再次开启巨额定增募资,同时又同步公告子公司分拆上市计划。这似乎又暴露了其强烈的“圈钱做市值”的动机,值得投资者高度警惕。

在我们深入分析后发现,璞泰来财报疑似出现以下三大“反常”,第一,较高现金类资产与募集资金补充流动性形成较大反差背后,是神奇的交易性金融资产 “修饰”了公司现金资产指标;第二,不断攀升的预收款与极差的现金流形成极大反差;第三,高速增长的营收似乎与现金流指标及经营性资产配比性极差。

财技“修饰”现金资产?神奇的交易性金融资产

从璞泰来此次募集资金用途看,其募集资金不仅用于项目建设,还需要22.36亿元用于补充流动性。这或说明公司除了项目资金需求,其流动性资金似乎也不宽裕。

然而,我们发现,公司现金类资产并不低。根据2022年半年报显示,公司货币资金有48.31亿元,交易性金融资产高达17.86亿元,公司现金类资产合计超过66.17亿元。

需要指出的是,监管为规范和引导上市公司合理募集资金及提高相关资金使用效率,防止募集资金被变相用于财务性投资,其明确要求原则上最近一期末不存在金额较大、期限较长的交易性金融资产等财务性投资。这是否意味着其募集资金必要性存疑呢?

我们进一步追查交易性金融资产明细发现,公司的交易性金融资产主要为应收票据。事实上,应收票据的流动性相较于交易性金融资产明细较弱。换言之,璞泰来通过将应收票据类资产归类为交易性金融资产或极具迷惑性,让投资者误以为其账面资金十分宽裕。

一般而言,应收票据会基于交易模式及持有目的进行分类归集,通常会计入“应收票据”或“应收款项融资”中,而将应收票据归为交易性金融资产属于相对罕见情形。只有在企业有非常充分的证据能够说明,在日常经营活动中,持有的应收票据的目的均为用于背书贴现等转让行为,企业管理应收票据的业务模式,不是以收取合同现金流量为目标,也不是既以收取合同现金流量又出售金融资产来实现其目标,方可将应收票据归为“交易性金融资产”。

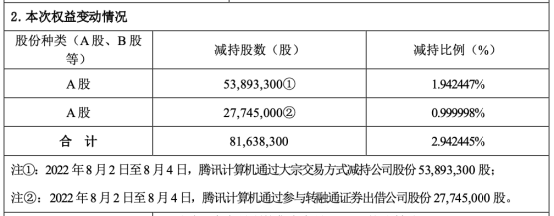

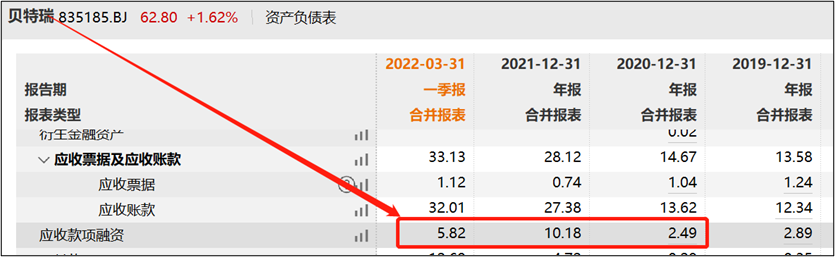

而对比同行归类,璞泰来显然显得“另类”。我能选取同行贝特瑞及杉杉股份进行对比,我们发现,2022年一季报,其交易性金融资产极少甚至为0,而贝特瑞及杉杉股份的票据相关资产均计提在应收款项融资科目上,而只有璞泰来将应收票据归为交易性金融资产。具体如下截图:

来源:wind

来源:wind 来源:wind

来源:wind 来源:wind

来源:wind值得一提的是,璞泰来的票据相关的交易性金融资产呈现出持续大幅上涨之势,由2019年的3.03亿元上涨至2022年半年报的17.86亿元。

为何公司需要修饰现金类资产,这背后又有何动机?我们在下文的预收款异动或可以找到答案。

前瞻性指标大打折扣?持续攀升的预收款与恶化的现金流

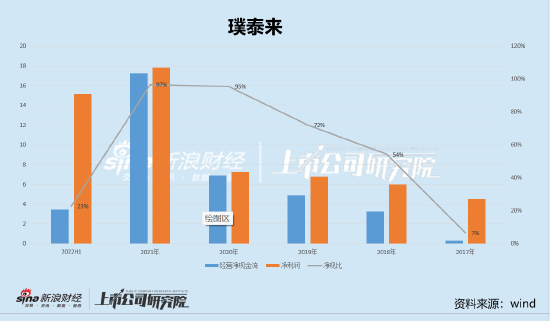

2021年年报及2022年半年报显示,璞泰来预收款余额分别为17.26亿元、38.3亿元,涨幅分别为137.05%、140.39%。

不断上涨的预收款,一方面说明璞泰来在产业链话语权较为强势,公司商业模式佳;另一方面或说明行业景气度高,能提前获得客户预付款。

在二级市场,我们对于投资标的是否具备好的商业模式主要反应在公司现金流的攫取能力。具体到财务指标数据,就是更多的预收款,更少的应收款,然后最终获得最好的经营现金流。

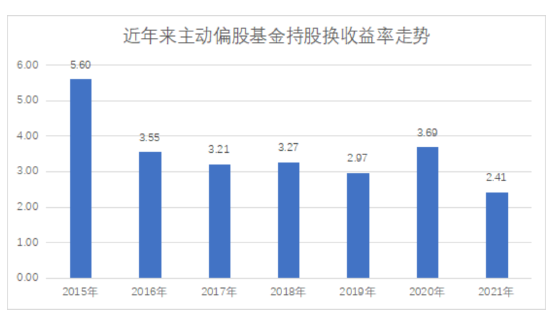

然而,我们发现,璞泰来近年预收款尽管持续不断攀升,但是其现金流质量较差,2022年半年报更呈现出恶化趋势。具体到财务数据看,其净现比多年持续低于1。2022年上半年,公司经营活动产生的现金流量净额同比下降71.36%,与营收增长严重背离。

预收款并未给公司经营活动净现金流带来改善,是否意味着预收款大部分很可能是应收票据。璞泰来将票据“美化”为交易性金融资产动机又会是什么呢?

在新准则中,应收票据也被归到应收科目属性。而应收款占比大小往往反映了公司在产业话语权地位,也间接预示了其商业模式优劣情况。

我们以2021年年报为例,将应收票据、应收账款及应收款项融资之和与营业收入比值计算对比,看看哪家应收款占比更大。经测算,贝特瑞、杉杉股份及璞泰来比值分别为37%、22%及21%。

可以看出,不包含交易性金融资产,璞泰来的应收占比最低。不断上涨的预收款,通过交易性金融资产加持,似乎可以给投资者产生这样一种“假象”:即强势的产业链地位似乎给公司带来较高的现金类资产。

需要指出的是,应收票据、应收账款及应收款项融资之和与营业收入比值中,分子端不包括归为交易性金融资产的应收票据。如果我们将璞泰来交易性金融资产(应收票据)考虑在内,其比值则高达40%。

可以看出,是否将应收票据归为交易性金融资产,直接影响公司的应收占比大小。这或影响投资者对公司商业模式优劣判断。因此,将应收票据归为交易性金融资产似乎一定程度可以“优化”资产质量。事实上,公司经营活动净现金流恶化的态势或戳破了公司财技美化的“幻象”。

营收财务指标勾稽配比差?营收与现金流勾稽差异巨大

璞泰来近年业绩也持续爆发。2021年及2022年半年报,营收分别为89.9亿元、68.95亿元,同比增速分别为70%、76%;净利润分别为17.83亿元、15.13亿元,同比增速分别为145%、95%。

然而,公司大幅增长的收入与现金流勾稽配比性较差。营业收入大幅大于现金流。2022年半年报显示,公司营业收入为68.95亿元,而公司经营活动净现金流为54.61亿元,差异较大。

对于收入,要么有现金支撑,要么有经营性资产支撑如应收账款。因此,在财务勾稽中,我们常常通过现金流配比性看看公司业绩真实性及业绩增长质量情况。

营业收入剔除非现金收入再加上非收入部分的现金,就可以大致算出销售商品收到的现金。据此我们进行简化换算成公式,即为现金流量表的“销售商品及提供劳务收到的现金”=利润表的“营业收入”*1.13+资产负债表的“应收账款、应收票据”(期初-期末)+资产负债表的“预收账款”(期末-期初)。根据以上公式我们对璞泰来2022年财报数据进行测算,我们发现,测算的“销售商品及提供劳务收到的现金”数据为87.91亿元,这数据与公司半年报披露的数据54.61亿元,相差超过33亿元。

如此巨大的差异究竟何种原因造成呢?公司收入真实性是否存在问题呢?值得注意的是,应收票据的背书也可能造成相关差异。

需要指出的是,曾有投资者就公司预收款与营收勾稽发出质疑,投资者问道,公司每年收取大量预收款(合同负债),对应2017-2022年一季度各期末合同负债余额3.6,7.0,7.2,7.3,17.3,27.7亿。2022年一季度营业收入31.3亿,但现金收入仅19.6亿,且其中超过10.4亿(27.7-17.3)是通过合同负债确认的,差异越来越大。公司收入真实性如何?为何会有这么大差异?

对此,公司解释称,公司营业收入大于现金收入,主要系:1、票据结算是行业通行的主要结算方式之一,该部分结算未能反应在现金流量表的现金收入中,因此现金收入与营业收入存在一定差异;2、产品并非直接面向终端消费者,从向客户销售到回收现金存在一定的时间差,是行业正常的销售账期。

炒股开户享福利,入金抽188元红包,100%中奖!