来源:国际金融报

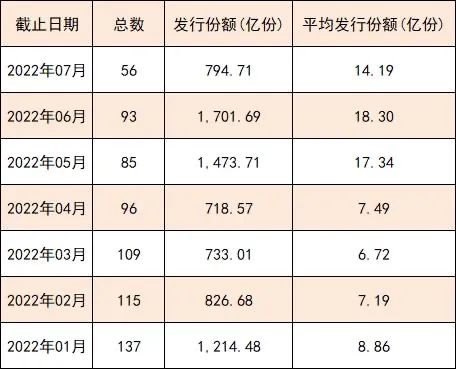

相较于今年6月份1701.69亿份的发行份额,7月新基金发行规模缩水超过五成。相较于6月份18.3亿元的平均发行份额,7月份基金平均发行份额缩水22.46%。

随着市场的震荡,7月份基金发行较6月有所缩水。

据统计,7月份共有56只基金(A/C份额合并计算)成立,调整后的发行份额794.71亿份,较6月基金发行规模缩水超过五成。

具体来看,7月新成立基金中,股票型基金挑大梁,调整后发行份额472.59亿份,占比59.47%。

股票型基金挑大梁

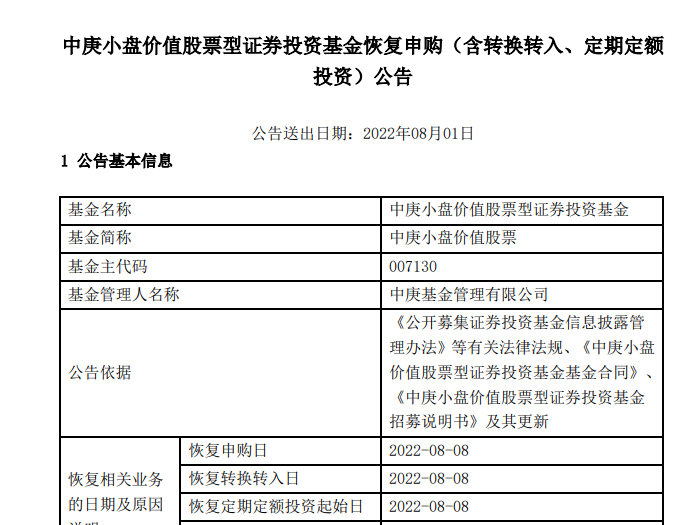

Wind数据显示,以基金成立日计算,今年7月份共有56只基金成立,调整后的发行份额794.71亿份,平均发行份额14.19亿份。

数据来源:Wind

记者梳理发现,7月份新基金发行规模和平均发行份额均比6月份有所缩水。

相较于今年6月份1701.69亿份的发行份额,7月新基金发行规模缩水超过五成。相较于6月份18.3亿元的平均发行份额,7月份基金平均发行份额缩水22.46%。

具体来看,7月新成立基金中,股票型基金挑大梁,调整后发行份额472.59亿份,占比59.47%。相较于6月份5.61%的占比,7月股票型基金发行份额大幅提升。

此外,7月新成立基金中,债券型基金占比由6月份的80.14%降低到27.94%。混合型基金占比也有所降低,由6月的11.22%降低到9.19%。

从单个基金来看,7月新发基金中并没有破百亿元的基金。其中,募集规模靠前的是广发基金、富国基金和易方达基金旗下的1000ETF,募集规模均超过79亿份。

此外,兴证全球恒泰一年定开债、平安惠复纯债、易方达中证上海环交所碳中和ETF发行份额超过40亿份,汇添富中证1000ETF、南方中证上海环交所碳中和ETF、景顺长城景颐尊利债券、鹏华新能源汽车混合发行份额超过30亿份。

新基金募集难度加大,东方财富Choice数据显示,7月份还有10只基金(A/C份额分开计算)延长了募集期。

其中,中融兴鸿一年封闭混合原计划认购截止日为2022年7月18日,后延期至9月23日;申万菱信绿色债券纯债原计划认购截止日2022年7月28日,后延期至8月26日。

20只基金募集失败

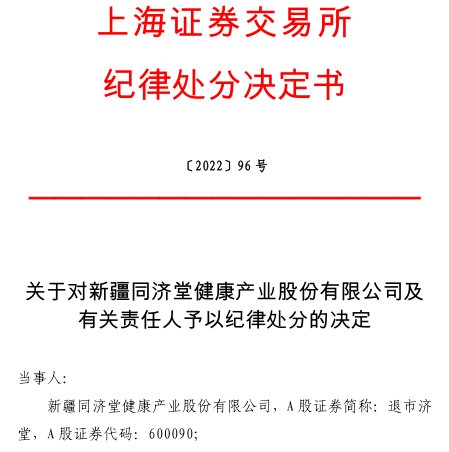

随着市场震荡,年内已经有20只基金募集失败。

7月份有新疆前海联合基金旗下鑫享价值混合和中债1-3年国开行债指数、长信睿利收益一年持有、申万菱信嘉乐两年持有、汇添富积极投资指数优选一年定开股票(FOF-LOF)五只基金募集失败。

其中,汇添富积极投资指数优选一年定开股票(FOF-LOF)也是第一只募集失败的FOF-LOF基金。

2月份也是基金募集失败的密集期,共有5只基金无法备案成立,跟七月份募集失败基金数相等。

2月26日,宝盈基金和德邦基金分别发布了旗下宝盈鸿翔债券、德邦锐丰债券不能成立的公告。此外,平安中证港股通消费主题ETF、中银证券国证新能源车电池ETF、同泰同享混合均于2月份发布了基金合同不能生效的公告。6月份共有中融景源混合、国金成长领先混合、长信民利收益一年持有、平安鑫源混合四只基金发行失败。

4月份同泰自主创新混合、长江丰益6个月持有债券、金元顺安泓泉纯债3个月定开债三只基金募集失败。其中,同泰自主创新混合是今年以来首只发行失败的主动权益类基金。

3月则有华富中证银行AH价格优选ETF、创金合信甄选回报混合两只基金发布了基金合同不能生效的公告。

而5月份只有富国稳健恒远三年持有一只基金无法成立。

随着公募基金规模突破26万亿元,基金公司之间的竞争也在加剧,行业马太效应明显。记者梳理发现,募集失败的基金多来自中小型基金公司,行业马太效应凸显。

“目前资本市场作为基金投资的基础市场,较为冷清的交易现状给市场投资者带来较低赚钱效应预期,多数投资者处于观望阶段。此外,基金经理业绩的品牌效应和以往业绩更多影响了投资者对基金的判断,一部分投资者是跟基金经理走的,所以辉煌历史投资业绩也是基金经理吸引投资者的利器。”中南财经政法大学硕士生导师宋晓薇对《国际金融报》记者坦言。

关注价值股相对收益机会

步入8月,基金公司纷纷布局后续投资方向。那么,后续市场将如何演绎?

中欧基金维持短期对防御性的重视,并关注价值股的相对收益机会。从行业角度出发,结合政治局会议的要点,考虑到对中国经济的刺激和提振作用,刺激政策落地的最具确定性的抓手往往来自投资端。从行业角度排序,持续优先关注具有政策支持、需求转旺且信贷支援较为充裕的行业,尤其是中期具备高成长性和高确定性的新基建领域。

“对于债券市场,政治局会议基本没有增量政策,7月PMI低于预期,前期复苏预期明显弱化,经济可能在底部徘徊较长时间。这种情况下,市场此前对于Q3的乐观预期将得到修正,利率对基本面重定价。流动性宽松持续的情况下,期限利差可能也将被压缩,存在进一步下行空间,短期可小幅做多。”中欧基金指出。

星石投资副总经理、基金经理万凯航表示,核心赛道股标的定价已很充分,核心标的不在上涨,市场开始寻找题材股和扩散股,其中题材股比较像主题投资。7月中下旬的扩散已经结束了,完全扩散后的风险是很大的。核心标的的定价已经不便宜或者偏高,没有任何安全边际。扩散到虚无缥缈的小盘股相当于是在积累风险。这些标的可能短期看上去很热闹,其实长期风险是越来越大的。

从消费行业来看,万凯航认为消费本身的回暖是偏慢的,是滞后于经济的。投资的消费行业可能和整个经济活动、居民的活动、物流人流更加相关,比如快递航空。这类消费并不依赖于经济要有多强、恢复动力有多大,只要限制稍微少一些,活动自然就会恢复,后续限制只会越来越优化。目前供需差是存在的,供给是不断出清的,需求也在不断好转。从类别比较和行业比较的角度来思考,看好有定价权的消费类资产。