权益市场

市场或短期震荡为主

上周A股市场整体回调,沪深300下跌1.6%,创业板指下跌2.4%,行业轮动仍然较快,房地产、汽车、机械设备领涨,房地产或主要受近期政策预期有所走强,医药生物、食品饮料、社会服务跌幅领先。国内方面,上周政治局会议召开,对全年经济增速目标有所弱化,“力争实现最好结果”,同时宏观政策更强调前期政策的落地见效,增量工具有限。依托经济的内生修复和前期政策工具的落地,预计下半年经济增速将以回归5%-6%的合理区间为目标,全年“保四争五”。此外,对房地产的核心定调“稳定房地产市场”,“压实地方政府责任,保交楼、稳民生”,关注后续增量政策推出。此外,7月官方制造业PMI 49%,回落1.2个百分点,复苏趋势在7月有所走弱。海外方面,7月美联储FOMC加息75bps落地,美国2022年二季度GDP环比折年率-0.9%,美国已进入“技术性衰退”,在未来美国通胀回落趋势较缓的背景下,美联储持续收紧货币政策,经济可能在后期逐步陷入实质性衰退。

展望后市,近期国内经济复苏进程有所放缓,且政策进一步加码的预期较弱,导致市场整体以震荡为主、上行动能不足,预计市场指数层面整体或维持区间震荡,把握结构性机会为主。短期来看,关注7-8月中报披露期对市场的节奏和结构的影响。中期应关注,一是海外经济下半年经济放缓对国内需求的影响,以及欧债危机等尾部风险;二是国内经济下半年的修复节奏,6月中长期信贷出现一定改善,关注内生性信用扩张信号的出现。可关注:1)成长中的高景气行业,电动车、绿电产业链;2)疫情后消费复苏:消费、酒店、航空等;3)CPI回升的提价逻辑,如农业、食品饮料等。

风险提示:

1)国内疫情反复;2)国内通胀水平超预期;3)海外经济衰退冲击国内需求

债券市场

政策关注存量

回顾7月,海外衰退预期升温,通胀仍在高位,国内疫情多点散发,经济修复缓慢,地产风险事件升温引发市场担忧,货币政策保持宽松,资金利率处于低位,利率债收益率整体下行。10Y国债/国开分别下行6.5bp/12bp至2.76%/2.93%,10-1Y国债/国开利差均上行2bp至89bp/105bp,曲线走陡。国开税收利差低位震荡,股债比价转为上行,信用债收益率下行。

美欧央行加息,短期抗通胀意愿仍然较强,但经济动能明显走弱,海外衰退预期升温。国内防疫政策持续优化,在精准防控的同时兼顾经济增长。随着疫情对经济的影响逐步减弱,前期稳增长政策逐步落地见效,基本面修复确定性较强。但年内海外需求放缓,关注短期出口增速下滑风险,同时消费、地产修复进度仍然较慢,经济复苏整体较为缓慢。弱复苏背景下,年内货币政策大幅收紧可能性不大,特别是短期地产市场低迷叠加地产风险事件可能延长货币政策宽松的时间,短期利率或保持低位震荡。随着经济逐步修复,资金面可能逐步向中性回归,届时利率债仍面临调整小幅压力。

信用方面,经济复苏的基础或仍不稳固,因此资质方面仍保持谨慎,继续关注地产风险事件对房地产宅和土地出让金下滑严重地区城投债的风险传导。

杠杆和久期方面,当前中短端信用利差位于历史极低分位数,但宽松的流动性环境下,杠杆票息策略依然有价值,鉴于当前曲线仍较为陡峭,也可考虑对高资质信用债适度拉长久期以提升票息收益。

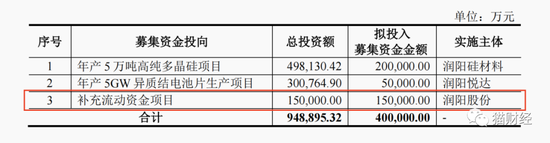

转债方面,关注转债中稳经济的相关板块如银行、老基建如建材、新基建如数字经济等机会,以及估值相对合理的高成长板块,自身固有周期的生猪养殖链机会等,双碳、专精特新等产业引导大方向,关注随着硅料逐步投产后下游需求可能放量的光伏、国内招投标提速的海上风电、随着缺芯状况改善和经济复苏下的汽车链的机会、随着海外锂供应增大而业绩修复的锂电板块。

风险提示:本材料仅供参考,上述观点仅为当前观点,不代表对未来的预测,不构成任何投资建议,也不构成未来中信保诚基金旗下产品进行投资决策之必然依据。如因为发布日后的各种因素变化而不再准确或失效,中信保诚基金不承担更新义务。本材料中的信息均来源于已公开的资料,中信保诚基金对这些信息的准确性及完整性不做任何保证。若本材料转载第三方报告或资料,转载内容仅代表该第三方观点,不代表中信保诚基金立场。本刊物版权归中信保诚基金所有,未获得事先书面授权,任何人不得对本刊物内容进行任何形式的发布、复制。如引用、刊发,需注明出处为“中信保诚基金”,且不得对本刊物中的任何内容进行有违原意的删节和修改。基金不保证一定盈利,也不保证最低收益和本金安全。投资前请认真阅读招募说明书、产品资料概要和基金合同等法律文件。投资有风险,选择需谨慎。