转眼间,2022年2季度的所有基金季报已出炉。展望本年下半场,基金经理们最关注哪些宏观指标?在专业的投资专家们眼中,哪些行业蕴藏着投资机遇?各不同策略的大咖们,将如何管理自己的投资组合?让我们一探究竟!

“

从宏观视角看,国内经济整体处于疫后修复的复苏状态中,市场对经济恢复的信心逐渐升高,主要体现在两个方面:一是期待地产销售逐渐改善;二是预期社会融资规模放量并且中长期贷款结构有所改善。

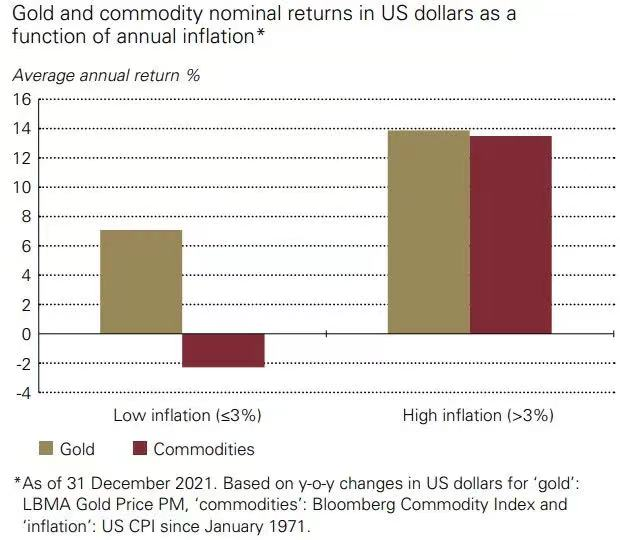

值得注意的是,海外宏观环境在高通胀的作用下依然充满不确定性。俄乌战争导致能源价格阶段性处于高位,另一方面美联储大幅度加息,美元仍面对流动性收紧压力。衰退预期叠加高通胀的背景下,全球股票市场难以走出调整趋势。

二季度,我国宏观经济和股票市场在外部压力下,走出了独立向上的短周期复苏趋势。

”

“

展望后续,我们将对流动性的变化以及经济复苏的程度保持关注。我们认为新能源依然是未来较好的投资方向,但是需要关注新技术、新客户、新产品带来的变化。除此之外,我们发现很多行业的利润都集中到了上游,临近中报季,我们会更审慎地关注我们的组合。

”

“

二季度,从投资主线上看,新能源产业链表现较好,光伏、锂资源、电池环节受益明显。部分周期品受需求拉动价格上涨,如纯碱、磷化工,也包括煤炭。汽车产业链带动效果强,是复工复产与刺激消费的发力点,高频数据显示已在转好趋势中。部分消费品环比改善,疫情后存在修复空间。基金沿着这些主线进行了配置。

对于债券投资,我们坚持投资高评级债券以尽可能规避信用风险可能带来的波动,延续中短久期、中低杠杆的策略。

”

“

二季度以来,以新能源为代表的成长性行业出现了普遍性的反弹,其背后的原因,除了4月末上海疫情缓解,并逐步得到控制,对于前期的恐慌情绪的修复外,也有国内流动性因素向好导致的市场风格向成长性方向倾斜。

基金在此过程中做了部分的调整,聚焦于景气度以及成长性更强的欧洲户用光储方向,配置上更多的集中于逆变器、组件环节。对于新能源汽车,也做了部分仓位的调整,持股集中于新技术、新产业趋势方向;对于一些盈利能力下降,或者竞争加剧的环节做了减配。

”

“

随着国内主要城市逐渐回归正常的生活与工作结构,医药板块中与消费复苏关联度较高的板块率先开始反弹,以眼科、医美、口腔为代表的消费医疗由于其需求相对刚性,长期市场空间大,需求端逻辑更好,在短期环比修复较快情况下,在6月反弹明显。此后CXO板块也随着美股生物医药板块的反弹以及较好的中报预告开始反弹。

整体来看,医药主流板块估值水平回到与业绩增速相对匹配的水平,近两年由于新冠疫情以及全球流动性宽松带来的估值溢价降低。后续板块运行预计更多会由基本面主导,业绩持续兑现的板块与个股预计将有较好的表现。

”

“

二季度,经济在疫情冲击后稳步复苏,市场流动性较为充裕;海外通胀压力较大,利率水平有所抬升。我们将维持中性久期,择机参与权益市场的投资机会,努力取得稳定的票息收入和一定的资本利得。未来,我们将继续秉承稳健专业的投资理念,谨慎操作、严格风控,力争为基金份额持有人带来长期稳定回报。

”

“

外部环境方面,美联储加息仍在途中,值得注意的是,5月份一度下降的加息预期,在近期一周又有所回升,这或影响全球市场风险偏好。而从国内看,随着各项稳增长政策的落地,当前政策底或已出现,但其传导至盈利和预期的变化或仍需时日。常态化防疫叠加稳增长政策落地,低产业链复杂度的二产表现将相对较好;随着有序放开,接触性服务业和产业链复杂的高技术制造业边际收益最大。

”

“

进入6月,市场对于基本面好转有较强的预期,长端收益率开始震荡上行;期间受益于宽松的货币政策,中短端收益率始终保持震荡下行的走势,表现好于长端。

二季度,债券收益率整体呈现“V”形走势,5月末下行探底后缓慢回升,整体看仍呈下行,短端下行幅度更为明显。基于对经济基本面、货币政策、信用利差等角度的预判,我们在二季度进一步提升组合仓位,高配利率债和高等级信用债,并在季末保持较为合理组合久期和较高的杠杆水平,在竭力保证组合具有良好的利率敏感性和市场流动性的前提下,争取提高组合整体收益。

”

数据来源:Wind,2022/7/26。

1.浦银安盛新兴产业混合基金A/C分别成立于2013.3.25/2021.11.24,基金适当性风险等级为R3-中风险,基金业绩比较基准为55%×中证新兴产业指数+ 45%×中证全债指数。

2.浦银安盛新经济结构混合基金A/C分别成立于2014.5.20/2021.8.5,基金适当性风险等级为R3-中风险,基金业绩比较基准为中证500指数*55%+中证全债指数*45%,2015.10.1基金业绩比较基准变更为“中证500指数*55%中证全债指数*45%”。蒋佳良任职时间为2018.11.1至今,褚艳辉任职时间为2016.1.14-2018.10.31,蒋建伟任职时间为2014.5.20-2016.1.13。

3.浦银安盛盛世精选基金A/C分别成立于2014.06.26/2015.11.20,基金适当性风险等级为R3-中风险,基金业绩比较基准为沪深300指数*55%+中证全债指数*45%,2015-10-01基金业绩比较基准由“沪深300指数*55%+中信标普全债指数*45%”变更为“沪深300指数*55%+中证全债指数*45%”。

4.浦银安盛环保新能源基金A/C分别成立于2019.07.09,基金适当性风险等级为R4-中高风险,基金业绩比较基准为中证内地低碳经济主题指数收益率*80%+中证全债指数收益率*20%。

5.浦银安盛消费升级混合基金A/C分别成立于2013.12.04/2016.1.21,基金适当性风险等级为R4-中高风险,基金业绩比较基准为55%×中证内地消费主题指数+45%×中证全债指数。

6.浦银安盛双债增强债券成立于2019.5.21,基金适当性风险等级为R2-中低风险,基金业绩比较基准为中证可转换债券指数收益率*40%+中证综合债券指数收益率*50%+沪深300指数收益率*10%。

7.浦银颐和稳健养老一年混合(FOF)A基金成立于2019.11.26,基金适当性风险等级为R3-中风险,业绩比较基准为:中证债券型基金指数收益率×80%+中证股票型基金指数收益率×20%。陈曙亮任职时间为2020.10.29至今,王爽任职时间为2019.11.26至今,许文峰任职时间为2021.10.18至今。

8.浦银安盛季季鑫90天持有短债基金成立于2021.6.8,风险等级为R2-中低风险,业绩比较基准为中债综合财富(1年以下)指数收益率*90%+银行一年期定期存款利率(税后)*10%。