公募基金二季报披露目前已落下帷幕。

可以说,这次二季报的市场关注度之高,近几年少见。

因为刚过去的二季度,A股出现了近3年罕见的宽幅震荡行情,4月是单边下跌,5、6月又是持续的反弹,走了一个深V行情。

资金分歧加大,市场轮动加快,基金经理的布局逻辑是否有变化?赛道股轮番调整,究竟哪个板块最受资金追捧成为基金经理新团宠?今天老司基来简单聊聊这个话题。

葛兰重回千亿巅峰

大盘4月见底后,展开强劲反弹,基金净值水涨船高,主动权益江湖千亿基金经理回归。

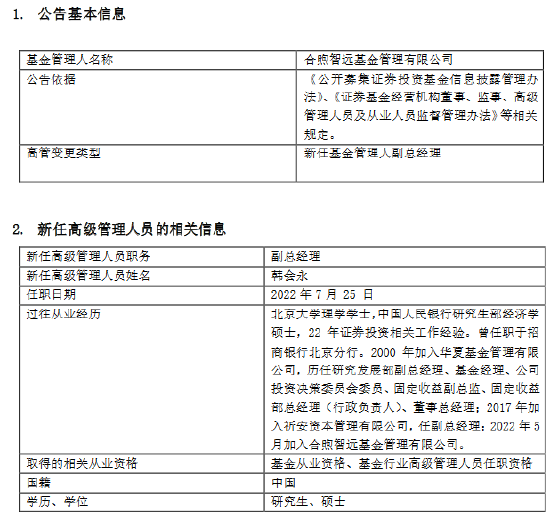

截至二季度末,颇受市场争议的“医药一姐”葛兰重回千亿巅峰,其在管基金总规模达到1017亿元。另外,顶流基金经理张坤、刘彦春、谢治宇和周蔚文的在管总规模在700-1000亿之间,分列主动权益管理规模排行榜第2至第5名。

从相对一季报的环比增速来看,刘彦春二季度管理规模增幅最大,超过16%;张坤二季度规模环比增速也超过14%,最新规模达到971亿元,距离千亿仅一步之遥。

在基金二季报中,葛兰也谈及了对医药行业的看法。葛兰表示,在长期看好的核心创新药、创新器械,创新产业链,医疗服务以及消费性医疗等方向进行了着重布局。尤其是疫情短期冲击导致了部分公司出现了较大幅度调整,其中优秀的公司的长期增长驱动因素并未出现重大变化,也进行了相对积极的布局。

以葛兰的代表基金中欧医疗健康为例,最新规模为711亿元,较一季度末增加近30亿元。基金规模增加主要与基金净值增长有关,二季度中欧医疗健康A净值上涨4.86%。基金前十大重仓股变化不大,同仁堂、九洲药业成为基金新晋前十大重仓股;博腾股份、智飞生物则退出基金前十大重仓股。

兴证全球基金谢治宇的投资动向也颇有看头,二季度,他加码光伏板块的通威股份,同时已连续多个季度增持快手;富国基金老将朱少醒认为,从较长时间维度看,当下权益市场处于较好的风险收益区间。未来依然会致力于在优质股票里寻找价值,去翻更多的“石头”。

这个板块成为团宠

基金经理普遍认为,下半年经济有望走向复苏,后市高景气度行业内部表现或将分化,看好未来消费、医药等需求持续恢复态势以及成长制造的发展空间。

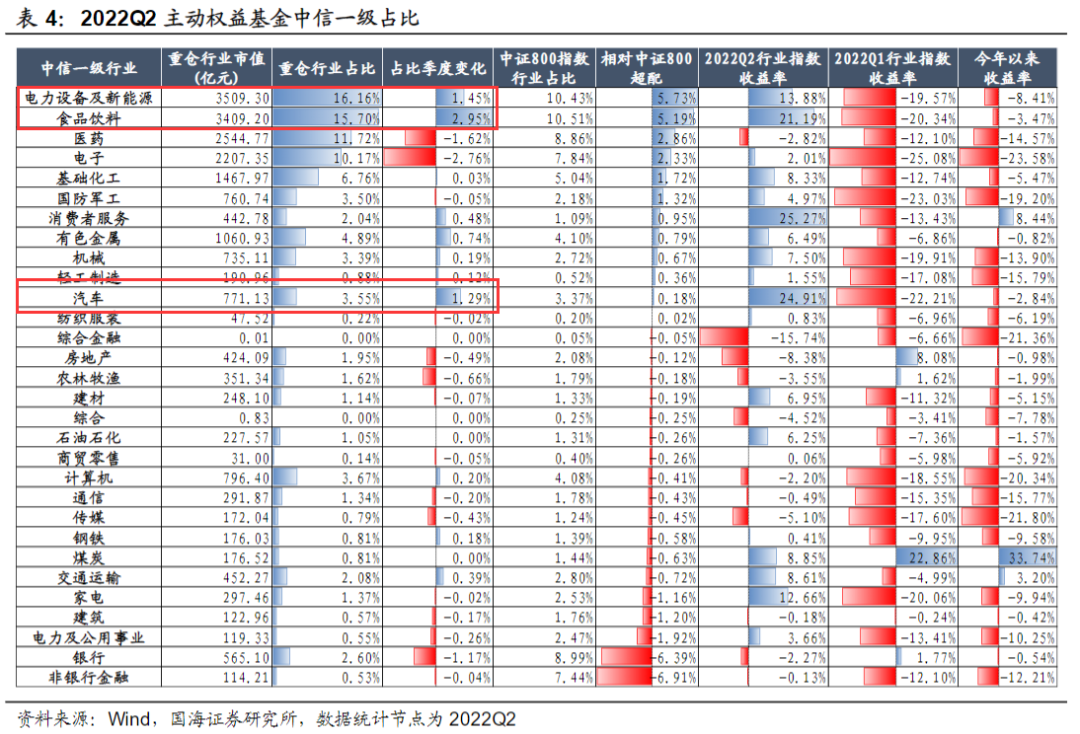

整体来看,随着市场回暖,二季度公募基金股票资产配置比例上升,其中主动偏股型基金股票仓位明显回升。从行业配置来看,与一季度相比,公募基金对食品饮料、电力设备新能源和汽车三大板块有所加仓。其中,食品饮料板块加仓幅度最大,达到2.95%,成为主动权益基金经理新团宠。

2022年二季度,主动权益基金重仓股票主要集中在电力设备及新能源、食品饮料、医药、电子,行业占比均在10%以上,占比合计超过50%。相对2022年一季度,减仓幅度最大的为电子行业,占比下降较大为2.76%。相对中证800指数,主动权益基金在电力设备及新能源、食品饮料、电子、医药等行业有较大比例的超配,在银行和非银金融行业有明显的低配。

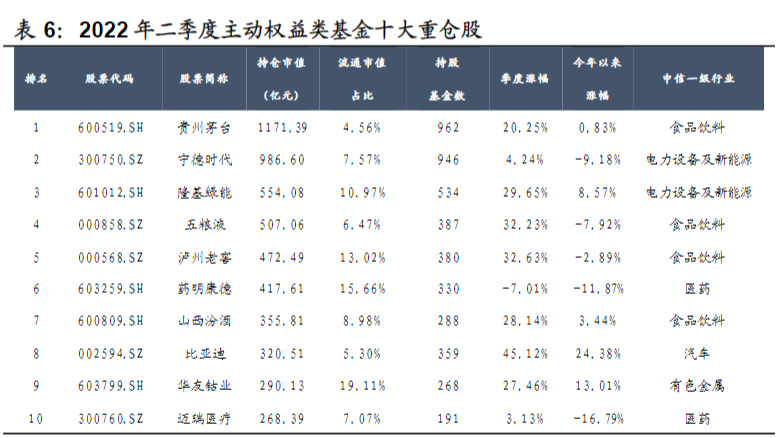

从个股情况来看,主动权益基金前十大重仓股主要集中在电力设备及新能源、食品饮料、汽车等行业。其中,白酒板块成为大赢家,共有“四瓶酒”进入前十大,具体包括贵州茅台、五粮液、泸州老窖和山西汾酒。相比一季度,贵州茅台再次超越宁德时代成为主动权益基金重仓市值最高的股票。

白酒投资机会来了么?

我们知道,从2021年2月大盘回调1年多来,食品饮料中的白酒板块一直属于调整重灾区。截至目前,白酒板块整体跌幅仍超过22%,远超同期上证指数10%的跌幅。

以前YYDS的白酒板块,如今几乎无人提及。而二季报显示,基金经理对这个板块又开始加大布局,是投资机会来了么?

券商研报指出,国内疫情对消费的扰动较为钝化,复苏交易开始进入第二阶段,预计在人员流动加快和餐饮链持续复苏的双重带动下,白酒板块三季度动销或显著环比改善。市场对二季报预期逐渐充分,基本面或已过最悲观时刻。

从当前白酒估值来看,中证白酒指数的市盈率(PE-TTM)为39倍,高于历史平均估值32倍大约20%,处于历史估值百分位的76%,属于合理偏高的区间。

老司基觉得,基金加大白酒板块布局,也许是冲着经济复苏这一主线去的,加上三季度的中秋、国庆小长假属于白酒传统旺季,所以看多该板块。从大消费领域来看,白酒作为消费景气代表性赛道,在经济回升预期下具备配置吸引力。