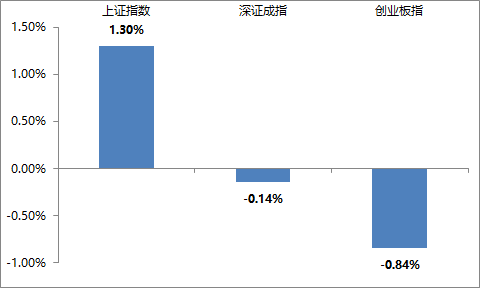

创业板指数日K线图

周洋 制图

◎王彦琳 记者 汪友若

7月以来,A股主要指数反弹止步,前期领涨的新能源等热门赛道股纷纷高位回撤。2022年下半场行情还有吗?对于投资者来说,哪些板块值得关注?

从券商陆续发布的中期策略研判来看,A股下半年投资机会仍被多家头部券商认可,中信证券、中金公司等机构均表示A股具备中线价值。中信建投证券预计在新一轮政策加码后,市场在三季度有望再次上攻。但对于下半年的投资风格,各家机构并未形成一致性预期,看好“稳增长”主线还是“高景气”主线成为机构主要分歧点。

头部机构:下半年A股不悲观

对于A股下半年走势,券商普遍持乐观态度。

中信证券认为,随着国内疫情防控形势持续向好,政策合力助推经济快速修复,外部风险压力缓解,A股慢牛有望重现。当前市场处于估值修复期,接下来将步入估值切换阶段。

招商证券表示,随着消费和投资需求的改善,下半年我国经济将逐渐从下行期走向复苏期。A股有望延续此前趋势,呈现震荡上行走势,全年走出“V”形的概率进一步提升。

兴业证券则表示,过去3年A股经历了一轮完整的“牛熊”周期。今年初调整过后,市场已经处于中长期底部区域。兴业证券强调,A股“牛短熊长”格局有望被机构化力量改变,站在当前时点,市场理应告别熊市思维,长期布局。

值得注意的是,对于下半年行情走势,券商表示,虽然指数已走出底部,但后续走势并不会一帆风顺。“震荡上行”“砥砺前行”“波动中继续修复”等,是券商展望未来行情时的常用词句。

中金公司认为,A股当前估值处在历史区间偏低水平,具备中线价值。下半年市场内外部环境仍可能面临一定挑战,打开上行空间需要更多催化剂。建议投资者先求“稳”,后伺机而“进”。

海通证券判断,A股市场趋势向上,但仍可能阶段性休整,半年报盈利下修或是触发因素之一。

机构共识:三季度或成重要时间窗口

在对行情演绎节奏的判断上,多家券商提及三季度或成为重要转折点。

中信建投首席策略官陈果表示,短期A股市场在“黄金坑”反弹行情后,依然面临一系列基本面挑战,投资者要保持耐心、逢低布局。预计在新一轮政策加码后,市场在三季度有望再次上攻。

申万宏源证券策略团队认为,三季度A股总体有望高位震荡,投资者可以聚焦有边际变化的赛道,把握结构性行情。但进入四季度,A股可能再次面临调整压力。

不同于申万宏源证券,华泰证券同样看好三季度行情的转折,但认为四季度后市场还能再度上行。

华泰证券策略团队表示,A股有望迎来三阶段拾级而上行情:第一阶段(5月至半年报披露季)A股有望震荡反弹至年初位置;第二阶段(半年报披露季至10月)A股业绩拐点确立,或进入反转行情;第三阶段(10月后),预计四季度全A非金融业绩同比转正,盈利上行或持续至2023年底,A股有望步入业绩、估值双升的弹性行情环境。

机构分歧:价值还是成长?

配置方面,稳增长、消费复苏及高景气成长是中期策略中的高频词。但机构间明显存在分歧,下半年究竟是价值占优还是成长占优,投资风格的选择上机构并未达成共识。

光大证券(维权)认为,消费与稳增长主线行情将持续,下半年有望跑赢成长制造。其中消费赛道三条细分主线值得关注:一是景气确定性高的白酒与医药;二是受益于促消费政策的汽车、家电;三是景气度有望修复的社服、商贸零售。

天风证券表示,当下战略性看好医药板块,军工、猪肉、消费、建材等行业也值得关注。而高景气赛道应等交易额占比回落后再考虑布局,天风证券判断,2022年底或2023年初或是科创板和半导体行业更好的布局阶段。

中信建投证券则坚定看好成长风格,认为成长板块仍是未来行情的“领军”角色,并建议重点关注军工、光伏、新能源车产业链、汽车等行业。指数方面,中信建投证券建议战略性关注科创50指数。

国泰君安证券表示,随着市场底确认,稳增长政策持续发力,投资者风险偏好逐渐上升,投资风格从仅强调业绩确定性转向需求边际改善的盈利高增长板块。后市持续看好受益于政策支持、增量经济带来的需求恢复弹性较大的成长类公司。

上一版:2:要闻

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>