来源:樊继拓投资策略

信达策略研究

1

策略观点:是休整而不是二次探底

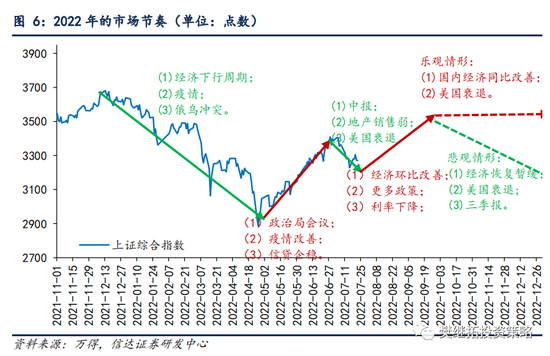

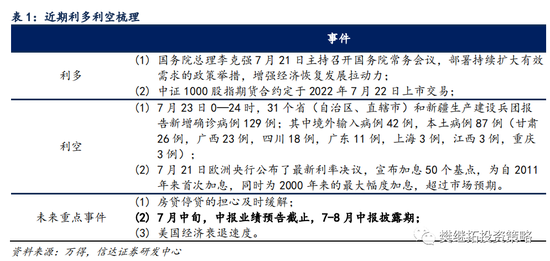

关于4月底到7月初的上涨,乐观的投资者觉得是反转,悲观的投资者觉得是反弹,由此推演出三种上涨完成后的结局:技术性休整、二次探底和创新低。我们以2018年底-2020年3月、2012-2014年Q2为案例,能够看到熊市大反弹或大反转后,后续回撤的力度,取决于经济下滑的速度和是否有极端利空冲击。如果经济下滑速度比之前熊市期间的下滑速度放慢,则回撤幅度往往较小(2019年Q2);如果出现极端、且几乎没有历史经验对比的利空,比如2013年Q2钱荒、2020年Q1疫情,冲击很快,但随后很快缓解,则指数可能会二次探底;如果经济下滑速度很快,相比之前熊市,没有任何放慢,则指数还有可能创新低(2012年Q2-Q3)。7月的调整,时间上是因为股市进入了中报披露期,直接的利空是房地产销售数据回落、海外经济偏弱,但由于这些负面因素并没有让这一次的经济担心超过4月之前,所以大概率只是休整。休整过后,8-9月,市场依然有进一步上涨的动力(私募仓位还未补完、二十大之前政策预期乐观、国内利率低)。Q4之后,随着稳增长效果和疫后恢复效果明朗,市场才会进入偏弱的震荡。

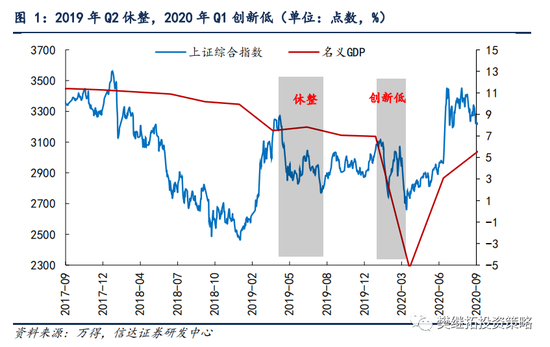

(1)休整、二次探底和创新低的区别。关于4月底到7月初的上涨,乐观的投资者觉得是反转,悲观的投资者觉得是反弹,由此推演出三种上涨完成后的结局:技术性休整、二次探底和创新低。我们以2018年底-2020年3月、2012-2014年Q2为案例,来看一下熊市后期到牛市初期,股市经历过一波较大上涨后的结局由什么决定?2018年熊市结束后,2019年初股市出现了V型大反弹,由于反弹过后,经济复苏迟迟没有出现,股市出现了2次回撤。2019年Q2的回撤期,指数只回撤了涨幅的一半,虽然经济依然较弱,但由于下降速度比2018年慢很多,所以并没有出现二次探底。2020年Q1的回撤期,由于出现了疫情,经济下降速度突然加快,上证综指略创新低。

2012年-2014年Q2,股市整体也是在底部震荡,期间股市出现过3次上涨后的回撤。2012年Q2-Q3的回撤期,指数再创新低,主要原因是2012年的前三个季度GDP下滑速度依然较快,并不比2011年慢。2013年Q2的回撤期,指数二次探底,主要原因是货币大幅收紧带来的钱荒。2013年Q4-2014年Q2的回撤期,上证综指二次探底,主要原因是,经历过2012年Q4-2013年的经济稳定期后,经济增速开始再次下台阶。

综合以上的案例,能够看到熊市大反弹或大反转后,后续回撤的力度,取决于经济下滑的速度和是否有极端利空冲击。如果经济下滑速度比之前熊市期间的下滑速度放慢,则回撤幅度往往较小(2019年Q2);如果出现极端、且几乎没有历史经验对比的利空,比如2013年Q2钱荒、2020年Q1疫情,冲击很快,但随后很快缓解,则指数可能会二次探底;如果经济下滑速度很快,相比之前熊市,没有任何放慢,则指数还有可能创新低(2012年Q2-Q3)。

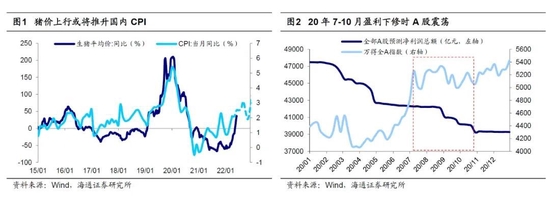

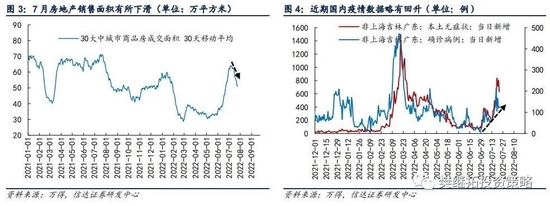

(2)7月市场出现休整的原因。5-6月市场的上涨,恰好处在季报空窗期,预期和估值修复是最主要的,进入7月后,随着中报的披露,投资者开始更关注业绩和基本面改善的力度。6月地产销售大幅改善,7月开始,由于各方面原因,销售数据有所下降。4-6月新增疫情大幅下降,而进入7月后,也有小幅的回升。这些因素共同促成7月市场的调整,但我们认为,即使把这些负面因素都考虑进去,经济下滑的速度也较难比4月份之前更快,而且地产和疫情的风险都不是新增的利空,而是已经被定价过很久的利空,所以股市的这一次调整,大概率只是休整,而不是二次探底。

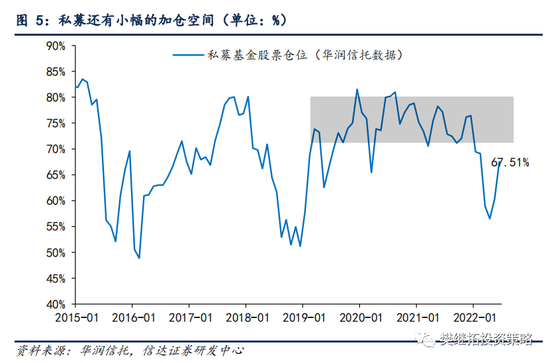

我们之前一直有提示,这一次股市涨的速度很快,很重要的原因是4月份之前,以私募为代表的部分资金仓位降低得太快,指数一旦企稳,有回补仓位的需求。从6月底的私募仓位来看,离正常的仓位水平还有一定的空间。所以7月休整过后,8-9月,市场还有继续上行的可能。

(3)短期策略:5月以来的市场类似2019年,反转已经成立,节奏上7月有些小风险,Q4进入震荡。当下股市的牛熊状态非常类似2019年,盈利尚没有出现趋势性改善,但由于估值提前跌到位。股市会先有一次估值修复,然后等待验证盈利的逻辑。市场会在每一次经济预期担心释放后迎来较大的反弹(2019年Q1、8-9月),而一旦验证盈利能否改善,往往是低于预期的,2019年4月、7月和10月,三个季报披露期,股市均偏弱。展望后市,7月的调整,主要是来自中报业绩披露、超跌反弹资金出现分歧,房地产、海外商品、疫情等放大了这一波动。8-9月,市场依然有进一步上涨的动力(私募仓位还未补完、二十大之前政策预期乐观、国内利率低)。Q4之后,随着稳增长效果和疫后恢复效果明朗,市场才会进入偏弱的震荡。

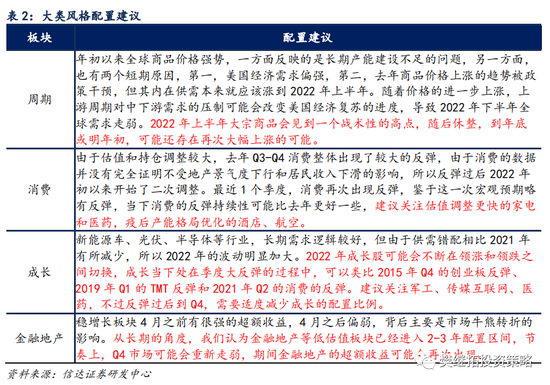

行业配置建议:当下建议关注消费成长,Q4开始建议逐渐转向低估值价值。(1)成长处在季度大反弹的过程中。当下股市处在V型反转的过程中,历史上我们能够看到不管这种反转后续结局是牛市还是熊市,反弹期间成长股均会有不错的表现,时间上一般是季度的。性质上,可以类比2015年Q4的创业板反弹、2019年Q1的TMT反弹和2021年Q2的消费的反弹。建议关注军工、传媒互联网、医药,不过反弹过后到Q4,需要适度减少成长的配置比例。(2)消费的逻辑演绎还不充分。疫情后投资者开始逐渐预期经济恢复,这一恢复的过程虽然受到房地产销售的波折,但大方向上还能持续。这一次消费的上涨,由于有需求恢复的逻辑,持续性可能会比2021年的反弹更好。(3)金融类板块中,非银将会是进可攻退可守的方向。后续如果价值占优,非银是价值股中估值筹码最有优势的,如果是成长股继续活跃,非银也会受益于市场风险偏好的回升。(4)Q4以后逐渐转向低估值价值。去年底开始,市场的长期(2-3年)风格已经转向,风险偏好流动性等带来的估值修复阶段性有利于消费成长,这种偏离一般时间上不会超过半年,年底到明年初可能重回价值。

2

本周市场变化

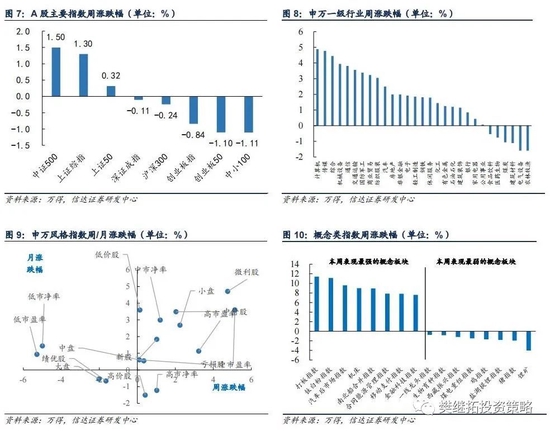

本周A股主要指数涨跌分化,其中中证500(1.50%)领涨。申万一级行业中计算机(4.88%)、传媒(4.77%)、综合(4.55%)涨幅居前,农林牧渔(-1.60%)、电气设备(-1.59%)、建筑材料(-1.11%)表现偏弱。概念股中,打板指数(11.42%)、钛白粉指数(11.12%)、汽车后市场指数(9.60%)领涨,锂矿(-4.02%)领跌。

风险因素:房地产市场超预期下行,美股剧烈波动。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>