7月21日,中欧基金披露旗下所有产品二季报。中欧基金基金经理周蔚文、曹名长、王健、葛兰及刘伟伟复盘二季度投资策略,受市场关注。

中欧基金周蔚文:关注A股市场未来的结构性机会

中欧基金周蔚文表示,在宏观环境和市场估值发生较大变化的情况下,将始终坚持“好行业选Alpha,困境反转行业选Beta”的主线寻找投资机会。

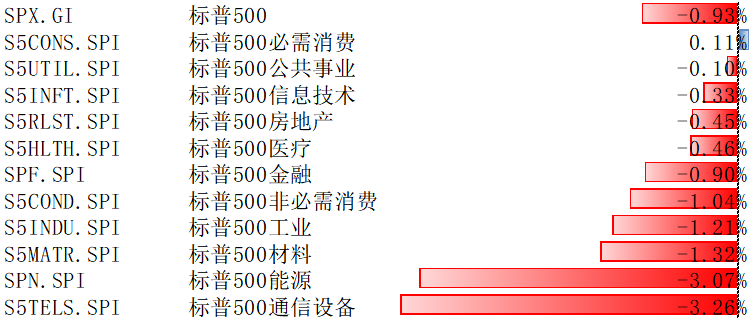

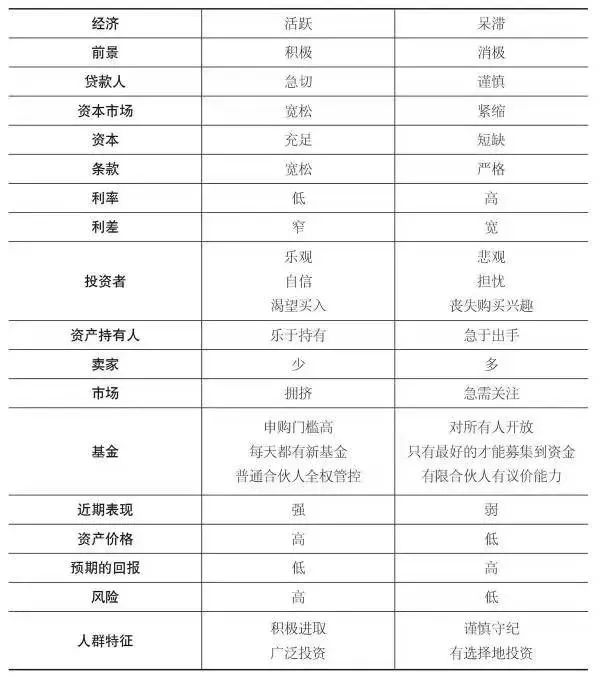

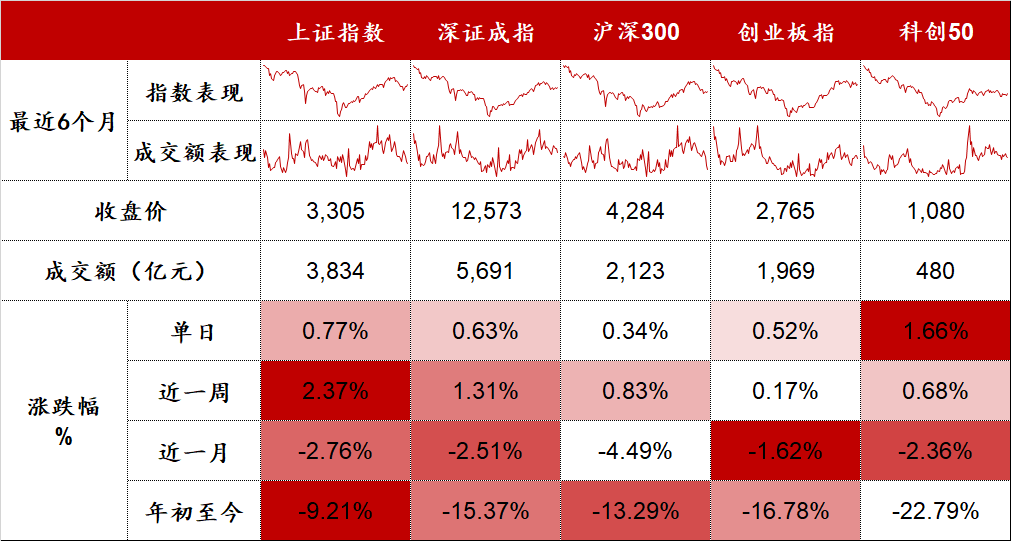

回顾过去六个月,周蔚文指出2022年上半年市场的核心是适应估值和宏观环境的调整。估值维度就是要消化之前股价的涨幅,让股价长期趋势与基本面长期趋势基本一致;宏观环境上是要适应从过去低利率、宽流动性的货币环境转变为流动性收紧、利率上升的国际环境。

市场反弹后,考虑到经济中期缓慢恢复、货币政策保持资金面宽松的背景,周蔚文表示A股市场未来仍然有结构性机会。他指出,“其中既有成长赛道的机会,也有疫情受损或顺周期行业的机会。但市场快速反弹的时间基本过去,后面一段时间波动大概率会比较平稳。”

展望未来,周蔚文表示将继续沿着“好行业选 Alpha,困境反转行业选 Beta”的主线寻找两类投资机会:一是未来多年景气持续向好的行业,例如新能源、光伏、军工等行业;第二类是困境反转行业,代表行业有养殖、餐饮旅游、传媒、地产等。“我们将根据相关产业未来利润增长率、估值情况动态调整板块配置比例,”周蔚文进一步补充。

中欧基金曹名长:地产、基建、金融等稳增长板块具备重新回归潜力

“中长期来看,市场的估值仍然处于较低位置。未来几年的权益投资,机会是远大于风险的。“中欧基金曹名长在近日披露的中欧价值发现二季报中表示。曹名长在定期报告中,向持有人分享了他对二季度市场行情的回顾,以及后市观点及配置思路。

曹名长认为,中长期来看,市场的估值仍然处于较低位置。这是一个好的开端,这个转折不仅仅是今年市场由衰转盛的起点,很有可能也是未来市场持续上行的起点,未来几年的权益投资,机会是大于风险的。

与此同时,曹名长也在季报中提醒投资者:价值的回归往往不是一帆风顺的,在市场上行的过程中出现波动是较大概率事件,需要保持警惕、谨慎对待。虽然长期是向好的,但如果市场在中短期出现较大幅度的上行,需要警惕短期背离基本面的情况。

展望后市,曹名长表示,从五月一直处于调整状态的地产、基建、金融等稳增长板块,具备了重新回归的潜力。未来一个季度,需要密切跟踪各类信息,深入调研,对股价涨幅大幅超越基本面的标的可以考虑适当进行调整。中欧价值发现将优选基本面更扎实的标的,重点配置在有潜力价值回归的板块,争取获得更好的收益,同时,也会从更长期的角度出发,配置更值得看好的兼具低估值与成长性的中小制造业。

中欧基金王健:国内经济逐步恢复,关注A股市场结构性机会

随着A股市场重回震荡调整态势,兼顾估值与成长的平衡风格基金经理,及其市场观点受到关注。其中,中欧基金王健在定期报告中表示,国内经济正逐步恢复,不同行业的复苏进程具有较明显的时间差,A股市场仍然具备结构性机会。

对于二季度市场表现,王健在中欧嘉选二季报中表示,国内市场随着经济边际转好,在经历了深幅调整后呈现了较强劲的反弹,板块表现分化明显,其中休闲服务、汽车以及食品饮料等边际增长较高的行业涨幅较好,而地产、计算机以及银行等行业因边际变化较慢而略有下跌。

作为平衡型选手,王健十分注重风险管理。一方面,在投资框架上,她始终践行运用低估值买成长的策略,实现价值和成长性的平衡;另一方面,投资组合相对分散,不在单一行业或风格因子上做过多暴露,以此规避风险。

展望下半年,中欧基金王健认为,尽管市场有一定的反弹,但不同行业的复苏进程具有较明显的时间差,市场未处于过热状态,仍然具备结构性机会。在操作层面,中欧嘉选将结合企业估值与成长匹配原则进行结构选股,结构方面主要关注估值调整充分、面临盈利拐点的房地产以及处在盈利拐点的养殖行业,中长期则将持续关注具备国产替代进口能力的高端制造业,以及受到疫情影响未来存在边际改善的信息服务等行业。

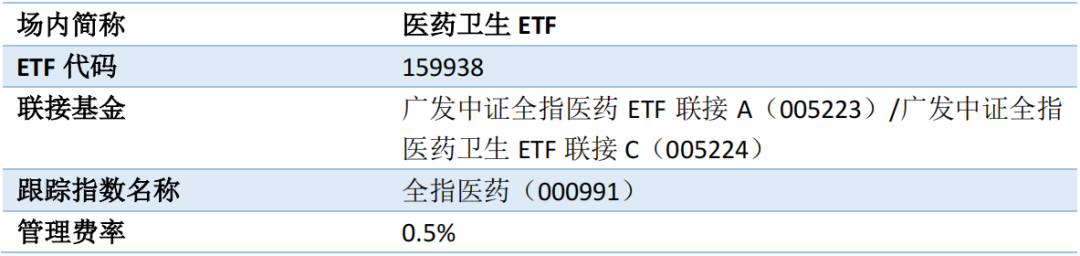

中欧基金葛兰:着重布局创新器械,创新产业链,医疗服务以及消费性医疗等方向,看好医药生物板块的中长期投资机会

中欧基金葛兰在中欧医疗健康二季报中表示,尽管短期市场波动难以避,但依然看好医药生物板块的中长期投资机会。在基金操作层面,仍将坚持以企业的长期投资价值为投资导向,严格按照投资框架进行个股选择,在长期看好的核心创新药、创新器械,创新产业链,医疗服务以及消费性医疗等方向着重布局。

回顾2022年二季度,葛兰认为,国内疫情的反复,叠加海外经济增长的不确定性、流动性、地缘政治等宏观环境的复杂变化,对全行业都产生了较大的短期冲击。从基本面角度来看,医药生物板块在季度初也受到了疫情的较大影响,但截止至半年末,大部分企业已经出现了较为显著的恢复。政策总体延续了稳健、积极的趋势,引导行业向有真正创新、有临床价值、提供高性价比产品及服务转变的导向没有变化。

值得关注的是,根据公开披露的信息显示,中欧医疗健康权益资产占比、前十大重仓个股较上一季度略有调整。葛兰在季报中表示,疫情短期冲击导致了部分公司出现了较大幅度调整,但其中优秀的公司的长期增长驱动因素并未出现重大变化,因此也进行了相对积极的布局。

展望未来,中欧基金葛兰指出,创新相关的市场还远未触及国内市场的天花板,海外市场也在逐步蓄力中。伴随我国居民人均收入及认知水平快速提升,医疗服务以及消费性医疗的需求仍在快速增长且未得到充分满足,未来空间依然巨大。整体而言,葛兰表示依然看好医药生物板块的中长期投资机会,但短期市场波动难以避免,将继续努力为持有人创造长期投资回报。

中欧基金刘伟伟:经济预期转为乐观,积极把握“双碳”行业机会

随着疫情逐步缓解、多项刺激经济措施出台,“双碳”等板块迎来投资新机会。中欧基金刘伟伟在中欧碳中和二季报中表示,市场对于国内下半年的经济预期转为乐观,新能源汽车在下半年有望进入产销量不断超预期的阶段

回顾二季度和当前市场情况,刘伟伟表示, A股市场在过去一个季度走出了V型反转,其剧烈波动主要是源于市场对于国内宏观经济预期的变化。近期随着疫情缓解、复工复产,以及政府多项刺激经济措施、货币政策、财政政策和针对部分特定产业的刺激政策的出台,市场对于国内下半年的经济预期也转为乐观。

值得关注的是,作为行业主题基金,中欧碳中和始终聚焦于“双碳”相关的行业和公司。刘伟伟在季报中指出,双碳行业在未来的5-10年都有长远的发展空间,新能源汽车在下半年将会进入产销量不断超预期的阶段,因此也在近期重点关注新能源汽车板块,包括锂电产业链和整车、汽车零部件等环节。

与此同时,刘伟伟也在季报中提醒投资者,行业主题基金行业集中度高,在市场剧烈调整时,更需要持有人的耐心。因此,他依然建议基金投资人更多地采用“定投”的方式参与基金投资,也希望基金投资人坚定长期投资的理念,与基金经理挑选的优质公司共同成长,力争享受资产的长期增值。

风险提示:基金有风险,投资需谨慎。以上内容仅供参考,不预示未来表现,也不作为任何投资建议。其中的观点和预测仅代表当时观点,今后可能发生改变。未经同意请勿引用或转载。上述基金为【混合型基金】,预期收益和风险水平高于【债券型基金/货币市场基金】,低于【股票型基金】。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。投资者应充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资者获取收益,也不是替代储蓄的等效理财方式。