经历了连续下跌后的信念崩塌;

经历了触底反弹后的行情狂欢;

经历了回本与加仓之间的纠结。

原以为已经见惯风浪,其实不过才半年风景。市场震荡时有发生,只要身在权益市场,早晚总会经历。但是早经历总比晚经历好,就好比建大楼,刚建就被大风吹倒,工人会及时调整方案、加固建筑;如果建成之后被大风吹倒,那损失才是惨重。

既然市场变动时有发生,从这半年的经历中,又有什么经验可以获取呢?

01.波动是常态,保持在场很重要

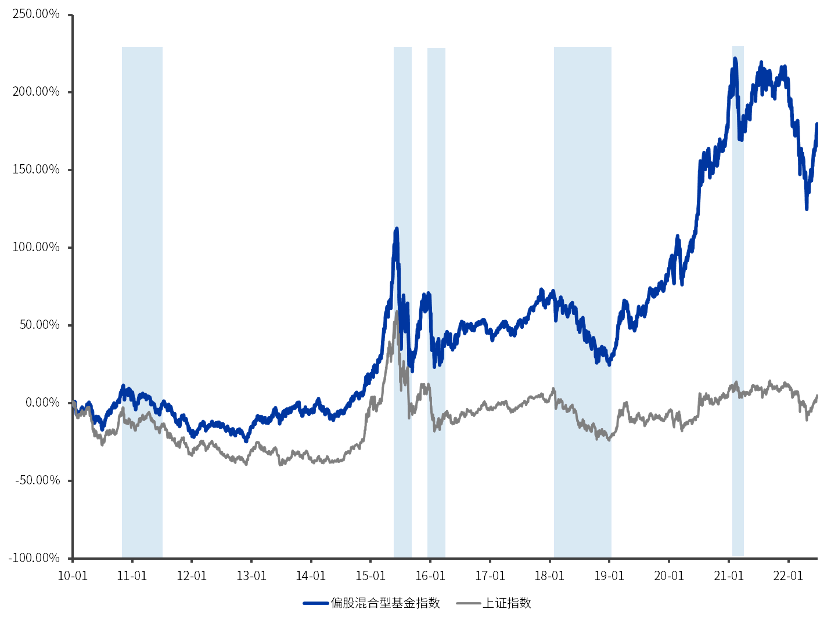

为什么波动与回撤,是一种市场常态?以股票混合型基金指数为例,历史数据显示,自2010年初至2022年6月30日,股票混合型基金指数累计增长176.8%,超越了上证指数同期3.71%的涨幅。但在这期间也出现了数次回撤,其中最大回撤幅度达43%。

数据来源:Wind,2010/1/1-2022/6/30。最大回撤数据计算方式为统计区间内基金净值从最高点到最低点之间跌幅。指数过往表现不预示未来,不构成收益承诺和保证。基金有风险,投资须谨慎。

真实的市场上涨从来不是一蹴而就,在前行过程中总会出现波动,正所谓“市场不是有求必应的机器”,投资难免经历“耐住寂寞”的时刻,只有保持在场,或才是与市场共舞的最佳方式。

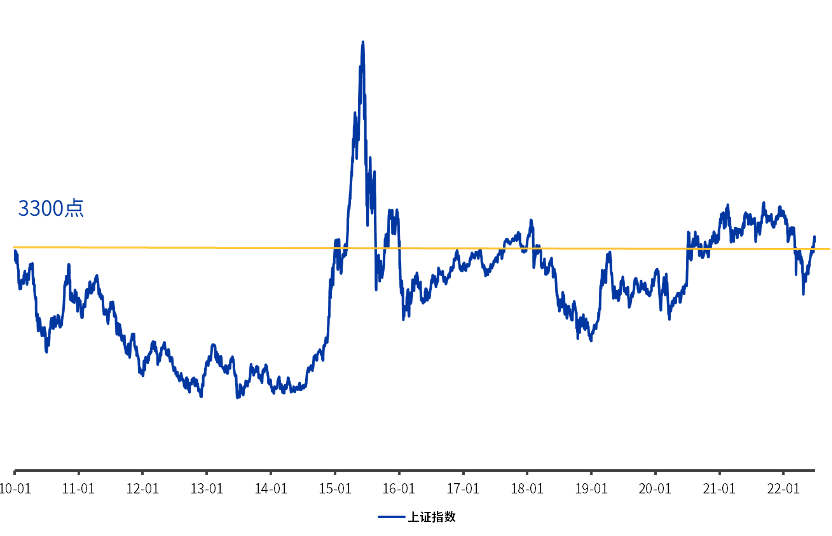

回顾市场,上证指数自2007年4月5日首次站上3300点,兜兜转转十几年数次回到原点,但是基金指数并没有在原地等待,历经数次震荡,依然取得了不错的回报。

数据来源:Wind,2010/1/1-2022/7/14,以偏股混合型基金指数数据为例,指数过往表现不预示未来,不构成收益承诺和保证。基金有风险,投资须谨慎。

市场万变,投资者很难知道市场何时萧条、何时繁荣。以“不变”应“万变”,相信长期,或许更为可行、更为有效。

02.做好资产配置,任何时候都不全仓

在2022年上半年市场震荡中,权益类资产相对来说跌幅较大,而其他债券类、货币类资产回撤控制较好。如果配置过多权益类资产,那么在震荡中可能比较难熬,也有部分投资者在下跌过程中选择“割肉”。

通过国内外不同的市场环境对比可以发现,在不同的货币政策下,大类资产的表现差异很大。在不同的经济时期,大类资产的表现也不尽相同,如果单押某一类投资品,可能无法保证回报的持续性。

数据来源:wind、中信证券研究部,截至2022/3/28

数据来源:wind、中信证券研究部,截至2022/3/28再举个例子:

基民甲和基民乙的可投资金都是1万元,买入时点相同,甲全仓买入某权益基金,乙买入该基金的资金是5000元。受今年来回调行情的影响,假如基金下跌15%,算下来,甲的亏损是1500元,乙的亏损是750元,是前者的一半…...

今年震荡市中,市场已经有多次提及做好配置,这也是今年以来FOF基金、固收+等配置类更受市场追捧的原因。相信这次波动之后,会有更多投资者意识到资产配置的重要性。

03不要妄想抄底,以定投的方式参与

市场下跌往往会带来一段时间的煎熬,也有人试图在下行市中逆向“抄底”,但是底部是一个区间,并不是一个点,很少有人能够精准踩中。

以上证指数为例,2000年以来共出现过5次“底部行情”,并且在触底之前经历了漫长的磨底期。

数据来源:Wind,统计区间:2005年-2020年;指数过往表现不预示未来,不构成收益承诺和保证。基金有风险,投资须谨慎。

在这期间里,如果投资者按捺不住,抄底或者割肉,都可能以失败告终。对于大部分投资者来说,耐心地等待可以胜过很多无谓的操作。

如果担心错过市场反弹的行情,或者可以用定投的方式参与。在下行的过程中可以摊低成本,一旦市场风向转变,则大概率获取正回报。

财富是慢慢积累的过程,每棵树在长成参天大树之前其实已经在地下扎根多时;然而一旦破土而出,往往带来繁盛的生机。经历过市场周期,才会更相信长期的力量,再多的外部经验,不如一次完整的经历。

也许只有经历过,才会发现,原来市场上老生常谈的那些“投资经验”有一定的存在价值。

风险提示:人工智能投资存在固有缺陷,投资者应当充分了解基金运用人工智能投资的风险收益特征。基金有风险,投资须谨慎。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩不预示未来表现,基金管理人的其他基金业绩和其投资人员取得的过往业绩并不预示其未来表现。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。购买货币市场基金并不等于将资金作为存款存放在银行或者存款类金融机构,基金管理人不保证基金一定盈利,也不保证最低收益。定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。本材料不构成任何投资建议,本材料仅为宣传材料,不作为任何法律文件。投资人应当认真阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,理性判断并谨慎做出投资决策。