全文1505字,阅读约需3分钟

嘉实财富研究与投资者回报中心

2022

中

国

股

票

市场有望震荡上行

风格分化也有望收敛

关注补涨板块

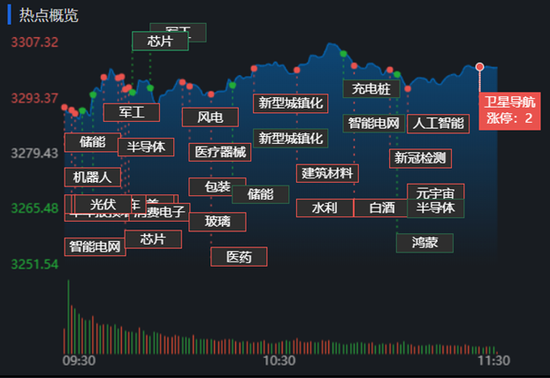

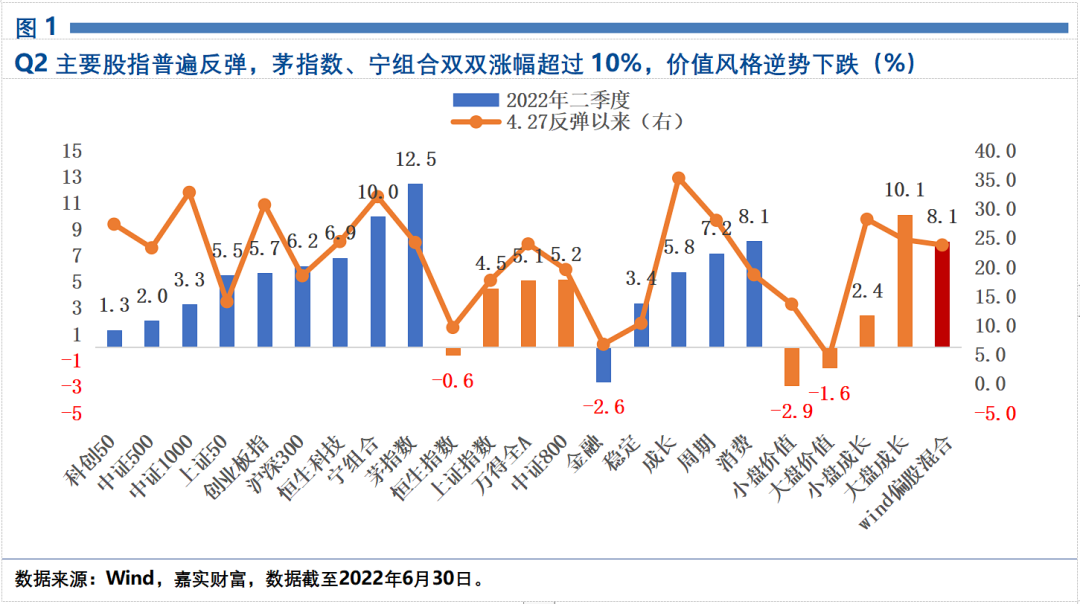

二季度,市场演绎了对勾型(√)的行情,先是在疫情管控、人民币相对走弱及部分龙头公司一季报不达预期等悲观预期下,市场加速下跌。主要股指创下年内新低,上证综指向下跌破2900点。但随着疫情的大幅好转、稳增长政策的密集发布,俄乌局势和美元收紧等外部影响逐步钝化,市场信心明显改善,5-6月北上资金净流入715亿,市场深度回调后也迎来强势反弹,4.27-6.30区间wind全A反弹24%,而高景气板块电力设备则大幅反弹54.1%。

HARVEST WAELTH

嘉 实 财 富

2022

具体数据上,上证综指涨4.5%、沪深300涨6.2%、创业板指涨5.7%;申万一级行业涨多跌少,汽车(23.1%)、食品饮料(20.2%)、电力设备(15.1%)居涨幅前三,房地产(-8.9%)、计算机(-8.0%)、环保(-4.5%)居跌幅前三;风格上,成长明显跑赢价值,受半导体下行的影响,科创50仅上涨1.3%;从公募基金的表现看,偏股基金指数涨8.1%。总体上,二季度市场4月27日之后在反弹中逐步修复到三月上旬的位置。

市场有望继续震荡上行。4月底以来,在前期各项压制因素边际缓解的环境下,A股大幅反弹,当前wind全A的PE为18倍,为近十年50%分位,仍在相对合理的区间,且从股债性价比的角度看,股票资产仍更有吸引力。基本面上,7月份进入中报密集披露期,市场将迎来基本面的验证,二季度需求端受到的疫情影响、成本端受到的原材料成本影响将体现在半年报中,Q2有可能是年内盈利增长最差的季度,但随着疫情影响的逐步消退,下半年企业盈利有望走向复苏;流动性上,在稳增长的目标下,货币政策将继续保持宽松,美债高位震荡进一步上行空间可能有限。从估值、盈利增长和流动性来看,三季度A股有望进一步上行,但中报的压力也会带来市场的震荡,基本面差异或将使得板块表现分化。

嘉 实

风格分化有望收敛,但个股分化可能会加剧,关注补涨板块:国内货币政策将保持宽松,但继续大幅放松的可能性较低,考虑到美联储加息带来的影响将下降,总体环境依然有利于估值提升。景气比较上,随着稳增长政策的逐步落实,价值板块的基本面修复也有望体现,加上中报盈利确定性更强以及本轮反弹逆势下跌,成长的相对优势会减弱。建议关注有机会补涨的方向:从全行业估值性价比看,金融地产、医药、TMT前期涨幅较小,其中医药经过持续的政策压制,估值水平和机构仓位都处于历史较低位置,有望迎来补涨;中报盈利较好,本轮反弹相对较少的板块,如军工;而明显反弹的板块如新能源车可能阶段性进入震荡行情,由基本面分化走向分化。

重要声明

本文中的信息或所表述的观点并不构成对任何人的投资建议,也没有考虑到接收人特殊的投资目标、财务状况或需求,不应被作为投资决策的依据。载于本文的数据、信息源于市场公开信息或其他本公司认为可信赖的来源,但本公司并不就其准确性或完整性作出明确或隐含的声明或保证。本文转载的第三方报告或资料、信息等,转载内容仅代表该第三方观点,并不代表本公司的立场。本公司不保证本文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本文所载资料、意见及推测不一致的报告。预期生息水平是从宏观层面对该类资产大致回报区间的展示,并非预期收益率,不代表任何具体的产品是否盈利及收益水平。投资有风险。本公司不保证投资者一定盈利,也不保证最低收益或本金不受损失。投资者应充分考虑其风险承受能力、风险识别能力,谨慎投资。