热点栏目

热点栏目 一度巨亏超13亿的南都电源(300068.SZ)披露了一份倍增的半年报业绩预告。

7月19日晚间,南都电源公告显示,公司预计上半年实现归属于上市公司股东的净利润5.23亿元至5.39亿元,同比增长1305.85%-1348.85%。

乍一看,成绩十分耀眼,实际远未如此乐观。

南都电源是一家储能公司,提供以锂离子电池和铅电池为核心的产品、解决方案及运营服务。

公告显示,南都电源上半年非经常性损益对净利润的影响金额约为4.89亿元。若扣除非经济性损益,公司上半年盈利区间在3,400万元至5,000万元之间。

非经常性损益的最大一笔为“卖子”所得。南都电源处置子公司界首市南都华宇电源有限公司(下称南都华宇)和浙江长兴南都电源有限公司(下称长兴南都)21%股权而丧失控制权,产生投资收益4.22亿元。

“卖子”回款的操作或许是无奈之举。

值得注意的是,就在2021年10月,南都电源还提出,拟以现金方式分别作价1.8亿元、0元收购南都华宇和长兴南都两家公司剩余的全部少数股权。

为此,深交所还发布关注函,要求南都电源说明继续高溢价收购标的公司少数股权的原因和必要性。

转眼,南都电源便由收购到放弃股权。

不过,南都电源业绩确有缓慢改善之势。一季度扣非后净利润近1200万元,二季度2206.02万元至3806.02万元。虽然盈利的绝对值仍不大,但环比在上升。

这得益于南都电源产业一体化布局的完成,首期年处理2.5万吨废旧锂离子电池回收项目已经达产,保证了公司锂电产品的原材料供应,并增加了公司锂电产品的毛利率水平。

同时,原材料价格的上涨已经有效的向下游客户进行传导,储能产品价格逐步提升,加之储能市场需求旺盛,产品盈利能力逐步好转。

毛利率水平的好转来之不易。

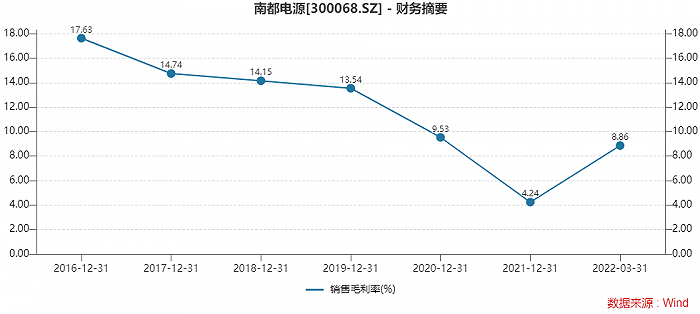

南都电源销售毛利率自2017年起,已连降五年。近两年各块业务毛利率更是出现大幅下降,直接导致巨额亏损。

毛利率下降的原因在于锂电产品原材料整体价格单边出现大幅上涨、铅电产品原材料辅材价格增长明显,产品成本增长不能有效传递,产品销售价格的增长速度不及原材料上涨的速度。

南都电源在2020年亏损2.81亿元的基础上,2021年再巨亏13.70亿元。

今年一季度,南都电源销售毛利率上升至8.86%,较去年上升4.62个百分点。第二季度公司毛利率或继续上行。

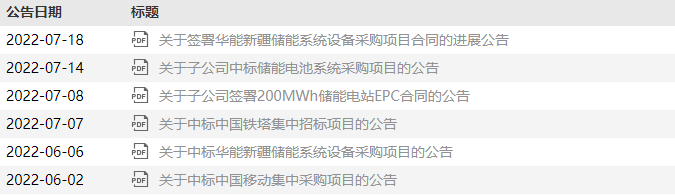

近两个月,南都电源密集披露多个中标或重大合同公告,仅7月期间就有4项。

7月15日,南都电源陆续与华能新疆能源开发有限公司下属子公司完成六个储能项目采购合同的签署,采购容量合计为125MWh,采购金额合计为1.87亿元。

7月14日,南都电源中标合计容量为100MWh的浙江运达风电股份有限公司储能电池系统采购项目,项目金额1.27亿元。

7月8日,南都电源中标中国铁塔2022年阀控式密封铅酸蓄电池产品集中招标项目,中标份额14%,中标金额约为4.63亿元。

7月7日,南都电源签署200MWh储能电站EPC合同。

2022年至今,南都电源已累计中标及签署新型电力储能项目合计约1.3GWh。

南都电源近期部分中标项目

南都电源近期部分中标项目 山西证券肖索认为,南都电源目前储能在手订单饱满供不应求,储能锂电项目也在积极扩产及寻找资源合作,今年年中产能有望达5-6GWh,年底产能有望达9-10GWh,将大幅提升储能产品交付能力。

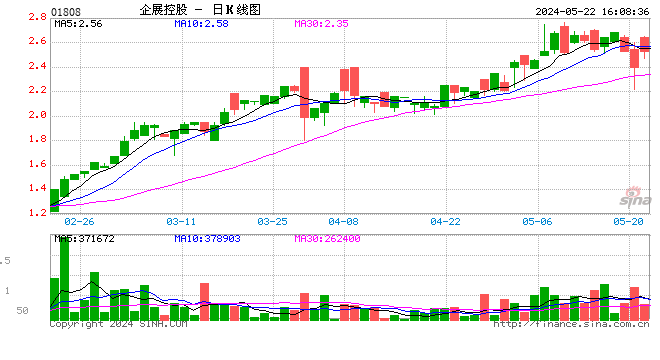

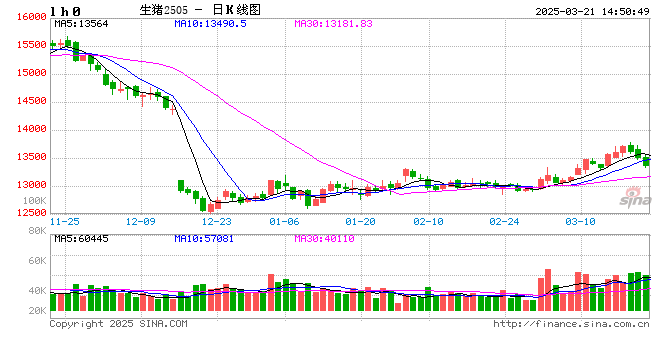

二级市场上,南都电源股价4月触底后强势反弹,不到3个月时间涨幅已超过120%,创下近5年新高。7月19日最新收盘价20.70元/股,最新市值179亿元。

当下,锂电产品的原材料价格仍处高位,南都电源能将涨幅向下游传导几何还未知,完全消化还需要时间。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>