导语:老娘舅不仅盈利能力弱于同行,其门店可复制性也差,似乎困在了长三角。在行业不景气仍然选择此时闯关上市,其上市步伐或被资本“裹挟”。此外,老娘舅的临时工远超正式员工,社保缴纳比例占总人数仅4成,其合规性存疑。

出品:新浪财经上市公司研究院

作者:阿甘

近日,老娘舅餐饮股份有限公司(下称:老娘舅)预披露招股书,拟在上交所主板挂牌上市。老娘舅此次计划通过IPO募集8.32亿元,其中4.21亿元用于连锁门店建设项目;3.07亿元用于供应链综合基地建设项目;4447.80万元用于信息化系统升级项目;5980万元用于品牌推广项目。

公司前身老娘舅有限成立于2000年5月,总部位于浙江湖州,以经营“老娘舅”品牌标准化、高品质的新中式连锁快餐为主营业务。目前,公司形成了以江南口味为特征、米饭套餐为代表、兼顾多元美食餐品的“老娘舅”品牌新中式餐饮服务。

值得一提的是,此次老娘舅上市实控人杨国民与资本进行对赌,即如果不能在2022年年底递交上市材料或者在2025年之前完成IPO上市,杨国民有义务回购投资者持有的部分或全部股份。

然而,老娘舅能否对赌成功或还在不确定性。在招股书发现,老娘舅存在以下几大问题待解,第一,大量临时工,其社保缴纳成谜;第二,盈利能力弱于同行,自营门店亏损占比超25%;第三,门店扩张似乎受困于长三角,门店可复制性被同行“甩一条街”。

临时工超过正式员工 员工社保缴纳成谜

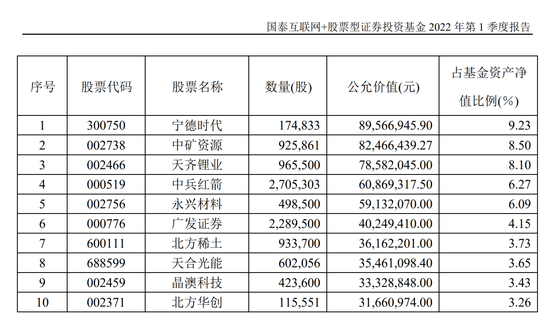

报告期内,老娘舅分别实现营业收入12.22亿元、12.07亿元、15.25亿元;实现归母净利润6517.46万元、2070.75万元、6299.22万元。2021年的营收规模则实现了同比超26%的增长。公司尽管收入规模大幅增长,但是其盈利水平并未恢复至疫情前。

值得一提的是,公司的员工人数与收入规模及成本趋势并不太匹配。

从收入增势看,公司2021年正式员工为3419人,较上一年增幅为7%,而收入增势超过25%,收入增势远大于员工人数;从人工成本看,2021年人工薪资总和为3.52亿元,较上一年增幅为34%,也显著大于员工增长人数。

我们发现,老娘舅的临时工与正式员工旗鼓相当。报告期内,公司正式员工分布为2396人、3206人、3419人;而公司临时工分别为4410人、3832人和4129人,主要用工岗位为门店服务人员。因此,公司临时工与正式工合计为7548人,且临时工远超正式员工。

来源:招股书

来源:招股书对于大量的临时工,公司社保缴纳如何呢?我们发现,截至2021年12月31日,公司及下属公司共有全日制员工3419人,公司员工参缴各项社会保险与住房公积金的人数3051左右,具体情况如下:

来源:招股书

来源:招股书如果不考虑未退休人员情况,公司未缴纳社保占总员工人数(临时工+正式员工)之比为40.42%。

业内人士表示,临时工需要交社保,法律中无临时工这个概念,只要是全日制用工,那么用人单位就应该为劳动者缴纳各项社会保险。如果是非全日制用工,比如每周工作不到24小时,每天不超过4小时的,可以不缴纳社会保险。根据《劳动法》第72条:“社会保险基金按照保险类型确定资金来源,逐步实行社会统筹。用人单位和劳动者必须依法参加社会保险,缴纳社会保险费。”

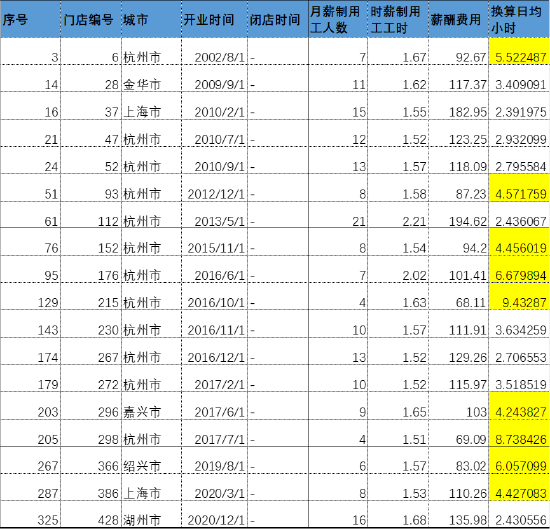

仅从招股书看,公司似乎并未给临时工缴纳社保。根据相关规定,临时工不超过4个小时或一周不超过24小时,均可以不缴纳社保。这是否意味着其临时工均满足条件呢?我们根据公司披露的小时工样本进行换算看看大致情况如何。

我们首先根据2021年的数据筛选出时薪超过1.5万小时以上的总共有18家门店满足;其次,我们再根据2021年临时工与正式员工1.2的系数比值换算员工数,并按照360天进行转换,最终计算出日均小时数。根据以上计算规则,超过4小时以上的有9家,占抽取样本的50%。

来源:招股书,新浪财经整理

来源:招股书,新浪财经整理当然,以上仅仅是假设,具体还要看公司具体数据情况。公司是否存在未缴纳社保情况?目前公司披露的数据还不够详尽,这或需要监管进一步问询,公司需要进一步详实披露数据我们才能进行相关判断。值得一提的是,对于社保缴纳问题,在不触碰关键审核红线前提下,通过实控人进行相关承诺兜底后,则一般情况下不会构成上市障碍。事实上,老娘舅的实控人也在招股书披露了其相关兜底承诺说明。

盈利能力一般?盈利水平弱于同行

盈利能力上,2019-2021年,老娘舅综合毛利率分别为17.76%、14.58%和16.40%。从历史趋势看,公司毛利率呈现下降趋势;与同行平均水平对比,要弱于同行,数据显示同行毛利率平均值分别为41.34%、22.31%、21.48%2。

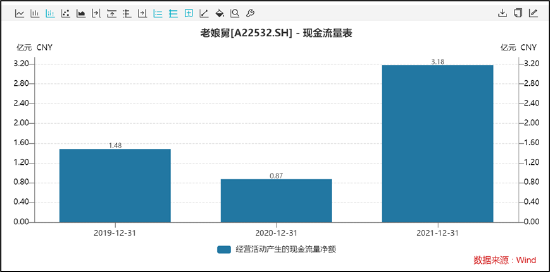

报告期内,公司经营活动净现金流分别为1.48亿元、0.87亿元及3.18亿元,2021年经营活动净现金流较上一年大幅提升。这似乎说明公司盈利质量得到大幅提升。然而,事实这仅仅是会计上的账面“游戏”。2021 年,经营活动现金流量净额大幅增加,主要系公司实行新租赁准则后,主要租赁房产的租金支出由经营活动现金流出变更为筹资活动现金流出所致。

公司主营产品为中式快餐餐品,主要通过老娘舅门店销售,产品销售周转与回款周期较快。 2020 年受疫情影响,公司营业收入略有下降,但员工薪酬、租金等支出随门店的增加而增加,因此导致经营活动现金流净额减少。 2021 年,经营活动现金流量净额大幅增加,主要系公司实行新租赁准则后,主要租赁房产的租金支出由经营活动现金流出变更为筹资活动现金流出所致。

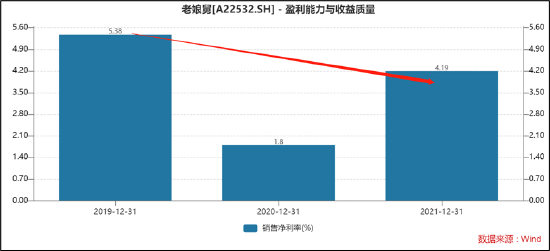

根据万联证券的研究报告显示,从平均净利率来看餐饮行业,平均净利率最高的细分市场是 火锅市场,为13.7%,西餐及休闲餐饮市场和快餐次之,平均净利率分别为11.13%和 11.12%,正餐和团餐市场的平均净利率较低,分别为6.2%和3.8%。而我们发现,报告期内作为快餐店的老娘舅的净利率水平低于快餐行业水平,2021年净利率仅为4.19%。

值得一提的是,餐饮行业团餐净利率最低,而老娘舅的外卖占比在不断变大,2021年其外卖收入占比为47.30%。这是否是其净利率水平进一步下降的原因呢?需要指出的是,外卖毛利率高于到店业务但是渠道费用则又吞噬一部分其利润。

报告期各期,公司外卖毛利率分别为 19.65%、 20.69%和 19.53%,外卖毛利率高于到店毛利率;而公司销售费用占营业收入的比例分别为 5.11%、 7.16%和 5.70%,主要为外卖平台服务费、促销推广费等造成。总之,老娘舅尽管收入规模在增长,但呈现出增收未增利特征,其盈利水平未恢复至疫情前。

自营店亏损占比为25% 门店可复制性存疑

截至2021年底,该公司共开设388家门店,其中直营门店364家,加盟门店24家。

根据招股书数据显示,剔除未产生营收的门店,自营店出现亏损的家数为93家,占自营店之比为26%。我们发现桌流转率2021年较2020年呈现下降的家数为101家,占自营店家数之比为28%。换言之,老娘舅的近三分之一的店面运营效率呈现下降趋势。(注:桌流转率=当期堂食订单数量/经营天数/标准桌数)

老娘舅成立于2000年5月,以经营标准化新中式连锁快餐为主营业务各门店主要位于以杭州、上海和南京为中心的长三角地区,目前还没走出长三角。而对比同行,老娘舅显然逊色不少。老娘舅、老乡鸡和乡村基三家企业三足鼎立,同为中式快餐的领军企业。截至2021年底,老娘舅的门店仅在长三角地区开设,数量为388家。而乡村基在2021年底时,已拥有1145家,杨国福和老乡鸡也分别达到了5783家和1073家。

对于餐饮行业,一旦不能突破区域可复制性,其成长的天花板就肉眼可见。对此,公司也在招股书提到,目前,公司距离实现发展战略尚存在一定距离,还需要资金、人力等各类资源的进一步投入,以支持公司的进一步对外扩展;同时,公司面向长三角以外地区经营拓展的能力,尚待进一步验证。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>