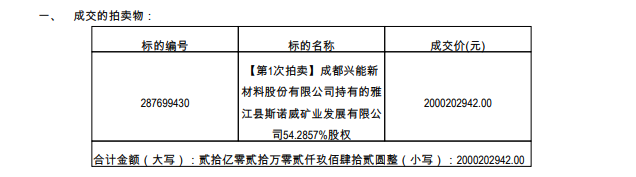

5月21日,成都兴能新材料股份有限公司持有的雅江县斯诺威矿业发展有限公司(以下简称斯诺威)54.29%股权,在京东破产拍卖平台落锤,最终成交价超20亿元,是起拍价335万元的597倍,创下业内罕见的拍卖纪录。

图片来源:拍卖平台文件截图

图片来源:拍卖平台文件截图然而此次竞拍最终还是“拍了个寂寞”,因为最终出现了悔拍。

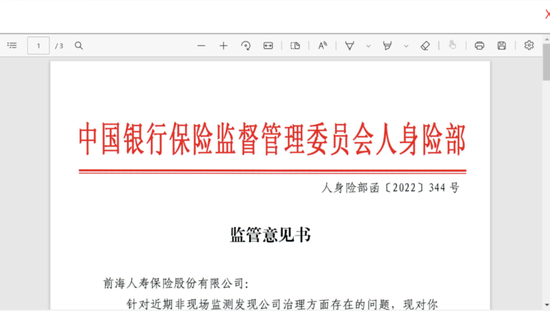

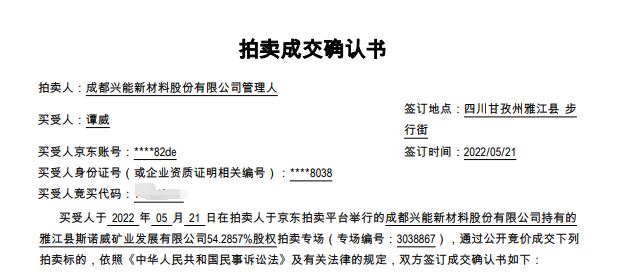

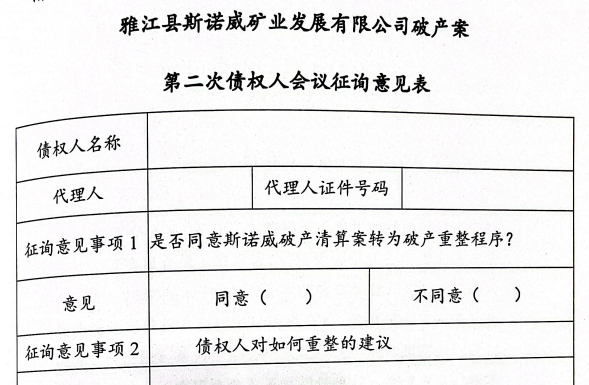

《每日经济新闻》记者从接近斯诺威人士处独家获悉,7月15日,斯诺威在眉山召开了破产案第二次债权人会议,债权人申请方和新的债权人会议主席均为协鑫能科(SZ002015,股价17.28元,市值280.5亿元)旗下公司。

此次会议,主要是征询债权人是否同意对斯诺威进行重整的意见。记者获悉,川能动力(SZ000155,股价23.71元,市值350亿元)子公司四川能投锂业前董事长邓自平,也代表协鑫能科方面出现在会议现场。但知情人士分析认为,在没有取得绝对控股权的前提下,协鑫能科单方面欲推进重整计划或是徒劳。

协鑫能科对斯诺威的热衷,来自换电业务对上游资源供应的需求。不过,第二次债权人会议并未透露斯诺威54.29%股权的下一次拍卖计划。

图片来源:记者获取的会议资料截图

图片来源:记者获取的会议资料截图20亿“豪拍”已遭悔拍

5月21日,斯诺威54.29%股权最终成交价超20亿元,是起拍价335万元的597倍,创下业内罕见的拍卖纪录。

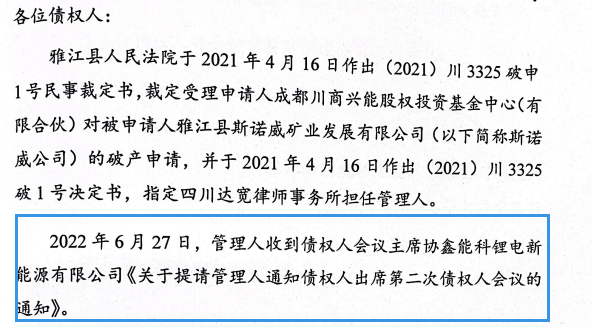

回顾斯诺威部分股权被拍卖后的进程,根据5月21日出具的拍卖成交确认书,买受人为谭威,标的物成交价达到20.002亿元。

图片来源:

图片来源:根据竞拍规则,中标意向投资人应在收到管理人签发的《意向投资人资格确认函》之日起5个工作日内,与管理人签订《投资框架协议》,中标意向投资人不同意按照相关主要内容签署《投资框架协议》或逾期未签订的,视为意向投资人放弃中标,其缴纳的履约保证金不予退还。而根据投资框架协议内容,中标人应在《投资框架协议》签订后10个工作日内与管理人、主要债权人共同确定投资方案,并在方案确定后10个工作日内向管理人提交详细方案报告(重整草案、和解草案或现状收购矿权计划)。

但在斯诺威完成竞拍之后,谭威迟迟没有后续动作,市场也一度怀疑其是否已悔拍。

《每日经济新闻》记者彼时曾进行多方确认,发现该事项极大概率是出现了悔拍情形。在端午节前,就有斯诺威债权人听到悔拍传言。而直到6月1日,还有斯诺威部分债权人仍不清楚斯诺威股权被竞拍后的事宜。

从此次斯诺威第二次债权人会议的内容来看,谭威悔拍已成为事实。

在被竞拍前,斯诺威一直推进破产工作,雅江县人民法院和管理人、债权人积极推进公司朝和解方向发展。但因谭威悔拍,潜在和解投资人未能竞拍获得股权,从而导致和解无望。

上海新古律师事务所王怀涛律师向记者解释了和解的意思,“破产和解,是指在人民法院受理破产案件后,在破产程序终结前,债务人与债权人之间就延期偿还和减免债务问题达成协议,中止破产程序的一种方法。”

实际上,上述知情人士就曾考虑过谭威悔拍的可能性。“当时竞拍价格超过1亿元时,我就预估斯诺威股权可能会流拍。”

而这背后,涉及锂矿估值问题。接近斯诺威股权竞拍方人士曾在竞拍后向记者感叹:“市场预期远不是如此‘虚胖’。”

“20亿元的拍卖,还要承担债务,仅是探矿权,不敢说对还是不对,只能说远远超出想象。可能为了锂矿有一点不顾一切的感觉,但我希望它(对行业)是好的事情。”天齐锂业年度股东大会上,董事长蒋卫平曾向记者表示。

毕竟以20亿元的成交价以及对应股权下高达8.5亿元的债务计算,中标公司要为此付出近28.5亿元的成本。

债权人会议主要议程是斯诺威重整事项

从5月16日上午10时开拍,到5月21日落锤,斯诺威矿业股权经历了3448次出价、3418次延迟、近百万人围观,报名竞拍的人数也从最初的11人增长至21人。热度过后却遭到悔拍,自然出乎人们意料。

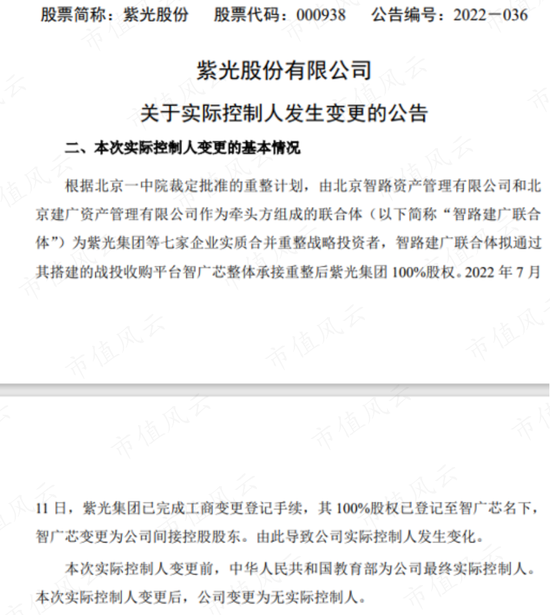

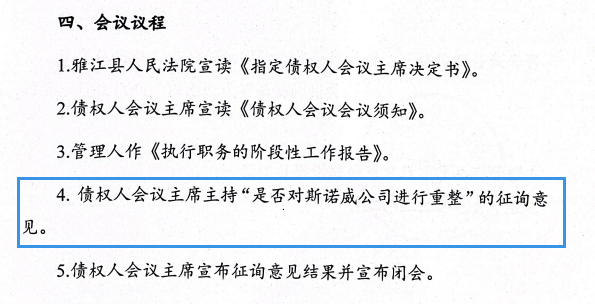

结合斯诺威第二次债权人会议审议内容和相关知情人士透露的信息,出现悔拍后,协鑫能科全资子公司协鑫能科锂电新能源有限公司(以下简称协鑫锂电新能源)更加积极推动斯诺威的重整事项。

首先,此次会议由多位债权人共同提议,其债权额超过债权总额的四分之一。债权人会议主席主持“是否对斯诺威公司进行重整”的征询意见,是本次会议议程内容之一。

图片来源:记者获取的会议资料截图

图片来源:记者获取的会议资料截图5月19日凌晨,《每日经济新闻》记者曾独家获悉,协鑫能科已完成对斯诺威99%债权及43%股权的收购。

彼时根据斯诺威的股权结构,第一大股东是持股57.1%的成都兴能新材料股份有限公司,其所持股份也就是被拍卖的股份。根据工商资料,第二大股东成都川商兴能股权投资基金中心(有限合伙)和第三大股东周大为合计持股42.9%。这意味着,协鑫能科收购了成都川商兴能股权投资基金中心(有限合伙)和周大为的股份,成为斯诺威的第二大股东。

而在6月21日,成都川商兴能股权投资基金中心(有限合伙)不再担任债权人会议主席,指定协鑫锂电新能源担任。

根据征询意见报告,一方面是征询债权人是否同意对斯诺威进行破产重整,另一方面是债权人对如何重整的建议。

图片来源:记者获取的会议资料截图

图片来源:记者获取的会议资料截图“我们不表态,就是希望尽快还钱。”一位参会债权人通过微信向《每日经济新闻》记者表示,协鑫锂电新能源并没有在会上拿出具体的重整方案。

王怀涛律师向记者分析称,一般企业破产重整有三种情形,一是原有股权不变,债务人继续经营;二是债转股,调整债务人股权结构,以实现债务人减债偿还的目的;第三是引进战略投资人。

实际上,斯诺威重整工作的相关事宜可能还会经历一个较长的流程。

根据接下来的计划安排,协鑫锂电新能源还涉及协助法院组织相关主体召开对斯诺威重整拯救价值和可能性判断的听证会,或者向相关主体征询意见。后续还有斯诺威第三次债权人会议,审议债权转让情况等。

协鑫能科子公司“化整为零”拿下债权

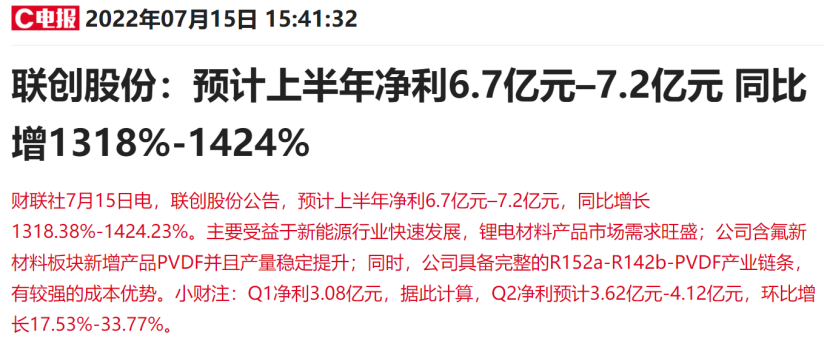

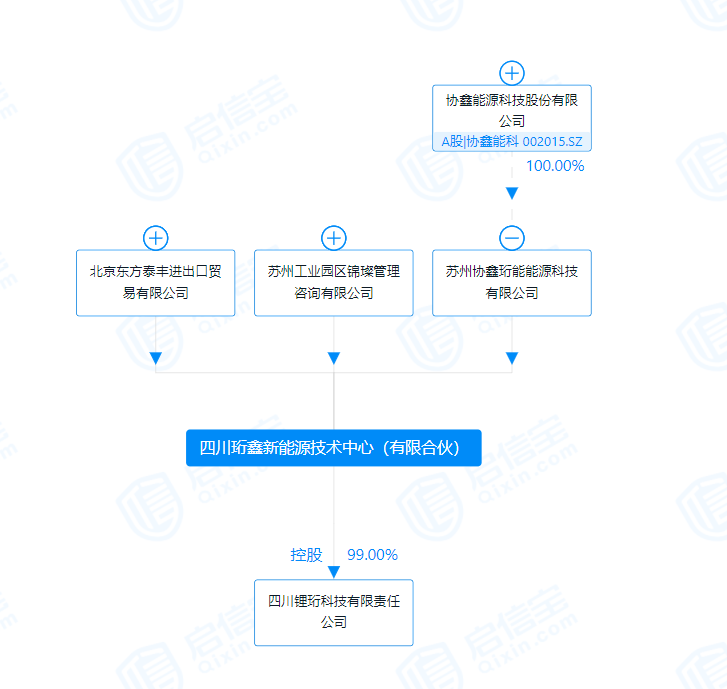

不过,协鑫能科受让斯诺威债权的主体并非仅协鑫锂电新能源,还包括四川珩鑫新能源技术中心(有限合伙)。

早在5月18日,即斯诺威尚在拍卖之时,四川珩鑫新能源技术中心(有限合伙)就已是斯诺威的债权人。因为在当日,四川珩鑫新能源技术中心(有限合伙)就以债权人的身份,向雅江县人民法院提出了斯诺威重整的申请。而在被宣告破产之前,债权人有权申请从破产清算程序到重整程序。

根据工商资料,四川珩鑫新能源技术中心(有限合伙)的第一大股东是苏州协鑫珩能能源科技有限公司,后者持股比例为49.9%。苏州协鑫珩能能源科技有限公司则是协鑫能科的全资子公司。

图片来源:启信宝截图

图片来源:启信宝截图协鑫能科受让斯诺威债权,是通过债权直接受让和临时表决权受让两种方式。

截至6月30日,斯诺威共有12笔债权转让申请,共计接近10亿元。截至7月7日,斯诺威又有两笔临时表决权的债权转让,合计金额5.6亿元。其中受让方分别是四川锂珩科技有限责任公司、江苏鑫源供应链管理有限公司。四川珩鑫新能源技术中心(有限合伙)则持有四川锂珩科技有限责任公司99%股权,江苏鑫源供应链管理有限公司则是协鑫能科全资孙公司。

“现场有23个债权人,其中19个来自协鑫,最后通过重整。”一位知情人士表示,尽管协鑫能科方面没有拿出具体重整方案,多数债权人同意,但仍有少数债权人既不同意也不反对。少数债权人当中便有斯诺威的职工债权,有债权人现场提出,“希望优先解决职工债权。”

该知情人士分析认为,估计法院方面很快会批复同意重整,而一旦同意,协鑫能科方面要在六个月以内拿出重整方案。

然而,目前的关键问题并非债权人是否能通过斯诺威的重整方案,而是斯诺威那被悔拍的价值“20亿元”的54.29%股权。在上述知情人士看来,谁拿到斯诺威这54.29%股权,谁才能成为公司真正的实际控制人。不过,他并不知晓接下来的拍卖时间,其预计仍然会走公开拍卖途径。

据记者了解,协鑫能科方面参加第二次债权人会议的是邓自平。邓自平是四川锂珩科技有限责任公司总经理,协鑫能科锂电新能源有限公司经理,协鑫能科锂电新能源有限公司子公司四川协鑫锂能新材料有限公司总经理。

锂业行业对邓自平的名字并不陌生,2021年1月28日之前,邓自平曾是四川能投锂业的法定代表人和董事长。四川能投锂业两大股东分别是川能动力和雅化集团,旗下核心矿产资源就是李家沟锂矿。换句话说,邓自平曾是推动李家沟锂矿开采的核心人员。邓自平离开四川能投锂业之后,川能动力董事蒋建文成为公司的法定代表人和董事长。

邓自平和斯诺威的关联,最早是因为川能鼎盛锂业,他曾是川能鼎盛锂业的董事长。川能鼎盛锂业的第二大股东是成都兴能新材料股份有限公司,即斯诺威的第一大股东,而川能鼎盛锂业的第四大股东则是斯诺威。所以,在锂矿和锂盐的中上游领域,邓自平本人具有丰富的经验。这或许是协鑫能科方面看重他的一大要点。

种种迹象表明,协鑫能科有着掌握上游锂矿资源的决心。2021年9月27日,协鑫能科公告称,公司控股子公司苏州协鑫珩能能源科技有限公司与四川鑫辰大海企业管理中心(有限合伙)、北京东方泰丰进出口贸易有限公司于9月23日签署《合伙协议》,共同设立四川珩鑫新能源技术中心(有限合伙)。对于本次参与设立合伙企业,协鑫能科表示是介入电池材料、锂矿等新能源上游材料端的重要举措。值得一提的是,鑫辰大海的LP(有限合伙人)穿透后为新希望集团,而成都川商兴能股权投资基金中心(有限合伙)就有新希望集团的身影。

今年4月12日,协鑫能科锂电新能源有限公司成立。该企业由协鑫能科100%控股,主要经营电池制造、新材料技术推广服务、矿产资源储量估算等业务。

然而,协鑫能科掌控上游资源的意图并非为了造车,而是瞄准新能源车的补能环节。根据公司2021年年报,为电动汽车提供换电服务是协鑫能科主要业务之一。根据年报内容,公司已建成乘用车换电站9座,商用车换电站4座。

目前,协鑫能科的市值280.5亿元。从股价看,争夺斯诺威并未对其股价带来明显异动。

对于斯诺威企业接下来的动向,《每日经济新闻》记者将持续关注。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>