犹记得2020年上半年,科技股还是当时市场上最靓的仔。在一浪盖过一浪的持续新高中,投资者群情激昂,摩拳擦掌,不少人在心里默默盘算着,后续还有多少“子弹”将打向科技股,大有挽起袖子大干一场的气势。殊不知,这场盛宴正缓缓落下帷幕。

此后两年,科技股进入了漫长的调整。尤其是今年以来,无论是A股还是美股,科技板块表现都十分羸弱。Wind数据显示,截至北京时间7月13日,中证TMT指数年内跌幅近28%,与纳斯达克指数跌幅相当;从2020年7月14日高点至今,2年时间中证TMT指数跌幅达38.80%。

在以个人投资者为主导的国内资本市场,有一个颠扑不破的铁律:如果指数跌入了熊市,那么一些成分股,股价可能早已经腰斩。深陷泥淖的科技股,自然很难获得投资者的芳心。其境况就好比一些过气的明星,曾经有过高光时刻,但早已风光不再,想放下身段好好过日子但又不甘于平凡,想重回大众视野无奈条件又不允许。

当然,事情没有绝对,资本市场也从来不缺少神话。“姐姐们”可以重回舞台,科技股也终将从噩梦中醒来。

01

噩梦根源:高估值、加息和疫情

一个行业或者一家公司的波动,要么是行业基本面发生了变化,要么是宏观大环境的改变,又或者两者兼有。国内科技股持续低迷,其实就是行业盈利预期和宏观环境恶化共同作用的结果。

回到2020年上半年,摆在科技股面前的最大难题就是估值较高,短期涨幅较大。

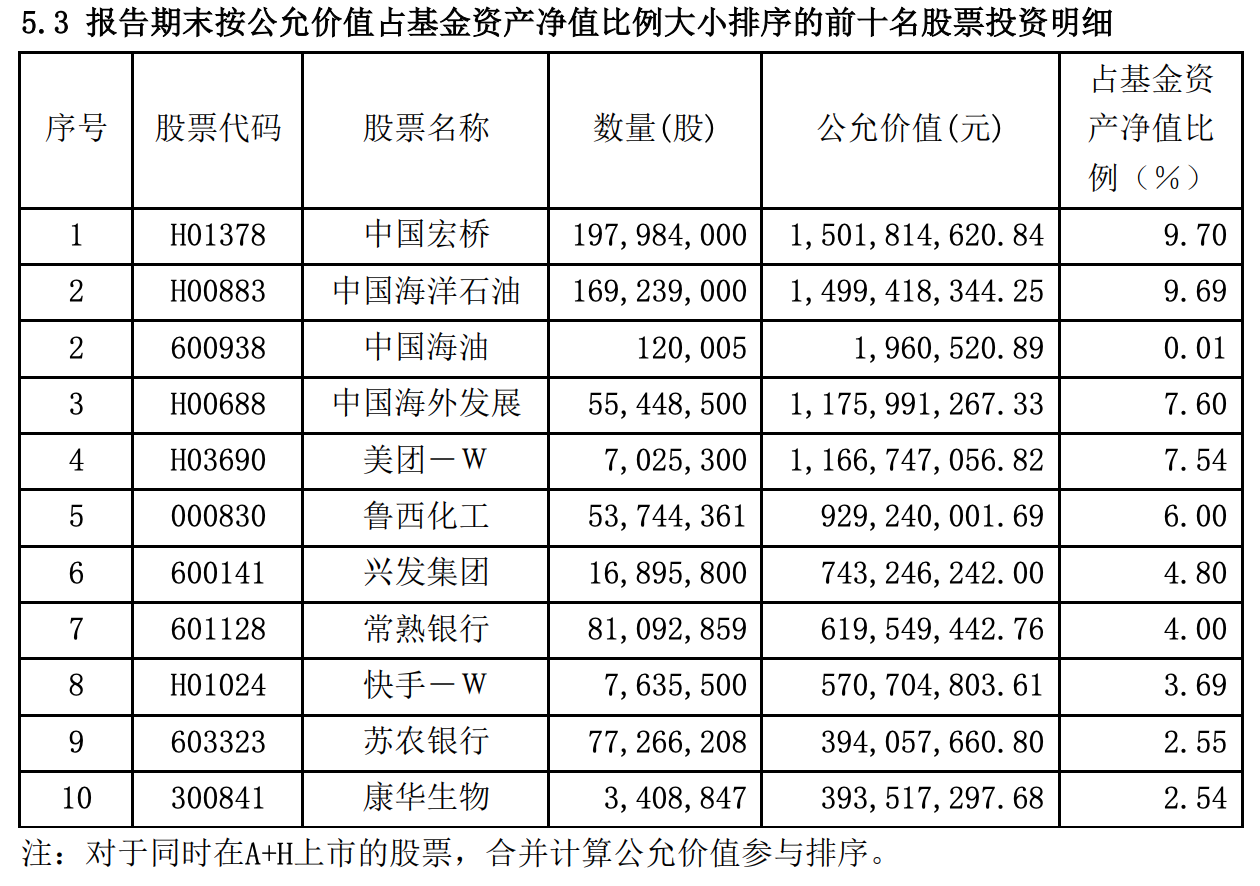

以中证TMT指数为例,Wind数据显示,2020年7月初该指数的动态市盈率超过57倍,对应的PE分位点接近94%。这意味着当时的估值比历史上94%的时间是要高的,行业个股普遍处于高估状态。

而从涨幅来看,在2018年底市场见底之后的1年多里,科技股表现不俗。Wind数据显示,2018年10月19日至2020年7月14日,中证TMT指数阶段底与顶之间,累计涨幅超过1.2倍。在2019年、2020年连续2年的基金大年中,资金在科技股上积累了大量的获利盘。

某种程度上讲,高估值、涨幅大,并不能构成股价下跌的理由。即使估值高企,但盈利能力若能持续,行业维持高成长,长期来看是可以消化估值压力的。不过,当时市场预期科技股的盈利将出现下滑,一些公司业绩低于预期也动摇了资金持股信心。

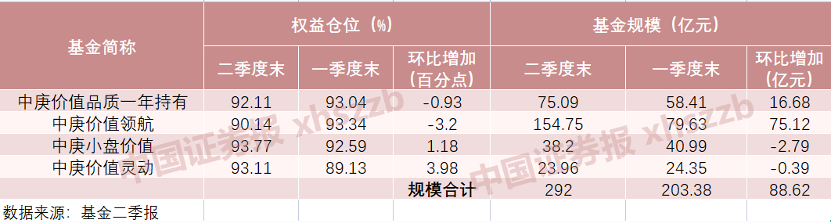

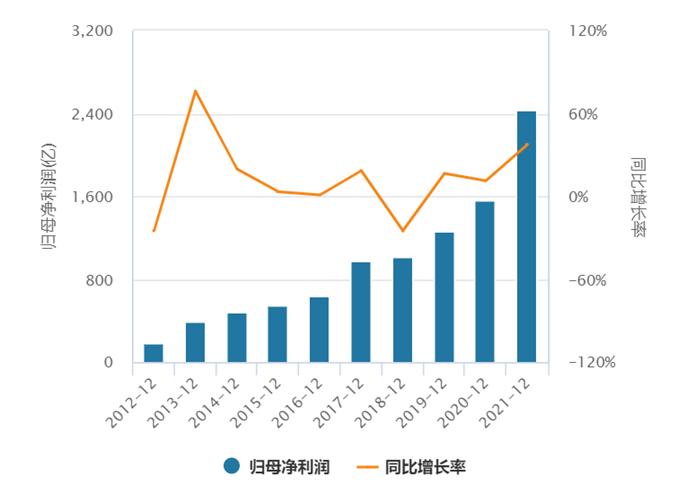

图:中证TMT近10年归属母公司股东的净利润及增长率

数据来源:Wind,截至2021.12.31

数据来源:Wind,截至2021.12.31当行业板块估值高企、盈利预期下滑、加上资金获利丰厚,抱团阵容瓦解、资金借机出逃成为顺理成章的事情,调整或许只是时间问题。

实际上,复盘科技股走势会发现,由于率先进入调整,即使在2021年这样大分化的年份,科技股的整体表现相对而言仍比较坚挺。科技股跌幅最大、下跌速度最快的阶段,其实发生在今年。

毫无疑问,美联储加息是全球科技股下跌的重要催化剂。最近美元指数创出了近20年新高,欧元与美元汇率首次出现平价;美债收益率持续攀升,多期限美债收益率再现倒挂,流动性收紧和通胀预期带来避险情绪升温,导致科技股开启了新一轮的杀估值。而疫情加剧了国内市场对科技股盈利的悲观预期。身陷戴维斯双杀的科技股,遭遇投资者用脚投票。

科技股近两年的低迷,说到底还是资金的自然选择,周期使然而已。不过,没有只跌不涨的品种,在经历了巨幅回调之后,科技股是否已经跌出了价值?

02

积极信号:估值保护&需求提升

在财通资管科创一年定开基金经理包斅文看来,科技股最坏的阶段或许已经过去。对此,他给出了自己的理由:

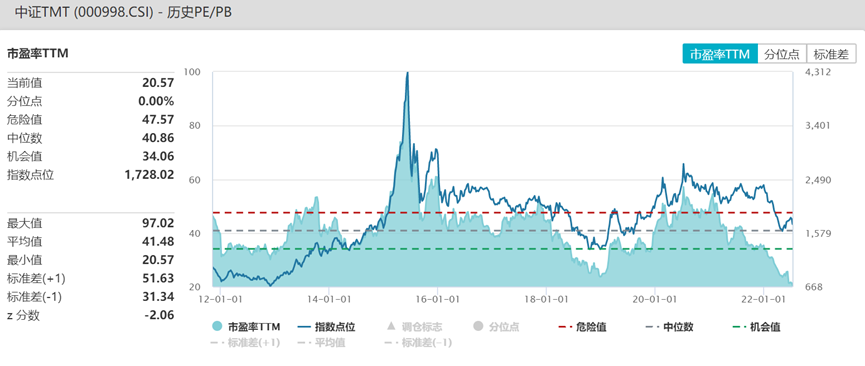

一方面,科技股整体估值已经进入较低的区域,具有了一定的安全边际。Wind数据显示,截至7月13日,中证TMT指数的动态市盈率为20.57倍,已经是该指数2012年上市以来的最小值,比2018年底的估值水平还要低,性价比慢慢显现。

数据来源:Wind,截至2022.7.13

数据来源:Wind,截至2022.7.13另一方面,产业链下游已经开始有新的需求释放,产业链相关公司的盈利有望好转。

过去,以智能手机为代表的消费电子领域,一直承载着科技赛道的主要需求。消费电子具有更新换代快、产品生命周期短的特点,每隔一段时间就会出现性能和功能的提升,再加上智能手机渗透率正处于快速提升中,旺盛的需求维持着行业的高景气度。但随着近几年智能手机的广泛普及,行业渗透率已经达到80%以上,需求后劲乏力,也给整个科技行业带来了压力。

包斅文认为需求端的新动能已经出现——站在当前时点,智能硬件创新周期即将开启,随着AR、VR设备逐渐多样,无论是新能源车还是穿戴类设备,对消费电子、相关核心半导体、传媒软件应用的拉动都是巨大的,预计需求或将出现爆发式增长,2013-2015年的TMT行业发展路径或许可以参考。

在他看来,当前行业处于较低的估值水平,新的需求开始释放,在经历多轮调整之后,对于科技股不应该悲观。结合历史经验来看,股票价格会先于行业景气度拐点出现爆发,从投资端来讲,目前其实可以更乐观。另外,从交易层面看,过去的长期低迷,已经让很多资金抛弃了科技股。作为逆向投资选手,在包斅文看来,当大多数人不看好的时候,反而应该多关注机会;相反,当市场对某些行业普遍预期很高,其实更应该关注风险。

目前来看,科技股尚处于左侧阶段,行业处于底部且盈利趋势向上,未来的空间很大。这非常符合包斅文的投资框架。

他擅长逆向投资,不太追逐趋势性机会,重仓股以左侧布局为主,强调预期差和认知偏差,更愿意在行业逐步出现拐点、但市场认知还不是很充分的时候布局。他属于成长风格,强调在中高景气度行业中精选高竞争壁垒的优质公司,从而获得行业与个股的双重alpha,是财通资管科技硬核实力派选手。

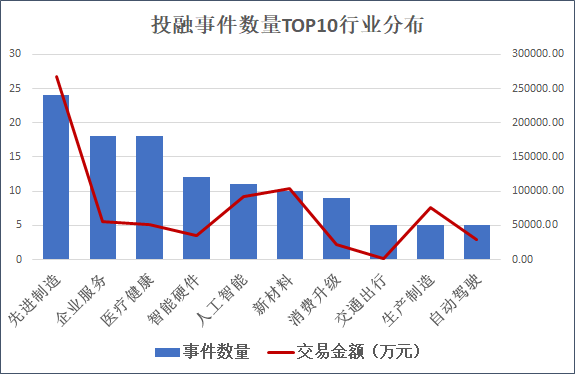

对于后市,包斅文重点关注四大细分板块机会:

AR/VR产业链

2020年-2021年持续大幅增长,2023年看国外科技龙头公司的产品周期,未来3年内AR产品对产业链的拉动效应明显。

智能制造

制造业步入复苏周期,机器视觉、无人化工厂都有望从5%不到的渗透率提升到30%,长期空间较为确定。

传媒影视

互联网反垄断告一段落,智能创新硬件必将带动一波传媒娱乐应用的创业浪潮,同时疫后经济复苏也催生一波对优质内容的爆发性需求。

智能化

一个想象空间无限的赛道,重点关注智能驾驶、智能座舱、汽车电子。

03

写在最后

左侧投资可谓是一把双刃剑。它的优势在于,基金经理可以用一个相对较低或合理的价格买入一家优质公司,但劣势也很明显,需要经历一个相对漫长的蛰伏和等待过程,行业或个股何时爆发不确定性太高,需要长期坚守。在看重相对收益排名的公募里,采用左侧投资的基金经理可能更多需要承受短期业绩不及预期的强大压力。对于投资者来讲,对于这类选手需要多一些耐心。

病来如山倒,病去如抽丝。下跌往往是快速的、痛苦的,上涨往往是缓慢的、曲折的。唯一能够带领投资者走出绝望迎来希望的,是对长期投资的信仰、对客观规律的坚持、对世界认知的不断提升,以及对未来一往无前的勇气。

投资是反人性的。对于左侧选手来说,现在最缺的是信任和时间。对于投资者而言,坚持才能胜利,请相信专业的力量。