话说投资和研究基金久了之后,就会发现一些有意思的现象:

比如牛市顶点(或者附近)出道的基金经理,因为出道即遭遇大熊市,哪怕是成长风格的,往往也会比较注重控制风险。

再比如基金的“规模魔咒”,一旦管理规模大了之后,哪怕是再厉害的基金经理,往往也很难保持当年的“意气风发”,即便依然有超额收益也会逐渐趋于平均。

第一个现象使得我一直比较偏好这一类“出道即熊市”的基金经理,第二个现象又使得我一直比较偏好规模较小或者至少规模适中的基金经理。

那么问题来了,市场上有没有满足上述两种现象的基金经理呢?

还真的有,这位基金经理我很久之前就介绍过,他就是来自大成基金的魏庆国。

接下去我分三个部分再来介绍一下这位基金经理。

一、代表产品业绩表现:年度业绩稳健优秀,长期超额收益明显

首先,我们来看个组合的收益情况。

因为2015年年代久远,我估计很多人都没啥感觉或印象,所以这里我用一种类似压力测试的方式来展示组合的历史业绩情况,简单来说就是计算组合自各种极端点位至今(截至2022/7/6)的收益率情况。

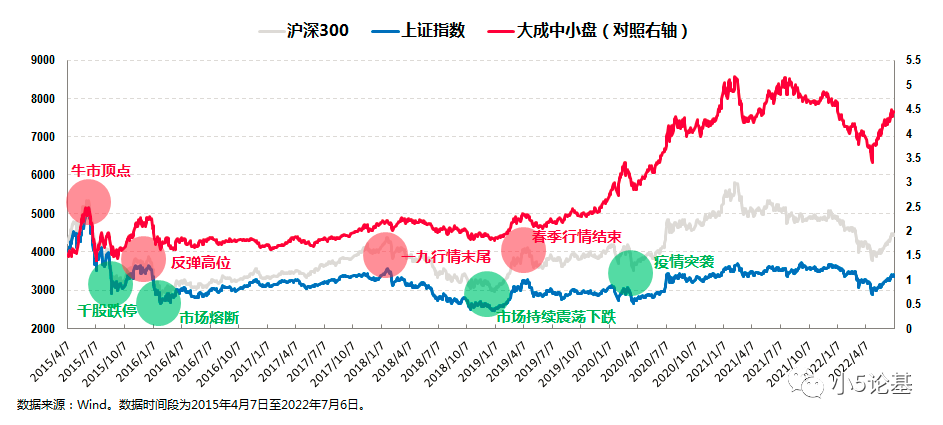

上图展示的是指数的各种极端点位,其中绿色点代表历史上的指数阶段低点,红色点代表历史上的指数阶段高点。

上面表格则是在各历史阶段低点或高点买入大成中小盘并持有至今(截至2022年7月6日,下同)的收益率情况。

我就不提在那些低位买入持有至今的收益率了,只看那些红色的历史高位买入持有至今的收益率,其中,哪怕是在2015年的牛市最顶点时候买入的,至今的收益率也有83.19%,折合年化收益率大概在8.93%。

请注意,这还是在当前大盘点位并不是很高,且全市场估值偏低时候的年化收益率情况,一旦市场转暖或者走强,上面的年化收益率必然会“好看”很多。

虽然历史数据不能代表未来,但是极端情况下的压力测试多少能提升并坚定一些我们的“不择时买入并持有”的信心,而这正是基金能够投资成功的关键因素之一。

其次,我们再来看个组合和市场(以沪深300指数为例)的简单比较:

从上图中我们可以直观地看出:

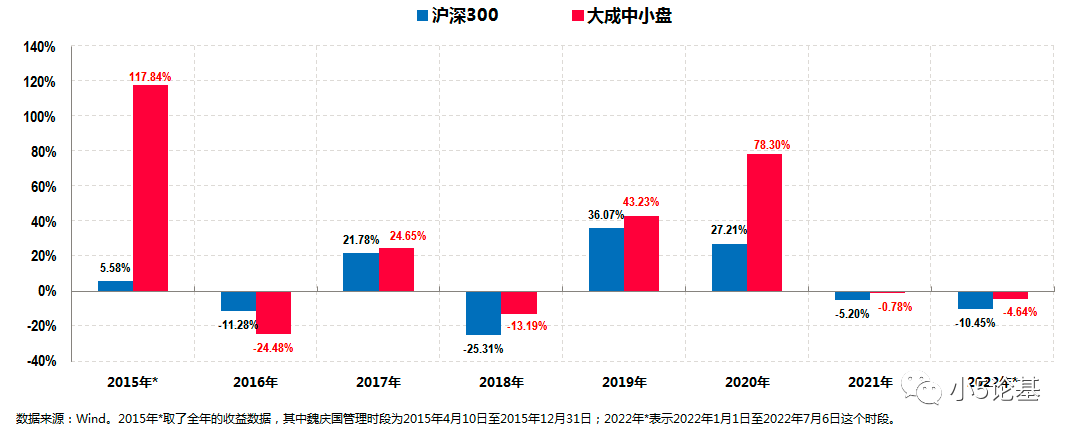

组合在2015年也就是魏庆国刚接手管理的时段就取得了极其优异的业绩,虽然接手不久就马上遭遇了大牛市之后的大熊市,但组合硬是在2015年下半年保住了绝大部分上半年的涨幅,并最终以117.84%的年度涨幅排名2015年偏股主动基的第9名。

就投资而言,出道即巅峰往往算不上是好事情,2016年组合就接连受挫,也使得魏庆国在其整个投资生涯中唯一一年跑输了沪深300指数。

痛定思痛之下,魏庆国通过深刻反思自己的投资框架,最终确定以深度基本面研究为基础,减少交易和博弈,集中持仓,通过个股的风险收益比控制组合的整体风险收益比。

接下去便是收获的五年,2017年至今,组合不仅连续在2017年至2021年这五个完整年度都跑赢了沪深300指数,特别是其中全年几乎都在下跌的2018年,以中小盘投资为主的组合年度收益跑赢沪深300指数12个点以上,表现极为扛跌。

而在极难跑赢沪深300指数的2022年至今(截至2022年7月6日,下同),组合依然以接近6个点的优势暂时领先沪深300指数,其投资框架可以说经受住了时间的考验。

这种分时段的对比也充分显示了组合在不同的市场风格下,都能保持一个不错的状态,熊市较为扛跌,牛市则攻击力十足,长期下来就累积出来一个显著的超额收益。

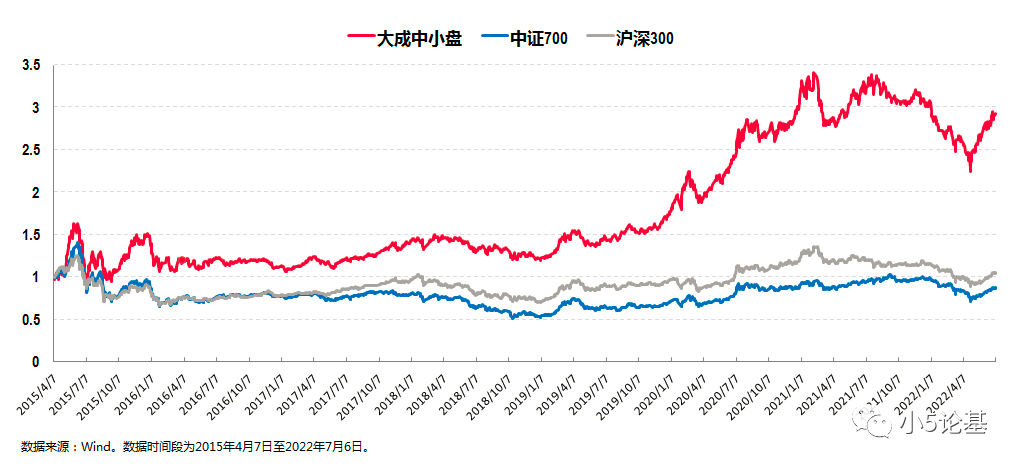

当然,拿大成中小盘和沪深300比较其实并不算太合适,这是因为大成中小盘的业绩比较基准主要是偏中小盘的中证700指数(具体为“中证700指数收益率*60%+恒生指数收益率*20%+中证综合债券指数收益率*20%”),不过这部分我就不展开细说了,直接看个图即可:

总而言之,不管是相对偏大盘的沪深300,还是偏中小盘的中证700(抑或中证500),大成中小盘中长期超额收益都极为显著。

总而言之,不管是相对偏大盘的沪深300,还是偏中小盘的中证700(抑或中证500),大成中小盘中长期超额收益都极为显著。

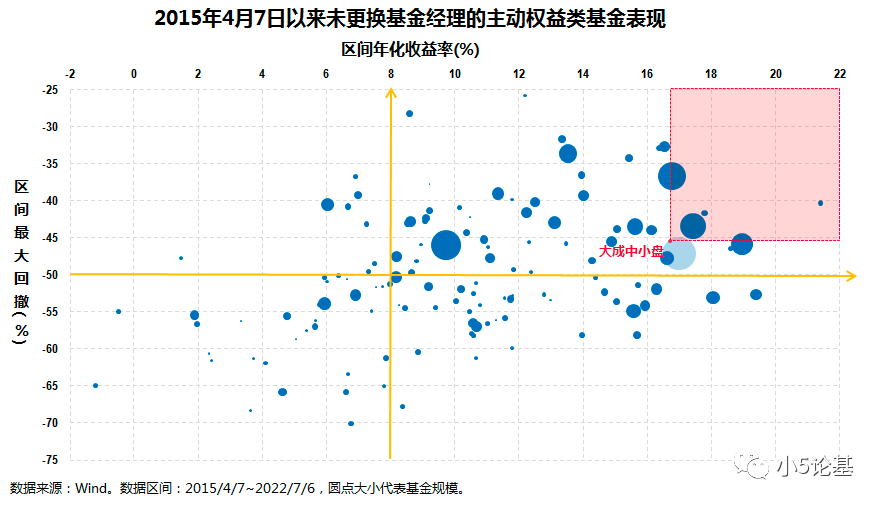

从上图中可以看出,在2015年4月7日至今超过7年的历史数据时段内,虽然大成中小盘的区间年化收益率不是最高的,区间最大回撤也不是最小的,但是两者结合起来不仅妥妥位于最佳的第一象限,而且全市场仅有3只基金能“出其右上”者,与其重合的那个透明大圆点更是全市场名头最大的几只主动基之一。

众所周知,A股市场风格切换较快且变化较大,基金经理要适应市场并连续保持年度业绩优秀难度较大,而大成中小盘能持续五年(2017-2021)跑赢沪深300指数和排名偏股混合基金前50%,充分展现了魏庆国适应不同市场风格的较强投资管理能力。

二、简单有效的投资策略:牛市最锋利之矛是如何炼成的

在正式开始这部分之前,我们先来简单回顾下魏庆国的投资理念和投资风格。

从投资理念上来看,魏庆国自始至终相信价值投资,相信股票背后是企业,相信成长股投资不是价值投资的对立面,炒作才是,并将这一理念模板化、工具化,在日常工作中严格执行。从投资风格上来看,他确实是一位热爱成长股投资的基金经理,但是他又不仅仅限于成长股投资,这是因为他五年的行业研究经验使得他的能力圈全面覆盖了周期、消费和科技等领域,并且在每一个行业都抽象出了自己独特的选股模型,其中,他在科技行业和消费类行业挖掘成长股的能力非常突出。从选股标准的角度,他认为“好行业+好公司+好价格”是一个不可能三角,选股就是在这三者之间权衡;定量选股指标方面,他比较重视收入现金比和ROE。风险控制上,他以优质公司的深度基本面研究为基础,判断企业的长期价值,组合投资,通过个股的风险收益比控制组合整体的风险收益比。

接下来我们就以大成中小盘为例来具体看下魏庆国是怎么做投资的。

大成中小盘是一只混合型基金,基金合同规定其股票仓位比例为60%-95%。

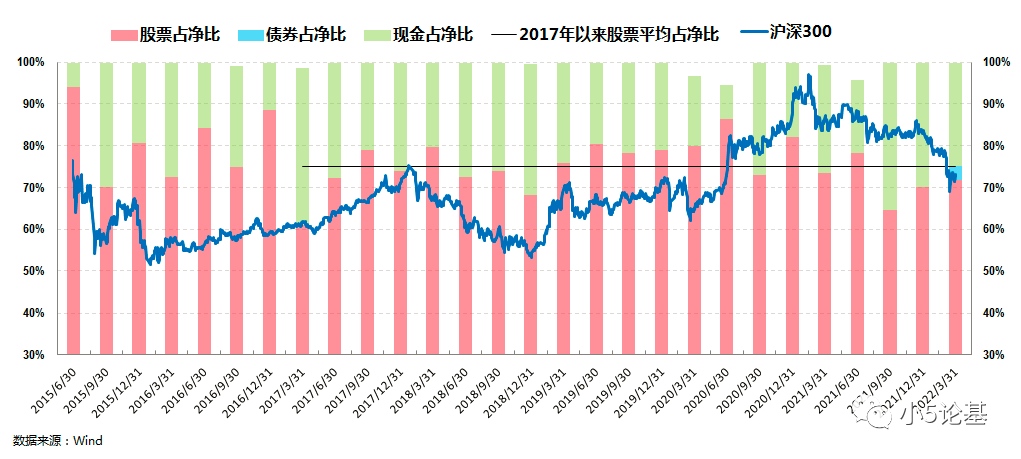

在实际的投资中,我们可以看到,组合在2017年以前的择时操作较多,仓位变动幅度也较大(最大仓位差超过30%);而2017年以来则基本保持了75%左右的仓位中枢,且仓位变动幅度较小(基本控制在正负5%),仓位选择开始变得较为稳健。

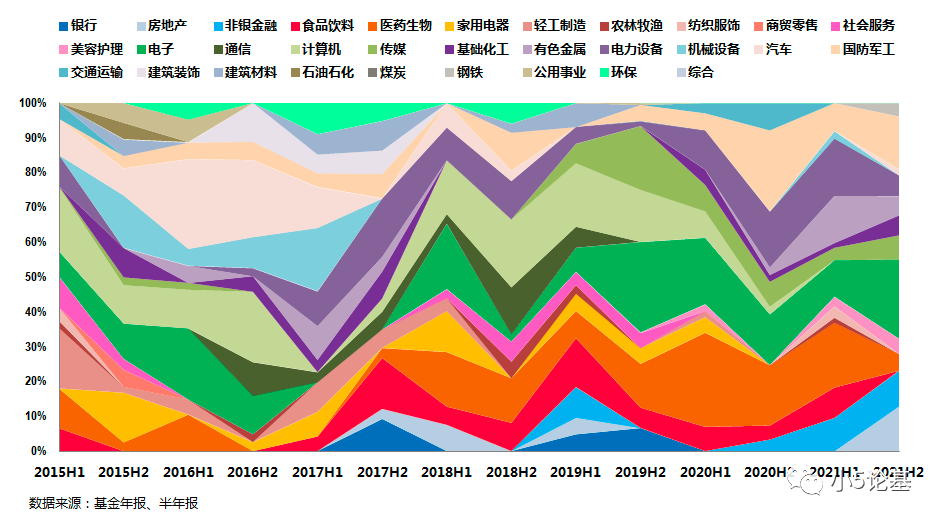

从行业配置来看,首先组合的行业集中度较为适中,单一行业配置比例不超过25%;其次组合在行业配置上又较为分散,除了个别诸如煤炭等行业,组合对其他行业均有配置。

在行业分散均衡的基础上,基于基金经理早年的研究经验,组合相对偏好大消费和大科技两个领域,具体而言,组合在汽车、电子、计算机、机械、医药等行业上的配置比例相对较高,近两年则提升了对新能源和国防军工的配置比例。

值得一提的是,组合的行业配置更多是基金经理在投资中基于选股自然形成,这也充分体现了基金经理自下而上选股的特点。

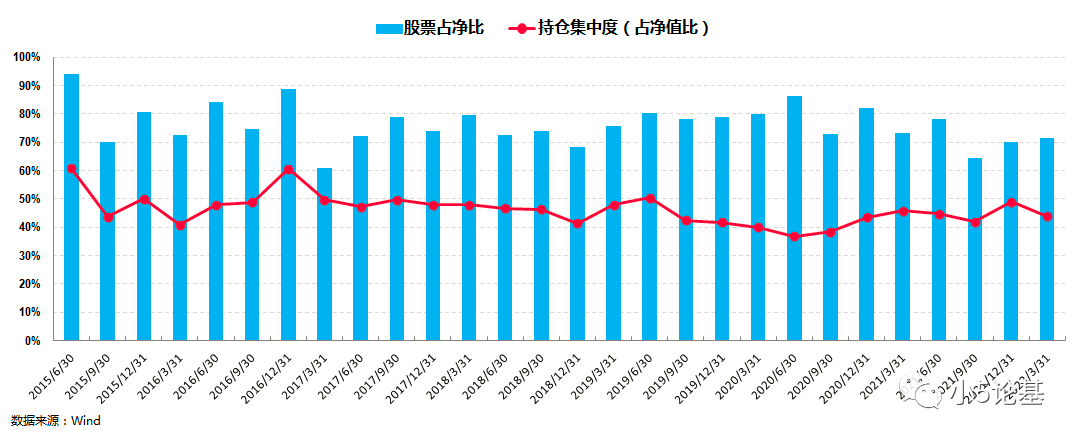

在行业分散均衡配置的基础上,组合在个股层面的持仓集中度同样较为适中。

前十重仓股占比基本都保持在45%左右,并且相对保持稳定。比如最新一期的2022年一季报显示其持股集中度为44.06%。

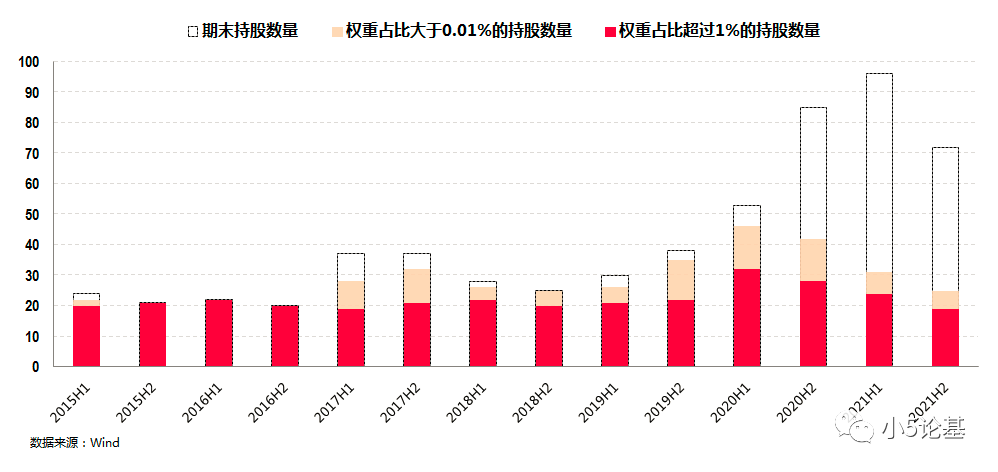

而从持股数量来看,虽然表面看上去组合近两年来的持股数量有所增加,但其核心持股(权重占比超过1%,下同)则是比较稳定的,长期都维持在20只左右。

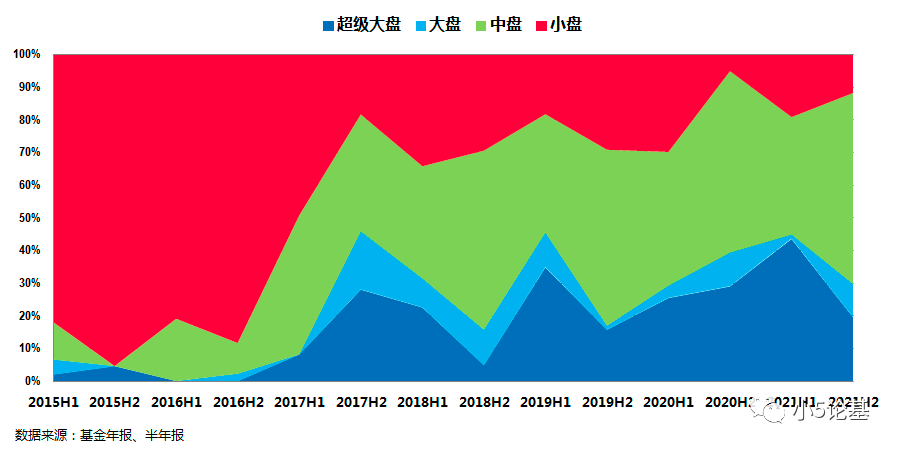

从个股市值规模分布来看,组合相对偏重中小市值个股的投资,但同时也适应市场行情有所调整,从最早期的以小盘股为主,逐渐过渡到以大盘股特别是中盘股为主。从投资操作的角度来看,组合在个股调整上是较为灵活的:在基本面研究基础上,可能会从市场认可度较低的个股切换到市场认可度更高、率先启动的个股;而当个股短期涨幅较大,风险收益比降低,也会适当降低权重,增配风险收益比更高的个股。

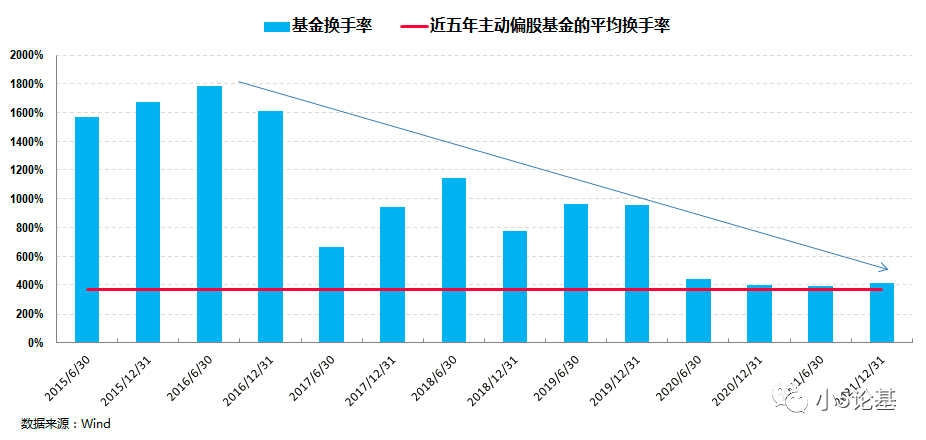

这也使得组合的换手率会略高于市场平均:

不过我估计大家也能看出来,组合的换手率有明显的逐年下降的趋势,并且在近两年相对趋于稳定。

三、投资定位:机构青睐,也适合个人投资者

魏庆国这种能涨扛跌且每年都有超额收益的投资风格还是较受机构投资者欢迎和喜爱的。

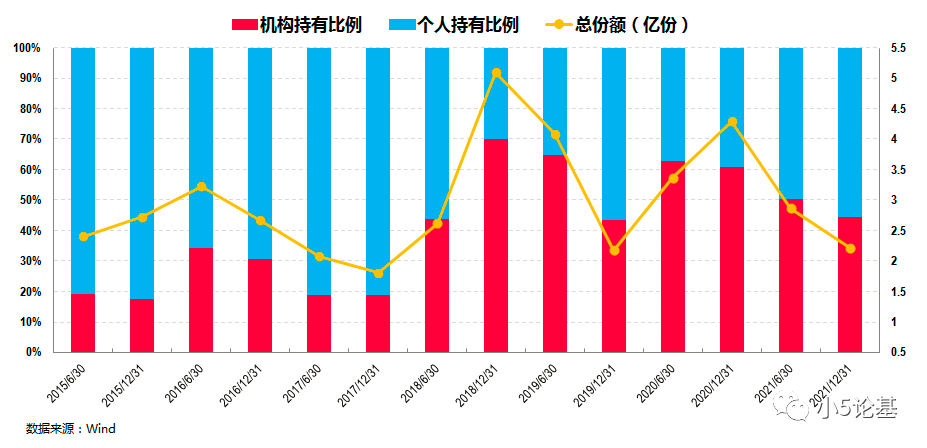

上图是大成中小盘的投资人结构图。

从图中可以看出,虽然大成中小盘的规模不大,但是机构持有部分长期都保持着不低的比例,特别是2018年以来,机构持有比例全部都保持在4成以上。最近一期的2021年年报显示,机构持有份额占比为44.41%。由此可见机构对他还是较为认可的。

不仅如此,我认为魏庆国的基金也较为适合个人投资者持有,请看图:

从上图中我们可以看到,虽然魏庆国管理的产品很少出现在排名最靠前的100%分位,但是最差的情况(特别是2017年投资框架完善之后)也极少出现在排名最靠后的20%,回撤控制得较好,整体投资体验会比较好。

再加上管理规模也并不算大,其管理产品就较为适合作为主动基组合的成分基金(具体可作为偏中小盘的部分)长期配置持有。

尾声结束本文之前,简单介绍一下魏庆国目前正在发行的新基金——大成优质精选(A类014311)。

这只基金将继续秉承他深耕基本面、投资大趋势、聚焦成长先锋的投资理念,继续重点挖掘大科技、大消费和周期品的投资机会。基金的业绩比较基准为“沪深300指数收益率*70%+中债综合债券指数收益率*20%+恒生指数收益率*10% ”。

讲到这里,我觉得今天的文章就差不多可以结束了。