动画片《哆啦A梦》里面有个角色叫胖虎,他总是仗着身强体壮欺负其他同学,经常干坏事,以至于很多人都讨厌胖虎。然而,当“小恶霸”胖虎偶然做了一件好事,大家就会倾向于认为胖虎并不是那么十恶不赦。反过来,有的人做了一辈子好人好事,最后只要做一件坏事,可能会被大家认为之前的好人好事都是伪装的,一不小心就“晚节不保”。

尽管听上去挺不公平,但这种现象在生活中普遍存在,即人们对于最近发生的事情的印象往往是最清晰、最深刻的。1957年,心理学家卢琴斯(A.S Luchins)就通过实验发现了这个现象,把它称作近因效应(Recency Effect)。从心理学的角度来说,近因效应产生的原因不难理解,人们对不同时间发生的事情的记忆程度是有差异的,时间久远的可能会慢慢淡忘,而越是最近发生的就越是印象深刻。

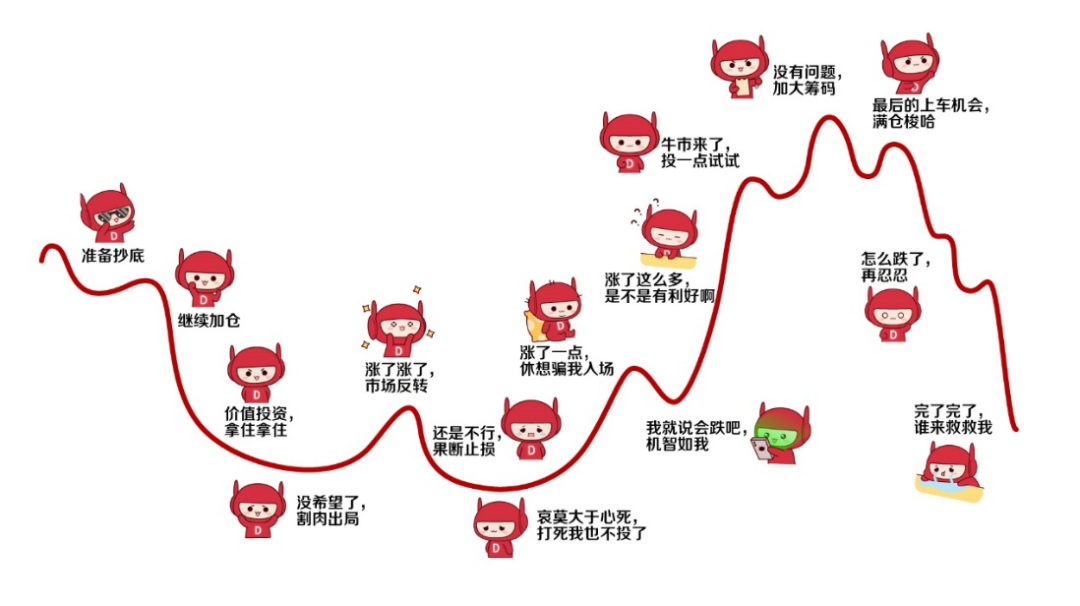

在资本市场中,近因效应对投资者产生了非常重要的影响,使得人们无意识地放大短期市场的重要性,进而助长了心态上的贪婪与恐惧、投资行为上的追涨杀跌,使得对市场的认知出现偏差。

市场常常不像乐观时候预期得那么好,也不像悲观时候想象得那么差,它按照自己的节奏在向前演进。近因效应造成了一团团“浮云”,遮住了我们的“望眼”。为了跳出这个视野桎梏,投资中我们需要做到以下两点。

设置合理的投资收益目标

20世纪末期,美国科技股泡沫持续扩大,标普500、纳斯达克指数和道琼斯指数等主流美股指数均大幅上涨,互联网和科技股的估值达到历史最高水平,投资者沉浸在浓厚的乐观情绪中。

研究人员(Dreman et al, 2001)在1998年调查了投资者对于美股未来十年的期望收益率,统计发现超过半数的投资者认为年化回报在14%以上,17.4%的投资者预期在20%以上,更有4%的人认为年化能超过50%,已经完全脱离了资本资产所能带来的长期回报率。研究人员认为,人们总是倾向于用市场最近的表现来预测未来收益,而不是用更长期的历史表现。

如果近期市场是大幅上涨的,近因效应会造成投资者情绪亢奋,可能会助长很多不理性的投资行为。如果投资者常常抱着高收益预期去追逐短期过热的资产,最后结果往往是高位接盘,受伤也是在所难免。

从长远的视角来看,市场的长期表现才是投资收益的决定性因素。美股如此,A股也不例外。根据Wind数据,从2004年底(沪深300基日)至2021年底,沪深300指数这17年来,实现累计收益394%,年化收益率约10%。期待投资目标能超过市场收益太多,显然是不合理的。

想要克服近因效应,需要“温故而知新”,经常回溯、研究市场的长期历史表现,设置合理的投资预期,同时不要将短期的上涨线性外推,别忘了树不可能长到天上。

克服近因效应的影响

价格长期围绕价值中枢上下波动。长期来看,市场涨多了会回调,回调到一定程度也会出现均值回归,偏离价值中枢越多,回归均值的概率就会越高。然而,近因效应会让人无意识地放大短期的困难,甚至在市场底部的时候选择离场。

相信大家都做过风险偏好调查问卷,有些人可能随便选了一个自认为可以承受的亏损比例,或者认为大比例回调基本碰不到。但是波动与回撤是资本市场的常态,亏损和回撤不仅仅存在历史K线图里面,也是未来非常可能发生的事情。投出去的都是自己的真金白银,在面临较大幅度回撤的时候,真的还能抱有坚定的信心吗?

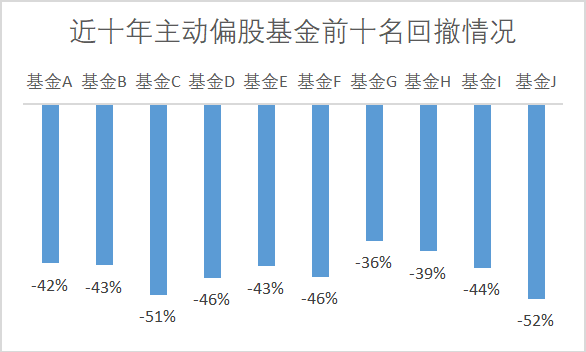

根据Wind数据,在2011年底至2021年底这十年间,累计收益率排名前十名的主动偏股基金(普通股票基金和偏股混合基金),其平均回撤高达44%,其中两只最大回撤超过50%,而最小的回撤也有36%。

也就是说,长期表现优秀的基金,往往也有很高的概率会遭遇较大回撤。可见投资中没有所谓的“YYDS”,只有穿越牛熊后的熠熠生辉。扪心自问,在巨大的回撤压力下,近因效应加剧了恐慌,在那个时候还能拿得住手中的优质资产吗?

所以在投资之前,投资者需要认真评估自己的风险偏好和风险承受能力,为可能发生的较大幅度回撤做好充分的准备,并通过资产配置分散投资风险。不因某只基金的短期业绩较佳而蜂拥买入,也不因短期的回调而仓促离场。

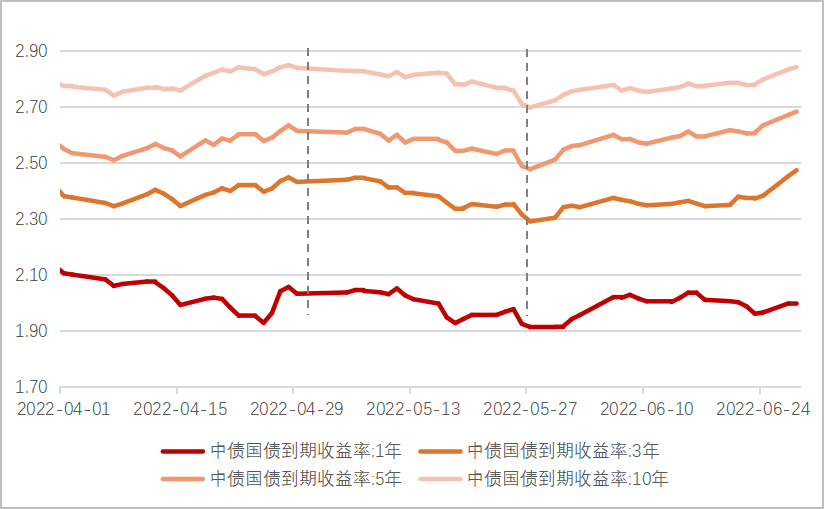

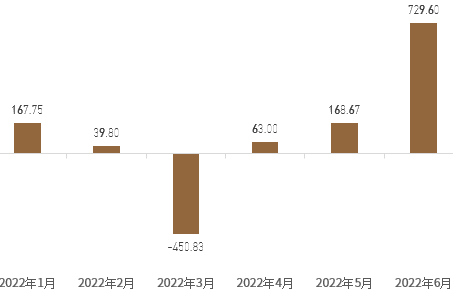

在内外部多方面因素的影响下,开年以来A股经历了4个月的下跌,各大指数出现较大幅度回调,在近因效应作用下,很多投资者产生了过度悲观的情绪。而5月份以来A股的积极反弹,又让部分投资者嗅到了“牛市的味道”。

我们认为,短期的市场表现难以预测,但是在更长的维度来看,决定市场发展方向的还是经济基本面和上市公司质量。随着一揽子稳经济政策举措加快落地见效,市场主体将重振信心,中国经济和上市公司将积蓄发展动能,朝着更远大的前景前行,资本市场基本面将长期向好。

无论是做事还是投资,保持理性很多时候都非常重要,着重把握长期的规律性,无需过度纠结于眼下发生的事情。建议投资者可以将眼光放长远,多保持一份理性,坚持自己的投资节奏不紊乱,期望能收获更好的投资业绩。

参考文献:[1]Dreman, David, Johnson, et al. A Report on the March 2001 Investor Sentiment Survey.[J]. Journal of Psychology & Financial Markets, 2001.

本文所刊载内容仅供参考,不应赖以作为预测、研究、宣传材料或投资建议。本文所采用的第三方数据、信息、资料等内容来自本公众号认为可靠的来源,但本公众号并不保证和承诺这些数据、信息、资料等内容的原创性、真实性、准确性、时效性和完整性,亦不会为其承担任何责任。读者不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。本公众号所刊载内容可能包含某些前瞻性陈述,前瞻性陈述具有不确定性。本公众号声明,无论是否出现最新信息、未来事件或其它情况,本公众号均无义务对任何前瞻性陈述进行更新或修改。市场有风险,投资需谨慎。投资者欲了解产品的详细情况,请于投资前认真阅读产品合同等法律文件以及相关业务公告。敬请投资者关注适当性管理相关规定,提前做好风险测评,并根据自身的风险承受能力购买风险等级相匹配的产品。