图/上交所官网

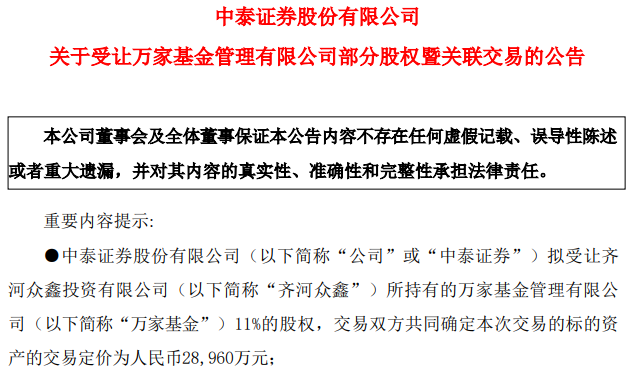

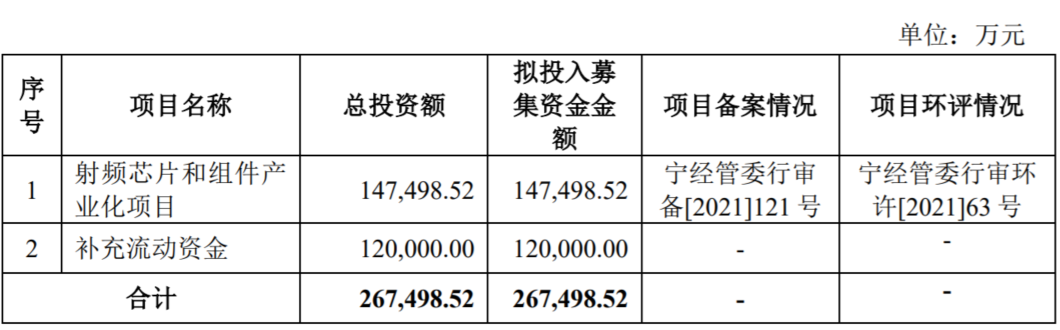

图/上交所官网2022年7月1日,国博电子于科创板开启招股环节,公司此次IPO拟募资26.75亿元,其中14.75亿元投入射频芯片和组件产业化项目,剩余12亿元全部用于补充流动资金。

目前看来,2019年拿下中国电科五十五所微系统事业部有源相控阵 T/R 组件业务后,国博电子确实迎来一段时间的扣非净利润快速增长,但缴纳增值税也一定程度压制了业务的利润空间。

未来,公司还是要依靠民品领域拓展来支撑业绩增长,但市场竞争加剧态势又无法绕开,此刻国博电子的发展路上仍有不少问题需要解决。

图/公司招股书

图/公司招股书01

大手笔收并购后

国博业务结构已成熟

2019年收并购大事件后,国博电子成为有源相控阵T/R组件最大的军品供应平台。

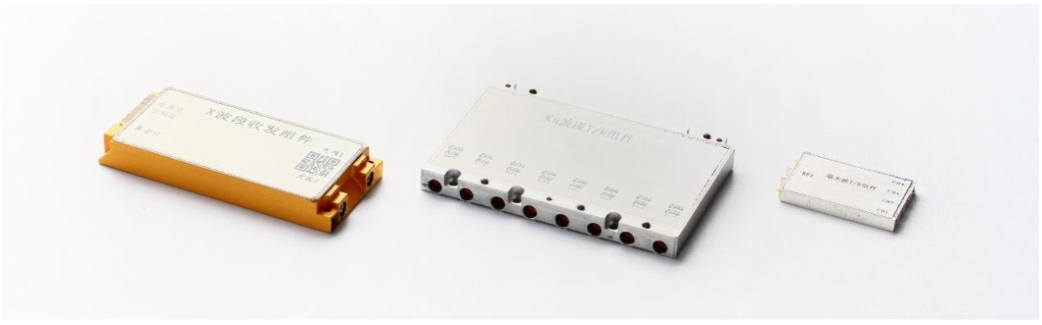

国博电子2000年便成立了,初期是针对无线通信等应用领域开发射频芯片产品。到了2019 年,在原有射频集成电路业务基础上,公司通过收购国微电子股权、并购中国电科五十五所微系统事业部有源相控阵 T/R 组件业务,成功构建了覆盖X波段、Ku波段、Ka波段的设计平台、微波高密度互连工艺平台以及全自动通用测试平台,研制了数百款有源相控阵T/R组件。

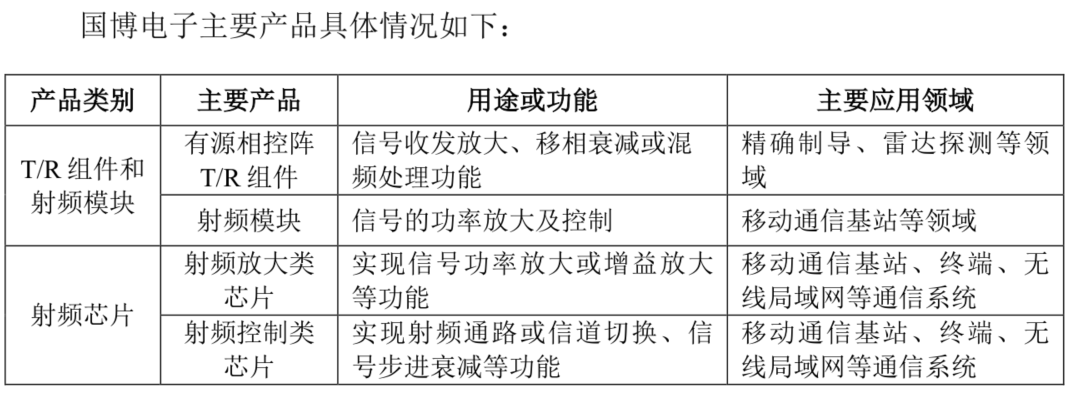

当前,国博电子产品主要包括有源相控阵T/R组件、砷化镓基站射频集成电路等,覆盖军用与民用领域。

图/公司招股书

图/公司招股书其中有源相控阵T/R组件主要应用于军用领域,是雷达或通信系统中用于接收、发射一定频率的电磁波信号,并在工作带宽内进行幅度相位控制的功能模块。

国博电子T/R组件产品 图/公司招股书

国博电子T/R组件产品 图/公司招股书由于T/R组件的性能参数直接决定相控阵雷达系统的作用距离、空间分辨率、接收灵敏度等关键参数,所以T/R组件也是有源相控阵雷达形成战斗力的核心技术之一。

据统计,一部有源相控阵雷达天线系统成本占雷达总成本的70%-80%,而T/R组件又占据了有源相控阵雷达天线成本的绝大部分。目前相控阵雷达因具有波束切换快、抗干扰能力强等特点,可同时跟踪多个目标,正逐渐取代传统的机械扫描雷达,成为当今雷达发展的主流。

另外值得注意的是,中国电科十三所也是从事研发生产有源相控阵T/R组件产品的,不过与五十五所微系统事业部定位高频高密度方向不同,中国电科十三所定位于低频通用方向,主流频段不同,具体应用领域存在明显差异,相互之间的产品不具有可替代性。

而在民用领域,国博电子也是基站射频器件核心供应商,在B01的供应链平台上与国际领先企业,如Skyworks、Qorvo、住友等同台竞争,系列产品在2、3、4、5代移动通信的基站中得到了广泛应用。

得益于T/R组件业务发力,国博电子近年来业绩呈现出增长态势,但其中也有一些隐忧。

02

扣非净利高速增长背后

问题并不少

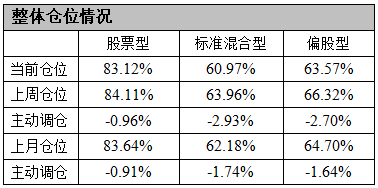

近年来,国博电子扣非净利润呈现快速增长态势。

2019-2021年,T/R组件业务贡献了13.43亿元、14.22亿元、16.91亿元营收,呈现连续增长态势,且占比均在60%以上,在其他业务波动的情况下支撑业绩整体上行。

图/公司招股书

图/公司招股书2019-2021年,公司营收分别为22.25亿元、22.12亿元、25.09亿元,对应扣非归母净利润为0.83亿元、2.87亿元和3.51亿元。

而根据公司预计,2022上半年营业收入约为15亿元至16.6亿元,同比增长在32.46%至46.59%区间,扣非归母净利润为2.22亿元至2.58亿元,与2021年同期相比增长21.04%至40.34%,继续保持着增长势头。

不过,近年来的业绩也暴露了一些问题。

首先需要关注的是核心产品售价下行,公司不仅传统的射频芯片业务的单价从2019年的3.61元/只连续跌至2021年的2.96元/只,而且2019年新收购的T/R组件单价也从16574.89元/只跌至了2021年的14829.48元/只,2020年价格更是低至13540.59元/只。

公司表示主要,T/R组件业务自从中国电科五十五所剥离至国博电子独立运行后,无法享受军品增值税免征政策,因此公司需要缴纳增值税,再加上下游整机客户需求变动,单价较低的弹载产品销售占比逐年升高,从而导致销售单价出现明显下降。

图/公司招股书

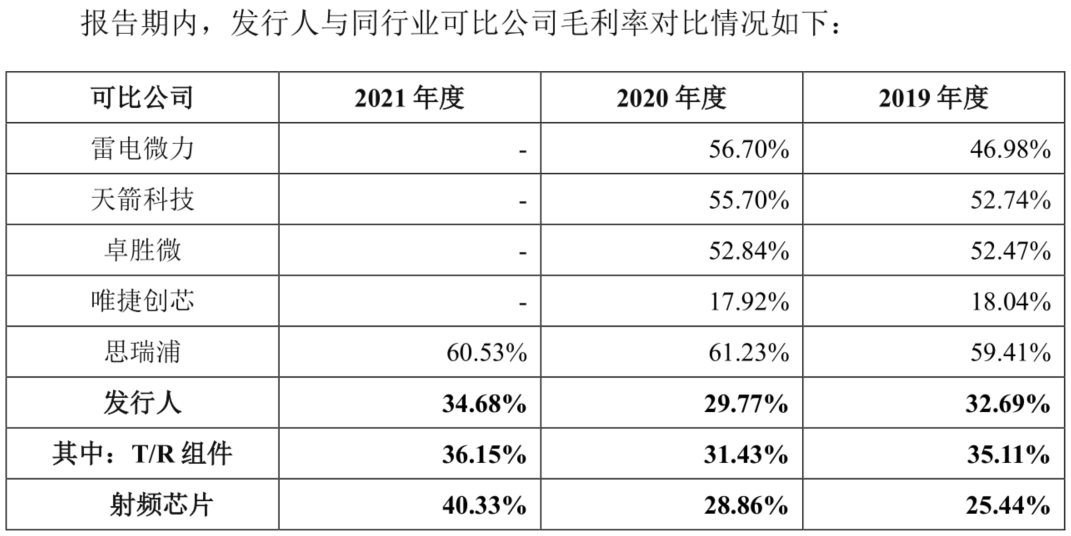

图/公司招股书2019-2021年国博电子整体毛利率水平为32.69%、29.77%、34.68%,其中T/R组件毛利率为35.11%、31.43%、36.15%。但无论是整体毛利率水平,还是单独T/R组件,国博电子较雷电微力、天箭科技、卓胜微等同业可比公司而言都有较大差距。

图/公司招股书

图/公司招股书同时,国博电子大客户集中度很高。

国博电子的前五大客户中除B公司及其关联方外,其余均为国内军工集团下属单位,主要包括中国航天科技集团有限公司、中国航天科工集团有限公司、中国航空工业集团有限公司、中国电子科技集团有限公司、中国电子信息产业集团有限公司等。

2019-2021年,国博电子向前五大客户(集团合并口径)销售比例合计分别为92.53%、89.15%和93.49%。

而且由于军方内部审批流程较为复杂,公司T/R组件业务验收及付款周期较长,2019-2021年,公司经营活动现金流量净额分别为-3.67亿元、-4.16亿元、11.43亿万元,2019年、2020年,公司经营活动现金流量净额持续为负。2021年则主要是因为2021年9月收到客户近9亿的大额预付款,现金流才出现了较大改善。

军工行业长周期回款的特点,其实已经给国博电子造成了不小压力。2019-2021年,公司应收票据余额分别为7.72亿元、4.66亿元、5.56亿元,应收账款余额分别为14.53亿元、12.41亿元、13.52亿元,占总资产比重已经比较高了。

这或许也就是为什么,国博电子IPO募资中有近一半比重用来补充流动资金。

此外,国博电子的关联交易金额还比较大。

2019-2021年,国博电子向中国电科及其关联方购买商品/接受劳务金额分别为7.18亿元、3.89亿元、8.58亿元,占各期营业成本比重分别为47.92%、25.03%、52.34%。

而且受企业合并等因素,国博电子还通过中国电科五十五所代为销售商品,报告期各期金额分别为736.17万元、1.42亿元、1.42亿元,占各期营业收入比重分别为0.33%、64.28%、56.77%。

对国博电子长期发展而言,这些问题都是需要一一处理的。与此同时,公司来自外部的压力也在增加。

03

军、民品领域竞争都在加剧

由于国博电子产品主要应用于相控阵雷达等军用领域以及通信基站等民用领域,其技术和产品具有更新迭代较快等特点,因此公司需要保持较高的研发投入。

2019-2021年,公司研发费用分别为1.63亿元、2.08亿元和2.44亿元,占同期营业收入的比例分别为7.31%、9.38%和9.73%,呈现持续提升的态势。

同时,无论是军品领域还是民品领域,国博电子都将面临竞争态势加剧。

首先在军品领域,由于强调自主可控,对产品的稳定性、安全性要求较高,因此行业进入壁垒较高,目前行业内竞争者数量较少,但随着国家加快军工电子产业发展的一系列政策的实施,未来更多社会资源会进入该领域,市场竞争将更加充分。

而在民品领域,其实市场更关注产品性能与成本,相比于外资企业长期的积累,国内企业在市场占有率、管理水平、技术储备上仍存在一定的劣势。像Skyworks、Qorvo、住友等国外企业规模较大,并持续保持了较高的研发投入,在技术等方面领先程度较为明显,这意味着国博电子面临的竞争压力较大。

再加上由于近年来的政策扶持,国内集成电路企业数量其实也在不断增加,未来随着基带芯片厂商进入射频前端领域,该领域的竞争也将更加激烈。

并且要知道的是,国博电子业绩增长对于民品领域的依赖并不小。

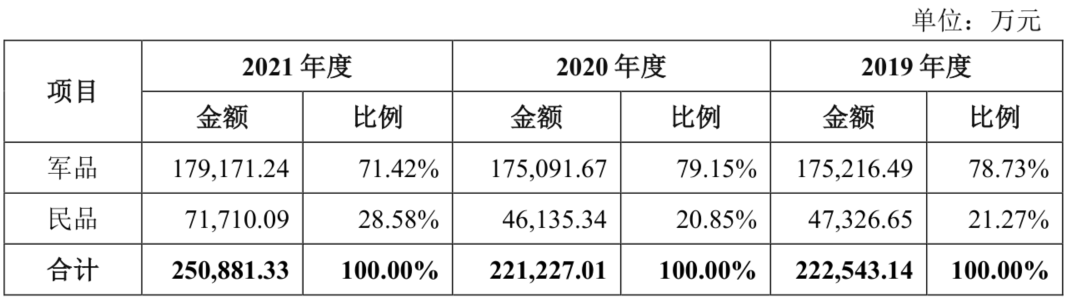

2019-2021年,国博电子军品贡献收入分别为17.52亿元、17.51亿元和17.92亿元,占营收比重分别为78.73%、79.15%、71.42%;而民品贡献的收入分别为4.73亿元、4.61亿元和7.17亿元,营收比重分别为21.27%、20.85%、28.58%。

可以说民品领域对于国博电子业绩增长贡献了很大一部分力量,这意味着公司将会继续拓展这部分竞争正在加剧的市场。

图/公司招股书

图/公司招股书综合看来,2019年拿下中国电科五十五所微系统事业部后,国博电子主营业务确实具备一定优势,但是公司想要维持业绩高速增长,仍需要解决不少问题。