首批基金二季报披露正式拉开序幕,长城基金率先披露旗下部分主动权益基金二季报,包括长城久富核心成长、长城新兴产业两只基金,上述两只基金均由陈良栋管理。以规模更大的长城久富核心成长为例,二季度陈良栋大幅提升股票仓位超10个百分点,加仓电动智能汽车、光伏风电等方向。

罕见大手笔加仓

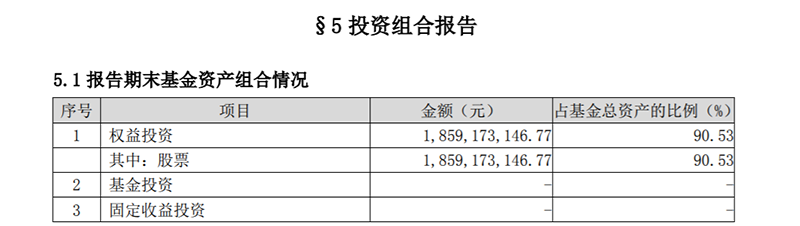

二季度以来,市场经历了大幅波动,在经历短期快速下跌后,4月下旬起有所反弹,走出了V型走势,部分基金经理则在市场剧烈调整中快速加仓。从长城久富核心成长股票仓位来看,截至二季度末,权益投资占基金总资产比例为90.53%,较一季度末提高12.68个百分点。

这也是陈良栋罕见的大手笔加仓。从长城久富核心成长股票仓位变化情况来看,2021年二季度末基金股票仓位为89.16%,此后持续减仓,至2022年一季度末降至77.85%。

二季度的加仓方向也浮出水面。陈良栋表示,自己在4月下旬进行加仓,主要增加了电动智能汽车、光伏风电等行业的仓位。

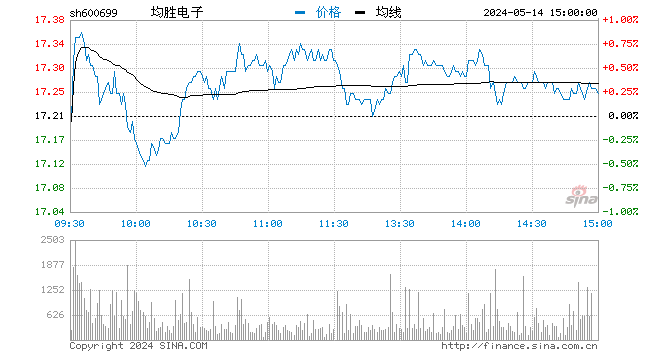

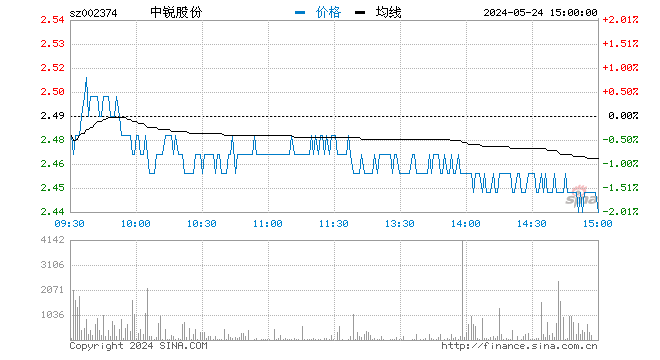

从长城久富核心成长前十大重仓股变动情况来看,东山精密、贵州茅台、比亚迪成为基金新晋前十大重仓股。此外,二季度,陈良栋大幅加仓华测导航100.47万股,加仓英搏尔24.79万股,宁德时代也获小幅加仓。

盾安环境、中国化学、顾家家居等则退出了基金前十大重仓股。同时,二季度,陈良栋减持了伯特利、江山欧派、凯赛生物以及恩捷股份。

后续看好新能源等方向

对于今年以来A股市场的调整,陈良栋认为,前期市场下跌主要因为成长赛道公司估值处于相对高位,预期相对较高,当宏观负面因素超预期发生时,导致市场超预期下跌。从海外市场来看,负面因素具体包括美国通胀超预期和加息缩表节奏超预期、乌克兰危机导致大宗商品阶段性上涨以及市场对国际环境的担忧。从国内市场来看,包括宏观经济下行压力加大、房地产新房销售下滑幅度超预期、疫情多点频发等影响消费和生产等因素。

陈良栋表示,叠加下跌过程中一些资金被动卖出,加剧A股市场下跌,A股市场估值也快速回到历史低位水平。随着4月下旬起风险因素的边际快速改善、新冠疫情得到有效控制、稳增长政策持续和有力推出,市场信心得到快速修复,市场出现较大反弹,而行业景气度较高的电动智能汽车、光伏风电、军工等行业反弹幅度居前。

展望下半年,陈良栋保持相对乐观的看法。他认为,宏观因素对市场影响最大的时候已过去,经过市场回调和业绩成长对估值的消化,市场整体估值回归到相对合理区间,目前阶段比较适合基于行业和公司基本面情况进行投资。

“后续主要看好汽车产业链、光伏等景气度好且长期成长空间大的行业,同时适当关注和布局消费电子、半导体、创新药、地产产业链等,这些行业未来有景气度上升的机会。”陈良栋说。

从更长期的维度看市场,陈良栋表示,当下看好市场长期投资机会,尤其看好中国产业高质量发展、产业升级趋势下的投资机会:一是新能源智能化汽车、光伏等新兴行业快速增长和全球产业链地位提升带来的投资机会;二是成熟行业中,具备超强竞争力的龙头企业市场份额提升,带来传统产业效率提升的投资机会。

责编:郭晨希 校对:张 宇 制作:何永欣

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>