一、市场回顾

2022年上半年,我国面临国外紧缩、国内经济减速的局面,因此在一季度,政府依托房地产、基建投资力保“稳增长”目标实现,对平台经济的管控也有所放松,但全国多地出现奥密克戎疫情对经济的恢复增添了阻碍,尤其是3月开始的疫情对生产、投资、消费产生了不利影响,直至目前也未完全恢复。

A股市场在上半年“先抑后扬”,5月之前市场在外部紧缩、国内经济减速等悲观气氛的带动下震荡下跌,风格上看,3月中旬前半段的下跌过程中,中小盘股票比较抗跌,大盘股跌幅较大,后半段下跌过程中,大小盘相对强弱反转,全市场成交萎缩至日均9000亿元左右。后在政策助推、局部疫情结束等因素的推动下,市场出现了为期2个月的强力反弹,中小盘股涨势较强,全市场日成交最高达到了1.2万亿元。

图1:2022年上半年A股主要指数与成交量走势

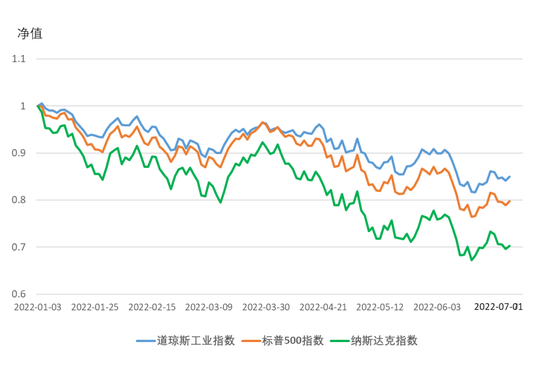

美国股市方面,历史性高通胀促使美联储加快紧缩步伐,连续大幅加息使得金融市场风声鹤唳,此前宽松环境下不断走高的美股在今年初达到短期高点后一路下跌。在中期选举的压力下,特朗普时期美对华加征关税到期或取消,通胀有望得到控制。

图2:2022年上半年美股主要指数走势

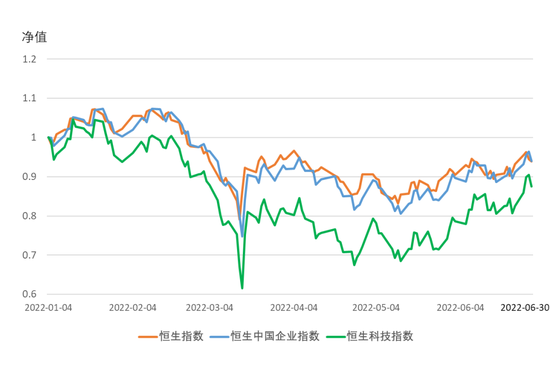

港股方面,2022年上半年恒生指数延续去年下跌趋势,美联储加息、中概股退市危机、房地产政策收紧、平台经济增长乏力等因素共同推动了港股进一步走低。随着市场对加息和相关政策影响的消化,近期港股跌势趋缓,主要指数波动区间小幅抬升。

图3:2022年上半年港股主要指数走势

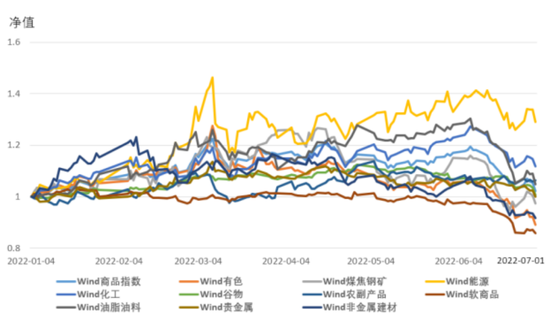

大宗商品市场方面,2022年上半年国内期货市场波动剧烈,总体走势为先涨后跌。年初在边际宽松和需求的助推下,有色、化工、农产品涨势凌厉,黑色系也有一定涨幅,但3月份以来美联储的快速加息、中国疫情再起,使市场陷入衰退的悲观情绪中,原油冲高至120美元后大幅下跌,国内商品与外盘高度联动,经历了一段快速下跌的过程。

图4:2022年上半年国内各类大宗商品走势

整体上看,受美联储加速升息、全球流动性趋紧,中国疫情再起等因素影响,全球主要股市表现较差,大宗商品波动剧烈,去年底以来的涨势被终结并转为下跌趋势。

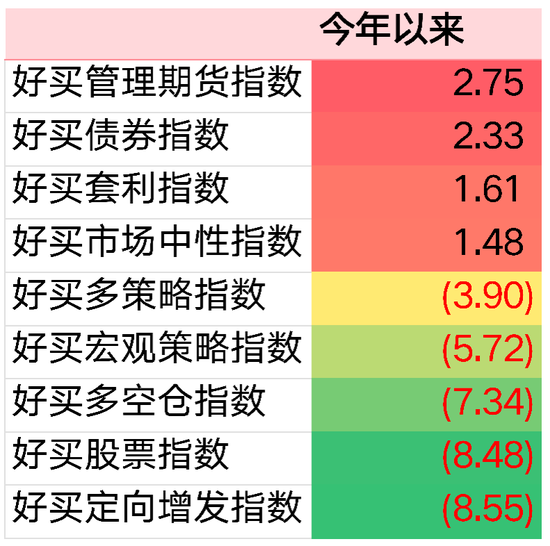

二、中基优选私募基金50指数

《中国基金报》以促进行业发展为初衷,经长时间酝酿及充分准备,推出“中基优选私募基金指数(系列)”,努力将“中基优选私募基金指数”打造成为权威的可投资私募指数,推动私募基金指数化投资,促进国内证券私募行业的健康发展。2021年3月5日,《中国基金报》正式发布该系列的旗舰指数——“中基优选私募基金50指数”(简称“中基私募50指数”)。

“中基优选私募基金50指数”共包括50只成份基金,成份基金均来自于市场主流的策略,包括股票多头策略、中性策略和CTA及衍生品策略,并在此大类的基础上,通过量化优选、现场调研深入解析基金的二级细分策略。根据现代资产组合理论,结合各二级策略不同的逻辑、收益风险特征、低相关的历史业绩表现进行组合配置,其中股票多头策略占比64%,中性策略占比20%,CTA及衍生品策略占比16%,并在各大类策略中做二级策略均衡,使得投资组合的风险分散。《中国基金报》将按既定规则,持续跟踪成份基金,不断挖掘新的候选基金,逐步优化成份基金。

从历史表现来看,中基优选私募基金50指数具备了走势相对稳健良好,回撤较小,修复回撤时间较短的特点。

(一)指数表现

1、指数走势

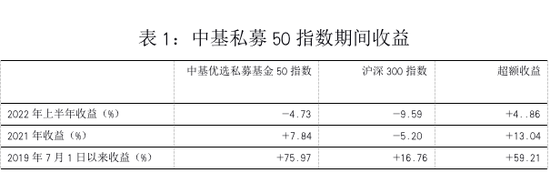

2022年上半年,中基优选私募基金50指数(以下简称“中基私募50指数”)表现良好。在A股、商品市场大起大落的行情下,中基私募50指数小幅下跌4.73%,沪深300指数下跌9.59%,表现优于沪深300指数。

图5:中基私募50指数走势图

(2019年7月1日至2022年7月1日)

2022年上半年,中基私募50指数跑赢沪深300指数并获得了4.86%的超额收益;基准日2019年7月1日至今,中基私募50指数累计盈利近76%,是沪深300指数累计收益17%的四倍有余,超额收益达59%。

2、业绩指标

业绩指标方面,基准日以来中基私募50指数年化收益率超过20%,约为同期沪深300指数的四倍,中基私募50指数盈利能力突出;风险方面,中基私募50指数年化波动率在12%左右,显著低于沪深300指数的19%,最大回撤也较小,因此在风险收益指标上,中基私募50指数的夏普比率达到了1.6,远高于沪深300指数的夏普比率0.2。

综上,作为“中基优选私募基金指数(系列)”的旗舰指数,中基私募50指数表现出相对较高的收益、相对较低的波动性与回撤,其长期获取超额回报具有持续性,体现了大类策略和二级策略均衡配置下优秀私募的业绩表现。

3、季度表现

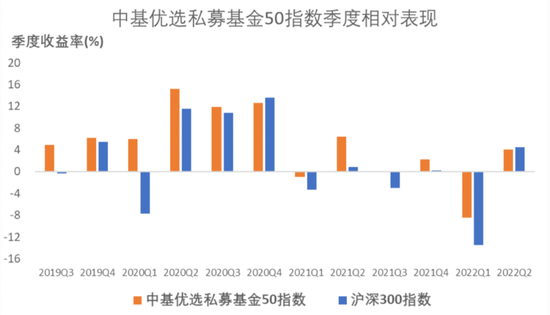

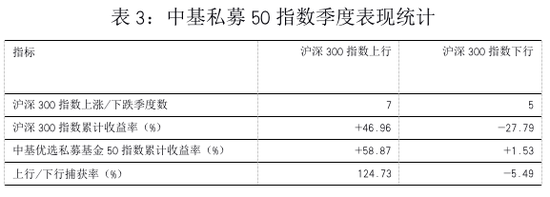

在自2019年第三季度起至今的12个季度中,中基优选私募基金50指数有10个季度跑赢指数,尤其是在沪深300指数出现下跌的5个季度中,中基私募50指数均跑赢沪深300指数。

图6:中基私募50指数季度相对表现

2019年第三季度以来,沪深300指数有7个季度上涨,累计上涨幅度为47%,中基私募50指数在这些月份中涨幅达到59%,从比例上看捕获了沪深300指数近125%的涨幅,表明中基私募50指数获得了超过沪深300指数涨幅的收益,显示出优异的收益捕获能力。

在沪深300下跌的5个季度中,中基私募50指数全部跑赢沪深300指数,且其中有3个季度“逆市”上涨。这5个季度中沪深300指数累计跌幅达27.79%,中基私募50指数“逆市”获得累计1.53%的正收益,显示出优异的防守能力。

综合沪深300指数上涨和下跌两部分,可以发现中基私募50指数明显呈现出“多跟涨,少跟跌”的特点。

(二)成份表现

1、分策略表现

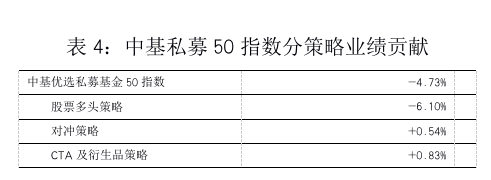

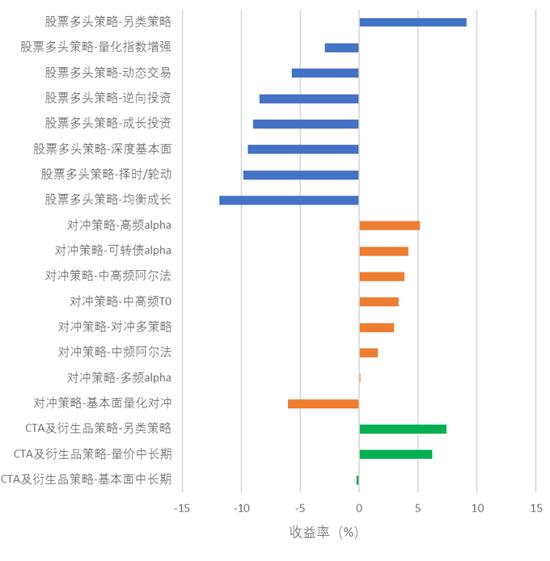

2022年上半年,中基私募50指数下跌4.73%,其中CTA与衍生品策略贡献盈利0.83%,对冲策略贡献盈利0.54%,股票多头策略亏损6.10%。

图7:中基私募50指数分策略表现

整体上看,高波动性的股票多头策略在经历了大幅下跌后重整旗鼓;CTA及衍生品策略曲线持续稳步上升,在货币政策尚未完全转向紧缩和大宗商品供需紧张的推动下,策略盈利大幅跃升;对冲策略整体上运行平稳。股票多头策略具有波动率高、进攻性强的特点,能够在长期带动指数上涨,CTA及衍生品策略在市场波动加剧时也有很强的获利能力,并能中和股票多头策略的一部分波动,对冲策略为指数稳定贡献收益。

从二级策略的角度上看,2022年上半年各大类策略下的子策略表现鲜明,对冲策略下多数子策略盈利,高频alpha收益较多;CTA及衍生品策略下大多数二级策略盈利,其中另类策略和量价中长期策略的收益居前;股票多头策略虽然整体表现不佳,但另类策略取得了较高的正收益。

图8:2022年上半年中基私募50指数各二级策略表现

2、成份基金表现

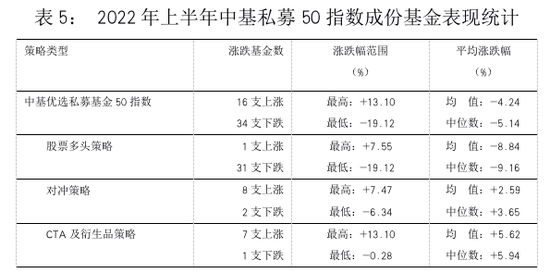

2022年上半年,中基私募50指数的50支成份基金中有16支基金净值上涨,对冲策略、CTA及衍生品策略的大多数成份基金盈利。

从统计指标上看,对冲策略下各成份基金表现具有较大的差异性。

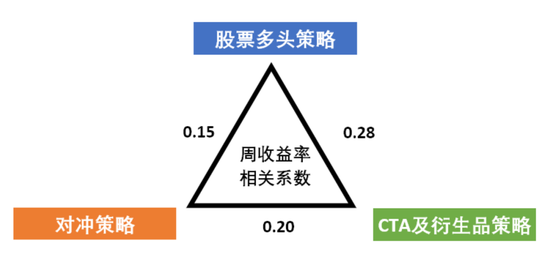

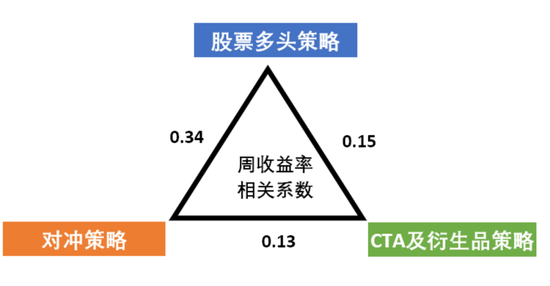

3、相关性

相比于沪深300指数,中基私募50指数在收益和风险指标上均有相对优异的表现,这主要源于中基私募50指数三大策略之间的低相关性,三类策略两两之间的相关性最高不超过0.3,属于中低度相关水平,相关性最低的两类策略为股票多头策略和对冲策略,相关系数低至0.1。整体上看,策略间低相关度使得三类策略的表现在波动上具有一定的互补性,有利于降低指数的波动率,策略的正收益部分则会叠加起来,使中基私募50指数能以相对较低波动的方式获得收益,指数的风险收益比也会相对有所提高。

图9:中基私募50指数大类策略间相关系数

各类策略内基金的相关性也较低,股票策略的表现由于受系统性风险这个共同因素的影响,组内成份基金相关系数的平均值为0.61,处于相对较低水平;对冲策略、CTA与衍生品策略的组内成份基金相关系数的平均值分别为0.27、0.39,均处于低度正相关水平,这样的低组内相关性是二级策略差异化配置的成果,使风险在很大程度上得到了分散,是中基私募50指数获得相对较高夏普比率的主要原因。

4、成份调整

2022年上半年,我们不断挖掘新的盈利来源,以及容量更大的对冲策略,扩大指数投资的可靠性。期间整体接触、挖掘、尽调机构三十余家。股票策略方面,重点关注了非“赛道”类选手,以及带有“逆向投资”逻辑的选手,对冲策略方面,加入了更多中频、低频换手率的策略,以达到丰富盈利来源、增加指数容量目的。上半年共计调整了5支成份基金。其中2支为股票策略,3支为对冲策略。

三、中基优选私募基金50稳健型指数

为满足追求长期稳健收益的投资需求,为市场提供理想的投资工具,《中国基金报》于2021年6月4日发布了中基私募50指数的首个二级指数——中基优选私募基金50稳健型指数(以下简称“中基私募50稳健型指数”),目前指数表现优异,收益较高、回撤小、夏普比率高。

配置、组合、优选,是中基私募50稳健型指数表现优异的三个关键词。配置方面,指数秉承“全天候”理念,配置了股票多头基金、对冲基金、CTA基金三大类风险收益特征显著的子基金类别,其中对冲基金占50%,股票基金占25%,CTA基金占25%,三大类策略的相关性较低(相关系数0.3以下),受股市牛熊的影响小,不同市场环境中总能捕捉到盈利机会。组合是指三大类策略中又细分十五小类投资策略,通过大量数据模拟、策略相关性测试、投资实证分析,尽可能保持各细分策略基金的低相关,从而使指数层面更加稳健;同时,成份基金20支,合理分散又避免宽泛,组合效果恰到好处。在基金优选方面,中国基金报具有数据分析及实地尽调的天然优势,在众多私募机构及基金产品中,按照高标准高要求,将优秀私募列入候选,通过深入调研候选私募机构,在各个盈利来源找到理想的投资标的(成份基金),入选成份基金的投资机构均为国内第一梯队优秀私募。

中基优选私募基金50稳健型指数因规则清晰,走势透明,业绩可回溯、可分析,策略容量大等特性,受到业界广泛关注。

(一)指数表现

1、指数走势

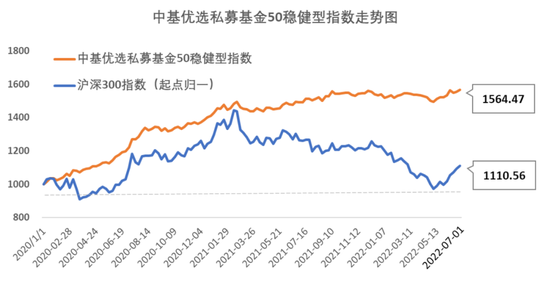

中基优选私募基金50指数的首个二级指数——中基优选私募基金50稳健型指数(以下简称“中基私募50稳健型指数”)的基准日为2020年1月1日,指数在2022年上半年表现良好。

图10:中基私募50稳健型指数走势图

(2020年1月1日至2022年7月1日)

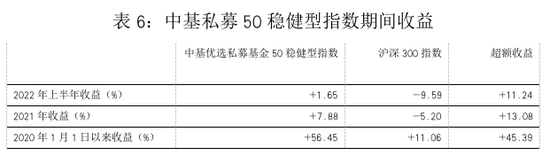

2022年上半年,中基私募50稳健型指数上涨1.65%,成立以来涨幅达到56.45%。

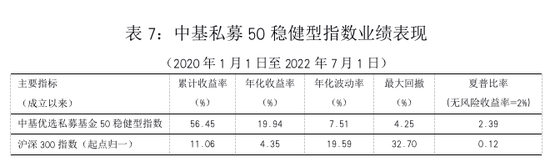

2、业绩指标

中基私募50稳健型指数以稳健收益为目标。风险指标方面,指数成立以来年化波动率不到8%,最大回撤不超过4%;收益方面,中基私募50稳健型指数累计收益达56.45%,年化收益率为20%,夏普比率接近2.4。

2022年上半年,公募FOF基金表现不尽人意,在1亿元规模以上的基金中,与公募FOF收益前10基金的收益率相比,中基私募50稳健型指数的表现位居前列。综合考虑收益与回撤,中基私募50稳健型指数的业绩优异。

综上,中基私募50稳健型指数具有盈利确定性高、波动性低、回撤小等特点,表现出较高的业绩稳定性,这与沪深300指数的表现形成了鲜明的对比。投资中基私募50稳健型指数基金,获取稳健收益十分可期,基金收益率能够成为基民收益率。

(二)成份表现

1、分策略表现

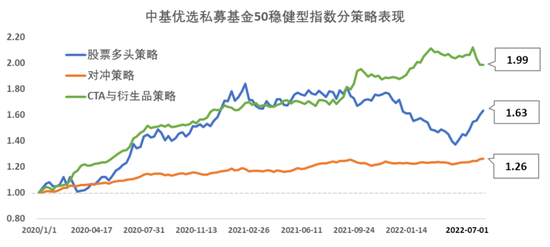

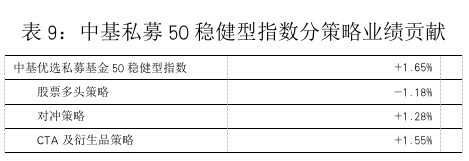

2022年上半年,中基私募50稳健型指数盈利1.65%,CTA与衍生品策略贡献最多,为1.55%,对冲策略贡献了1.28%,股票多头策略亏损1.18%。

图11:中基私募50稳健型指数分策略表现

长期上看,权重占据半壁江山的对冲策略稳步抬头向上,近期有加速之势,经均衡配置的股票多头策略、CTA与衍生品策略在保持上升势头的同时,也在波动节奏上显示出明显的差异性,不仅提供了较多收益,还降低了一定的风险。作为指数的“压舱石”,对冲策略同CTA与衍生品策略、股票多头策略形成差异化的表现,共同推进中基私募50稳健型指数的长期稳健走势。

二级策略层面,2022年上半年各大类策略下的子策略表现各异,对冲策略除基本面量化对冲策略外,绝大多数策略表现较好;CTA及衍生品策略下的另类策略、量价中长期策略斩获较多;股票多头策略阶段性表现不佳。

图12:2022年上半年中基私募50稳健型指数各二级策略表现

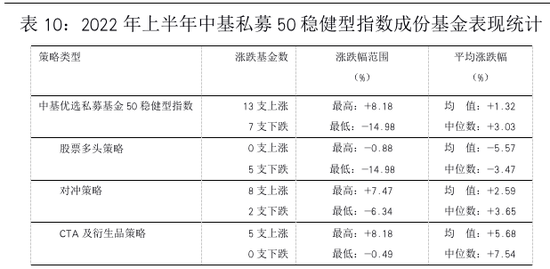

2、成份基金表现

2022年上半年,中基私募50稳健型指数20支成份基金中有13支基金净值上涨,对冲策略、CTA及衍生品策略下的大多数成份基金盈利。

统计指标显示,除股票多头策略外,其他策略变动幅度的分布比较均衡。

3、相关性

整体上看,中基私募50稳健型指数策略间的相关性也不高,两两策略的相关性最高不超过0.4。策略间的低相关性源于策略逻辑的差异性以及“优选、配置”环节,是中基私募50稳健型指数获得长期稳健业绩表现的支柱。

图13:中基私募50稳健型指数大类策略间相关系数

大类策略组内基金的相关系数不高,对冲策略组内成份基金的业绩相关系数为0.27,股票多头策略成份基金业绩相关性为0.56,去除系统性影响后并不高,CTA与衍生品策略组内相关系数为0.47。

四、机构观点

中基私募50指数成份机构普遍认为,上半年美联储紧缩货币政策、疫情分别对估值和业绩造成了冲击。从历史经验上看,美国加息导致衰退的概率较大,相比之下,国内因疫情得到控制、稳增长政策逐步落实,中国经济将强于海外,A股下半年大概率出现独立慢牛走势,较港股更有吸引力,风险在于中国通胀抬头,物价上涨或导致扩张政策的效果打折,市场面临二次探底。行业上多关注消费、医药领域,以及新能源、化工等板块。