导语:裕太微上市前夕股权频繁变动,其中接盘方不乏有客户及公司密切关系人。在短短时间内公司估值获得大幅提升。这频繁股权背后究竟是为上市抬估值还是为客户或相关方实现定向利益输送?然而,无论是从时间点看,还是从公司定价合理性看,裕太微短期飙升的估值似乎都显得疑点重重。

出品:新浪财经上市公司研究院

作者:夏虫

裕太微电子股份有限公司(简称:“裕太微”)日前递交招股书,计划在科创板上市。

裕太微计划募资13亿元,其中,2.9亿元用于车载以太网芯片开发与产业化项目,3.9亿元用于网通以太网芯片开发与产业化项目,2.7亿元用于研发中心建设项目,3.5亿元用于补充流动资金项目。

裕太微专注于高速有线通信芯片的研发、设计和销售。公司在招股书表示,其目前是中国大陆极少数拥有自主知识产权并实现大规模销售的以太网物理层芯片供应商。公司产品应用范围涵盖信息通讯、汽车电子、消费电子、监控设备、工业控制等众多市场领域。

事实上,裕太微成立时间并不长,2017年成立,目前尚未盈利且还存在累计未弥补亏损。报告期内,公司归属于母公司普通股股东的净利润分别为-2748.99万元、-4037.71万元及-46.25万元。

上市前夕频繁股份转让与增资扩股

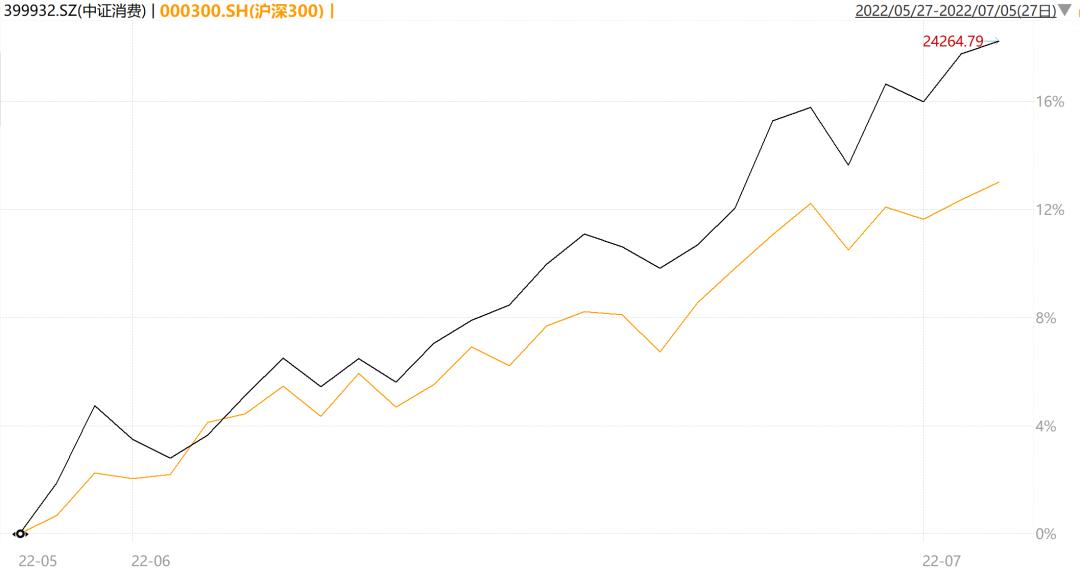

公司在上市前夕频繁进行股份转让。经过频繁股份转让,公司估值也获得了大幅提升。

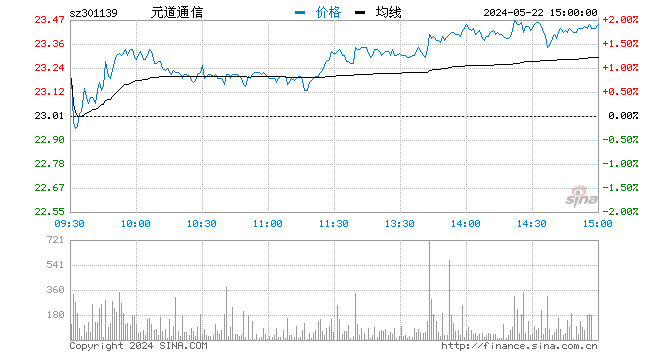

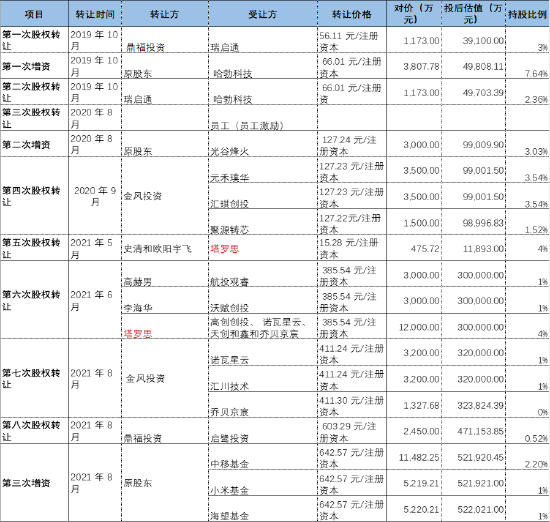

根据新浪财经上市公司研究院统计,公司自2019年10月至招股书披露,进行了8次股权转让及3次增资。

来源:招股书整理,注:转让时间为公司完成工商变更时间

来源:招股书整理,注:转让时间为公司完成工商变更时间公司前身裕太有限设立于2017年 1 月 25 日,系由史清、欧阳宇飞、曹李滢及刘雄共同投资设立的有限责任公司。裕太有限设立时注册资本为 500.00 万元,其中史清认缴出资 304.00 万元,欧阳宇飞认缴出资 102.00 万元,曹李滢认缴出资 60.00 万元,刘雄认缴出资 34.00 万元。 裕太有限设立时名称为“苏州裕太车通电子科技有限公司” ,后于 2020 年 6 月 10 日更名为“苏州裕太微电子有限公司”。

2019年股权转让时,公司投后估值5亿元左右。

2019年9月,公司发生第一次股权转让。公司创始人之一曹李滢将其持有的 60.00 万元注册资本(占公司注册资本的 8.61%)无偿转让给其配偶唐晓峰。同时鼎福投资与瑞启通签订了《股权转让协议》, 鼎福投资将其持有的 20.91 万元注册资本(占公司注册资本的 3.00%)以 1,173.00 万元的对价转让给瑞启通,转让价格为 56.11 元/注册资本;哈勃科技与公司及公司其他股东签署了《增资协议》, 哈勃科技以 3,807.78 万元认购 57.68 万元注册资本,增资价格为 66.01 元/注册资本。此时,裕太微投后估值5亿元左右。

时隔一年左右即2020年8月及9月,公司估值翻倍,其投后估值较上一年翻倍近10亿元左右。值得注意的是,在上市前夕的2021年,公司估值更是突飞猛进。先是估值由10亿猛涨至30亿元左右,随后不到2个月又进一步上涨至50亿元。

第六次股权转让时,即2021年4月23日,公司投后估值为30亿元,较上一年估值大幅上涨200%左右;第七次股权转让时即2021年7月25日,公司估值进一步上涨至32亿元左右;第八次股权转让时,也是2021年8月23日,公司估值大幅提升至47亿元左右,不到一个月公司估值提升幅度超过47%。随后又进一步增资公司投后估值达到50亿元,较7月公司估值提升幅度超过50%。

可以看到,公司在上市前夕尤其是2021年,通过频繁的股权转让及增资扩股,使得其公司估值大幅提升。至此,令人不解的是,为何2个月不到公司估值可以大幅提升,其定价依据及合理性是什么?其二,频繁密集的股权转让究竟有何玄机?

一石二鸟?抬估值与定向利益输送

我们发现,对于裕太微上市,其选择了市值+营收+研发的标准。换言之,估值是否达标对其能否申请上市极为关键。

招股书显示,公司选择的上市标准为《上海证券交易所科创板股票上市规则》第二章 2.1.2中规定的第(二)条:预计市值不低于人民币15亿元,最近一年营业收入不低于人民币2亿元,且最近三年累计研发投入占最近三年累计营业收入的比例不低于15%。

那公司究竟有没有抬估值之嫌呢?

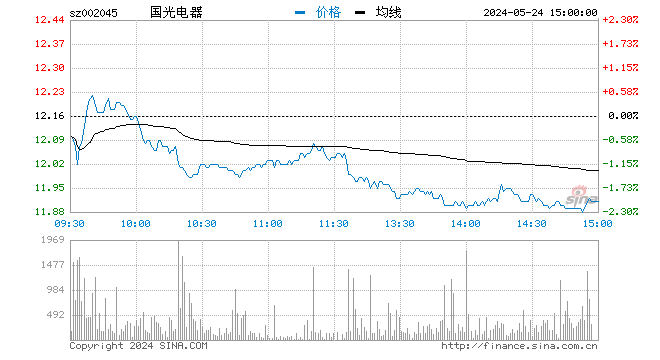

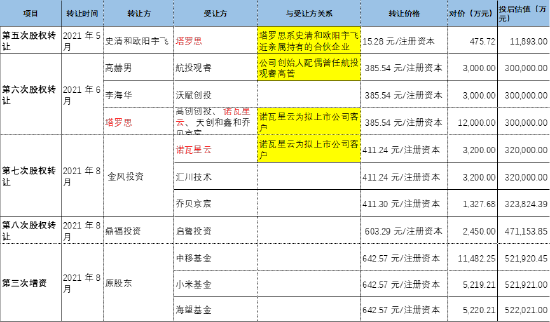

我们重点分析第六次股权转让过程。2021年6月,在进行股权转让时,公司估值提升幅度为200%左右,而接盘方之一航投观睿和公司创始人曹李滢的配偶唐晓峰关系较为密切。资料显示,公司创始人之一曹李滢的配偶唐晓峰曾任航投观睿高管。唐晓峰曾担任航投观睿执行事务合伙人珠海观睿私募基金管理有限公司董事、总经理,唐晓峰亦为航投观睿的间接合伙人。

来源:招股书整理

来源:招股书整理2021年5月,公司实控人欧阳宇飞和史清合计将他们持有的31.12万元注册资本以475.72万元转让给马鞍山市塔罗思企业管理合伙企业(简称:塔罗思)。塔罗思系史清和欧阳宇飞近亲属持有的合伙企业,是由欧阳宇飞配偶汪芬和史清父亲史达武分别持股50%。随即,塔罗思将其股份转让给其客户及相关机构。

资料显示,塔罗思在2021年6月就作价1.2亿元将这31.12万元注册资本清仓卖给了高创创投、诺瓦星云、天创和鑫与乔贝京宸4家交易方,转让价格均为385.54元/注册资本,此次较其受让价收益回报为25倍左右。

值得一提的是,受让方之一诺瓦星云为裕太微客户。当期2021年6月受让股份时其投后估值为30亿元左右,随后8月公司估值被大幅抬升至50亿元。换言之,不到2个月,公司客户入股投资就获得较大回报。

至此,两点令人不解,其一,公司密切接盘方究竟有没有有意拉升公司估值?其二,公司直接将股份转让给客户,短时间交易对价差异如此之大,是否存在利益输送之嫌?

核心竞争力仍弱:毛利率与市占率双低

裕太微官网消息显示,在车载以太网PHY芯片领域,裕太微已成功研发出国内首款符合100Base-T1标准的PHY芯片“YT8010”,并已进入量产阶段,打破了国际芯片巨头公司在此芯片领域的垄断。裕太微是唯一一家国内已量产PHY芯片的设计公司。

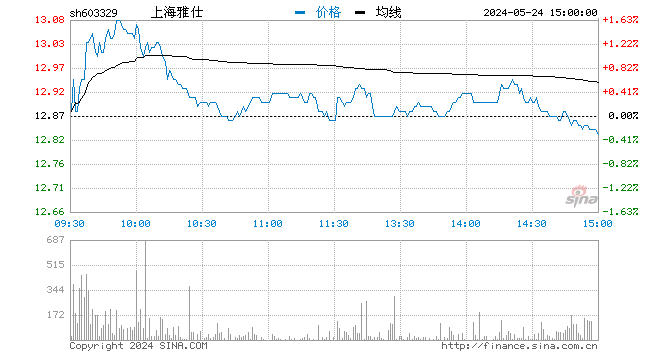

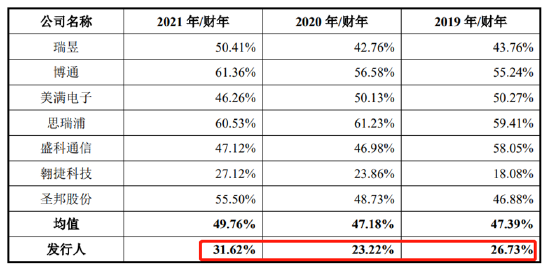

然而,我们观测其已经放量的产品毛利率时,其与头部企业差距仍十分巨大。可比公司中,瑞昱、博通、美满电子的部分产品及应用领域与公司以太网物理层芯片具有较高可比性,但上述公司均为具有行业主导优势的龙头企业,在经营规模和市场认可度上存在明显优势,且经过长期的技术积累和产品迭代,具有丰富的产品种类及最前沿的技术,毛利率高于公司产品。

数据显示,公司毛利率仅为31%,而头部企业瑞昱、博通、美满电子等企业毛利率在46%至61%之间。这说明,公司核心竞争力和头部企业差距还十分巨大。

来源:招股书

来源:招股书值得一提的是,目前以太网物理层芯片市场仍被海外巨头垄断。资料显示,在全球以太网物理芯片市场竞争中,博通、美满电子、瑞昱、德州仪器、高通和微芯稳居前列,前五大以太网物理层芯片供应商市场份额占比高达 91%。在中国大陆市场,以太网物理层芯片市场基本被境外国际巨头所主导。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>