2020年9月,在第75届联合国大会上,中国提出二氧化碳排放力争于2030年前达到峰值,努力争取2060年前实现碳中和。

实现碳中和是个漫长的过程,主要涉及新能源行业,如:光伏、电力、风电设备、环境治理等。

Q1

30秒了解“碳中和”

碳中和是指企业、团体或个人在一定时间内直接或间接产生的二氧化碳排放总量,通过二氧化碳去除手段,达到“净零排放”目的。

Q2

低碳经济表现如何?

碳排放的降低将会优化产业结构和能源结构,能源替代、节能环保、循环经济三条路径助力实现“双碳”目标,新能源汽车、光伏、锂电、风电、核电等赛道迎来发展机遇。

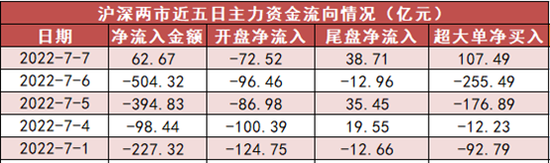

低碳经济板块盈利可观,成长未来可期。2022年一季度营业收入同比增速60.21%,归母净利润同比增速47.29%,大幅超越其他宽基指数。

指数

2022年Q1营业收入同比增速率

2022年Q1归母净利润同比增速率

中证内地低碳经济主题指数

60.21%

47.29%

沪深300

11.92%

2.78%

中证500

11.78%

1.71%

创业板指

27.76%

-32.18%

数据来源:wind,截至2022.3.31.市场有风险,投资需谨慎。上述数据仅为市场过去表现的统计,不构成对指数及跟踪指数基金的收益保证,不作为任何投资建议。

Q3

低碳经济主题上市企业的投资优势?

上述列举的行业仅为当前看好方向的举例,不代表未来实际投资方向,不作为任何投资建议.

Q4

申万菱信碳中和智选混合基金的投资方向?

本基金投资标的将围绕碳中和目标下减碳路径所涉及的相关产业链和行业。受益于国内“碳达峰、碳中和”政策,我国光伏、锂电、风电行业长期具有较大的发展空间。

Q5

本基金拟任基金经理介绍

孙晨进

量化领域全能多面手

量化投资部负责人

近12年投研经验 7公募投资管理经验

2021年2月加入申万菱信基金

现管理量化对冲策略、量化成长、宏量混合基金

Q6

拟任基金经理所管理的基金历史业绩如何?

申万菱信量化成长

近3年收益率 32.85%

超越业绩比较基准 17.67%

近1年收益率 -6.26%

本基金由孙晨进与夏祥全共同管理,孙晨进自2021.6.7开始管理量化成长基金。

数据来源:量化成长2022年1季报;近3年、近1年业绩比较基准收益率分别为15.18%、2.36%;截至2022.3.31。

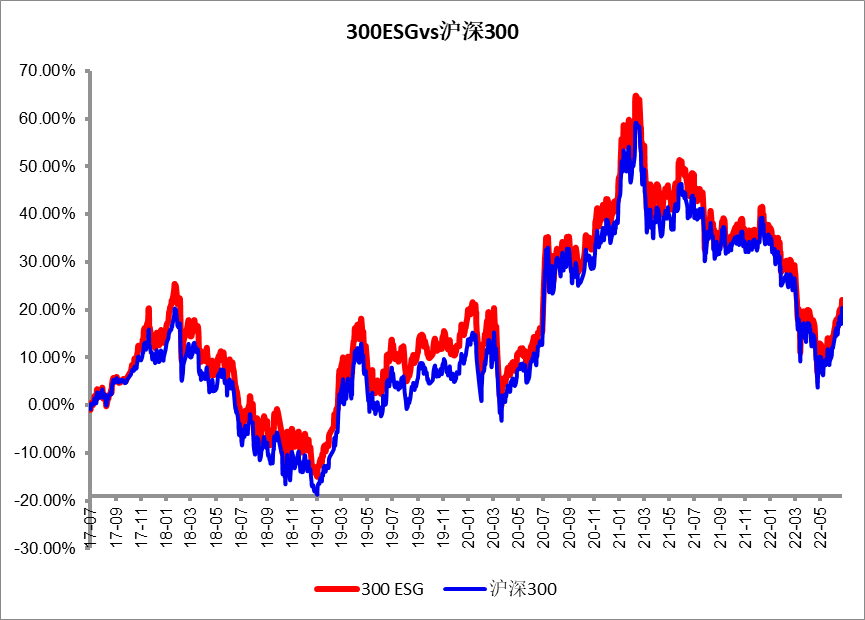

HA沪深300量化增强

2018-2020年收益率 62.07%

超越业绩比较基准 34.20%

超额收益位列同类第1 (1/16)

孙晨进2017.12.25-2021.1.18管理沪深300量化增强基金2017.12.25-2018.1.15与牛勇、许之彦共同管理,2018.1.16-2021.1.18与许之彦共同管理。

数据来源:华安沪深300量化增强2020年4季报,海通证券;华安沪深300量化增强2018-2020年业绩比较基准收益率为27.87%;同类指海通证券沪深300增强股票指数2018-2020年近3年排名为1/16;截至2020.12.31。

基金有风险,投资需谨慎。基金过往业绩不预示未来表现,基金管理人管理的其他基金的过往业绩及其评级并不预示本基金的未来业绩表现。

Q7

本基金的操作策略是什么?

本基金采取AI+3量化投资策略方法,量化精选低碳经济板块下优质alpha。

行业

轮动

力争获取超额收益

行业

研判

捕捉波段操作机会

多因子量化

跟随市场风格更换因子

Q8

本基金的投资比例?

碳中和智选混合型发起式基金的股票及存托凭证投资占基金资产的比例为60%-95%;其中港股通标的股票投资比例不超过全部股票及存托凭证资产的50%;碳中和主题相关股票投资比例不低于非现金基金资产的80%;现金或者到期日在一年以内的政府债券的投资比例不低于基金资产净值的5%。

Q9

本基金的风险收益特征?

本基金为混合型基金,其预期风险和预期收益水平高于货币市场基金、债券型基金,低于股票型基金。本基金如投资于港股通标的股票,需承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

Q10

本基金的交易费率?

认/申购费率(仅针对A类份额)

金额

认购费率

申购费率

M<100万

1.20%

1.5%

100万 ≤ M<500万

0.80%

1.00%

M ≥ 500万

1,000元/笔

C类不收取认申购费用

持有时间

A类赎回费率

C类赎回费率

N<7日

1.50%

7日 ≤ N<30日

0.75%

0.50%

30日≤N<180日

0.50%

0.00%

N ≥ 180日

0.00%

管理费

1.50%

托管费

0.25%

销售服务费(仅针对C份额)

0.40%

【风险提示】基金有风险,投资需谨慎。本资料仅以产品介绍为目的,不构成任何形式的保证、承诺或对投资者及本基金管理人权利和义务的约束性法律文件。投资者购买本基金时需仔细阅读本基金的《基金合同》和《招募说明书》等法律文件。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的过往业绩及其评级并不预示本基金的未来业绩表现。中国证监会的注册不代表中国证监会对该基金的风险和收益作出实质性判断、推荐或保证。本基金产品由申万菱信基金管理有限公司发行与管理,代销机构不承担产品的投资和风险管理。

量化成长成立于2017.3.10,基金业绩比较基准:中证500指数收益率*75%+中证综合债指数收益率*25%;成立以来业绩/业绩基准为19.51%/6.50%,载至2022.3.31;2017-2021年度业绩/业绩基准为:-6,19%/-1.87%、-24.68%/-24.34%、36.36%/21.17%、35.22%/16.85%、11.00%/13.15%;历任基金经理及管理期限为:金防毅(20170310-20180327)、文刘敦(20180314-20210603)、夏祥全(20201021至今)、孙晨进(20210607至今)。量化对冲成立于2020.3.25,基金业绩比较基准:中国人民银行公布的同期一年期定期存款基准利率(税后)+3%;成立以来业绩/业绩基准为8.97%/9.34%,截至2022.3.31;2020-2021年度业绩/业绩基准为:5.83%/3.48%、2.50%/4.50%;历任基金经理及管理期限为:刘敦(20200325至今)、袁英杰(20200325-20200421)、夏祥全(20201021至今)、孙晨进(20210607至今)。宏量成立于2022.1.18,基金业绩比较基准:中债综合指数收益率*80%+沪深300指数收益率*15%+恒生指数收益率*5%;本基金成立以来尚未披露6个月以上的业绩情况;历任基金经理及管理期限为:孙晨进(20220118至今)、杨翰(20220118至今)。

孙晨进曾管理的华安沪深300量化增强A类成立于2013.9.27,C类成立于2013.9.27,基金业绩比较基准:沪深300指数收益率*95%+同期商业银行活期存款基准利率(税后)*5%;A类2017-2020年度业绩/业绩基准为:29.63%/20.70%、-21.36%/-24.03%、39.60%/34.28%、47.64%/25.87%,C类2017-2020年度业绩/业绩基准为:29.03%/20.70%、-21.79%/24.03%、38.97%/34.28%、47.05%/25.87%;孙晨进2017.12.25-2018.1.15与牛勇、许之彦共同管理,孙晨进2018.1.16-2021.1.18与许之彦共同管理。