来源:六里投资报

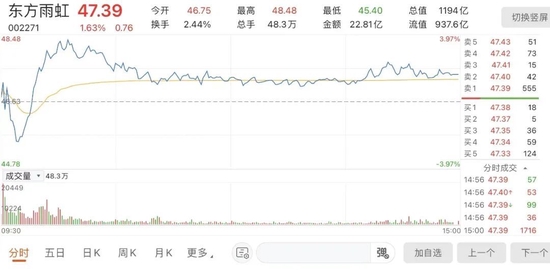

今日(7月6日)下午,中泰证券首席经济学家李迅雷在一场线上交流中,就美国加息缩表、中国经济增长、大类资产配置等一系列市场关注的宏观问题做出了观点分享。

李迅雷认为,无论加息还是缩表,在促使通胀回落的同时,对经济增速也有一定的抑制作用。

在这种作用下,联储缩表的力度可能不及预期,而美国的经济大概率明年会发生衰退。

转回来看中国,中国同样面临一定的通胀压力,但整体来讲仍然可控。全年CPI中枢可能维持在2%左右,下半年个别月份,CPI可能会超过3%。

另一个市场非常关心的话题就是今年的经济增速,

对于5.5%的GDP增速,李迅雷认为,这只是一个预期性指标,而不是约束性指标。

高层已经反复强调,整个经济要提高效能,财政支出要提高效能,要提高投入产出比。

所以,他认为不会因为5.5%的目标、而在今年下半年大量投资。

投资报整理提炼了李迅雷的交流要点和精彩内容:

1.对于人民币的判断,我觉得人民币汇率贬值的压力也不大。

从过去来看,当美元指数超过104的时候,人民币的汇率已经是破7了。

但是,现在的美元指数已经到106,人民币汇率还是在6.7左右震荡。

说明在过去几年当中,人民币相对来讲是升值的。

人民币对于欧元,日元等这一揽子货币的实际有效汇率并没有出现显著贬值。

所以说这一轮不一样,不一样的背后其实是中国经济整体的实力的提升的一个体现。

2.下半年我们的通胀压力比上半年会大,个别的月份,我国的CPI大概要超过3%。

全年来讲,整个中枢可能还是在2%左右。

中国之所通胀周期跟美国不一样,是因为我们是制造业大国,美国是个消费大国。

所以当供给出现问题的时候,那么美国的CPI就涨了;

但中国出口如果减少,我们内销比例就提升,这样对于国内的供给就可以相应的增加。

这方面来想,国内的通胀总体来讲还不用特别担心,还是可控的。

3.中国经济主要是受长周期的影响,也就是房地产周期的影响,

那么房地产一旦出现了长周期的下行周期,那它的持续时间可能会比较长。

所以我觉得我们的经济V形不太可能,希望是个U形。

U形如果不可能,希望中国经济还能够保持中速增长,也就是GDP增速大概在4%以上。

4.我们不会因为5.5%的目标而在今年下半年大量投资。

因为这样非理性的投资,会导致政府的杠杆率水平进一步地快速上升。

所以,我不认为,经济在政策上会有强刺激。

今年强刺激,明年怎么办?后年怎么办?

政府部门他对于经济增长是更加理性的,在我看来,GDP是结果而不是目标。

所以,我不认为,经济在政策上会有强刺激。

今年强刺激,明年怎么办?后年怎么办?

接下来,央行的货币政策空间应该不大,是有,但是并不大。

在经济下行中过程当中,整个社会对融资需求是有限的。

在这样一种背景之下,我们的货币政策不要期望过高,财政政策也不会采取高举高打的方式来实现增长目标……

整个需求还是有所下降。

当你需求有所下降的时候,那么就应该进一步刺激需求,包括投资需求和消费需求。

我觉得目前应该更多去刺激消费需求,去寻找新的消费增长热点。

比如说现在的智能汽车、新能源汽车,这可能就是新的消费增长点。

5.最终来讲,高通胀它会抑制投资和消费,美国通胀率的峰值在近期可能有望见顶。

但是,它的顶部可能会磨很长时间,不至于很快地回落。

由于美国明年可能会面临经济衰退的压力,我觉得,美联储的加息基本上会到今年年底。

我觉得目标利率,可能会提高到3.4%。

明年美国的加息应该会结束。

尤其是明年的年底,美国这个缩表也会结束。

美国经济大概率会出现衰退

但这个衰退的发生可能是在明年

美国利用美元的国际地位大量发行美国国债,通过财政货币化的形式,来向全世界征收铸币税,最终导致它通胀失控。

与此同时,它又通过加息和缩表的方式来应对,但是这又使得经济增速预计会进一步的下降。

所以我们对美国经济问题的理解,首先从大的方面进行。

目前来讲,通胀还是很难控制,因为发钱发的太多了。

过去发钱发的多,这个钱基本上还是往高处流的,是被富人所拥有的。

这次为了疫情,为了刺激美国经济,它给穷人发钱了,那么这样的话就导致了通胀的失控。

再加上疫情问题和俄乌冲突问题,我觉得我们应该要认识到这个问题的长期性。

在过去,我们一直在发货币,各个国家一直在发货币,为什么就没有引发通胀?

那就是因为发的多,这个钱都流到了富人的口袋里面。

现在出现供应链的问题,原先积累的问题都可能会爆发出来。这就是我对于美国通胀的理解。

美国通胀率的峰值

在近期可能有望见顶

对美国加息这块,缩表对于遏制通胀是有效的,但它不是短期有效,是长期有效。

因为这一轮的通胀,它根本的原因不是需求的旺盛,而是供给的短缺。

供给的短缺最直截了当的办法,那就是解决供给问题,增加产能,扩大产能,但问题在于扩大不了。

因为原油价格在大幅上涨,油价的上涨,也会导致农产品价格上涨。

另外一方面的话,因为货币的超发导致房价的上涨,房价的上涨又导致房屋租金的上涨,那么又进一步拉升通胀。

在美国的CPI当中,房屋的租金要占到1/3。

要把租金打压下去,首先要通过加息让利率水平大幅上升,让个抵押贷款利率大幅上升。

这样的话,房价应该会回落,然后要通过大概十个月左右的时间再传导给房租。

所以说,CPI它不是一个领先指标,它是一个滞后指标。

现在通过货币收紧,在当期它的效果不佳,但在明年他肯定会体现出来。

但在通胀回落的同时,经济增速也会出现显著的回落。

所以说这个美国明年的经济可能还是堪忧。

我觉得美国经济大概率会出现衰退,但这个衰退的发生可能是在明年。

所以最终来讲,高通胀它会抑制投资和消费,美国通胀率的峰值的话在近期可能有望见顶。

但是,它的顶部可能会磨很长时间,不至于很快地回落。

由于美国明年可能会面临经济衰退的压力,我觉得,美联储的加息基本上会到今年年底。

我觉得目标利率,可能会提高到3.4%。

明年,美国的加息应该会结束。

尤其是明年的年底,美国这个缩表也会结束。

因为当你的经济衰退到一定地步的话,那你要救经济,从原来的防通胀到救经济,救经济又是货币政策。

我觉得,这一轮的美联储的货币收紧,它的期限是有限的,不能够承受这种经济衰退之重。

美联储缩表的力度,

可能也会低于预期

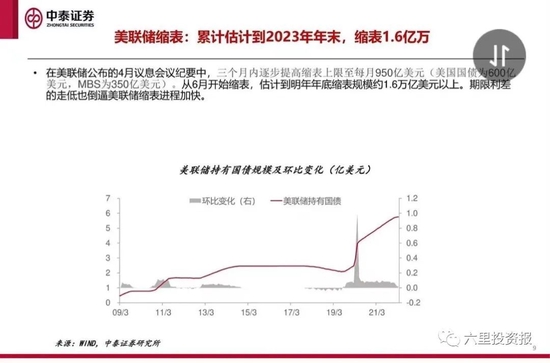

另一方面,缩表难度也比较大。

最近美国十年期国债的收益率水平又有所回落,原因在于国债卖不掉。

美联储卖国债,谁来买?

现在,中国日本都在减持美国的国债。

美联储缩表的力度,可能也会低于预期。

加息和缩表,他也是个双刃剑。

虽然说从历史上来讲,每一次加息和缩表,受伤最重的是新兴市场,但这次不一定。

六月份,中国的北向资金是净流入700多亿。那说明什么?

说明在美联储加息和缩表的背景下,钱未必会完全流到美国。

美国现在也存在风险。美国的股市在经历了十几年的牛市之后,现在也走熊了。

一旦走熊,可能持续的时间会比较长。

钱流向发达国家也没有意义,因为你没有良好的投资标的。

反而对中国来讲,由于过去几年股市还是处在盘整当中的,估值水平也比较合理,所以对于境外资本,反而倒是有一定的吸引力。

所以这一轮我总体判断,资金从新兴市场流出,并不如2018年缩表这么强烈。

人民币可能还存在

一定的长期升值趋势

对于人民币的判断,我觉得人民币汇率贬值的压力也不大。

从过去来看,当美元指数超过104的时候,人民币的汇率已经是破7了。

但是,现在的美元指数已经到106,人民币汇率还是在6.7左右震荡。

说明在过去几年当中,人民币相对来讲是升值的。

人民币对于欧元,日元等这一揽子货币的实际有效汇率并没有出现显著贬值。

所以说这一轮不一样,不一样的背后,其实是中国经济整体的实力的提升的一个体现。

比如我们在过去两年当中,出口的份额持续上升,人民币作为一个国际货币,它目前在全球作为结算货币和储备货币的份额只有2%左右。但是中国的GDP要占到全球GDP的18%。

显然,人民币的国际化程度还是比较低的。

作为国际储备货币的比重,还有很大的提升空间。

这样来讲,我认为,人民币可能还存在一定的长期升值趋势,不是贬值,而是有长期升值趋势。

因为我们经济实力已经是全球第二大经济体了,我们的体量已经超过整个欧盟。

但我们人民币的汇率,在全球一揽子货币当中的占比还是比较低。

所以,我觉得今后来讲,通过升值的方式来提高人民币作为国际货币储备的比率,可能性还是比较大的。

当然前提就在于,我们的经济能够保持可持续的发展。

国内的通胀不用特别担心,

还是可控的

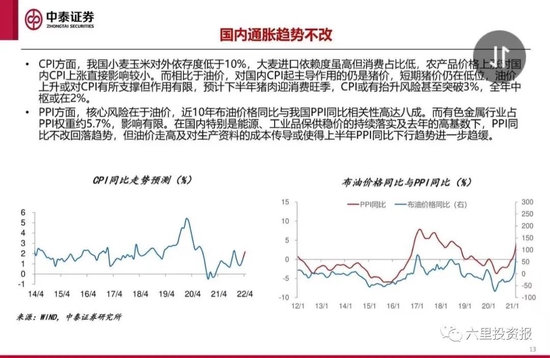

对于中国来讲,我们目前也面临着通胀压力。尤其是农产品价格上涨,这对国内的通胀也构成了一定压力。

最近猪肉价格又出现了显著的上升,也是在我们大家的预期当中。

所以我认为,下半年我们的通胀压力比上半年会大,个别的月份,我国的CPI大概要超过3%。

全年来讲,整个中枢可能还是在2%左右。

中国之所通胀周期跟美国不一样,是因为我们是制造业大国,美国是个消费大国。

所以当供给出现问题的时候,那么美国的CPI就涨了;但中国出口如果减少,我们内销比例就提升,这样对于国内的供给就可以相应的增加。

这方面来想,国内的通胀总体来讲还不用特别担心,还是可控的。

PPI方面,核心风险在于油价。

近十年来,油价的同比增速跟我们PPI的同比的相关性高达80%,有色金属行业PPI的权重大概只有5.7%,影响有限。

如果说下半年国际油价能够持续回落,那么PPI的上行幅度会进一步缩小。

我估计全年PPI涨幅在6%左右。这是对国内的通胀的理解。

中国经济不太可能出现V形,

希望是个U形

对国内的经济理解,我觉得,目前中国的经济还是处在稳中向好的趋势下。

一季度,我们GDP的同比增速是4.8%,

二季度数据我估计在下周可能会公布,我估计应该还能保持正增长,可能是1%-2%的增幅。

从全年的GDP走势来看,4月份应该是今年经济的最低点。

从季度来看,二季度应该是今年季度的最低点。

所以说,在接下来的两个季度,第三季度跟第四季度当中,我估计GDP增速还是会有所回升。

回升的幅度,应该不是V形。

它跟2020年不一样。2020年,当疫情好转之后,房地产出现了强劲的反弹。

因为房地产对我们GDP的直接和间接贡献大概要占到30%,所以当房地产强劲反弹的时候,中国经济直接走出V形。包括消费,也出现明显的回升。

但是今年来讲,由于房地产它受到长周期的压制。我们正常情况下说,中美周期不同步。

我理解,美国经济主要受短中周期的影响,所以它的经济会出现回落。

但是中国经济主要是受长周期的影响,也就是房地产周期的影响,

那么房地产一旦出现了长周期的下行周期,那它的持续时间可能会比较长。

所以,我觉得我们的经济V形不太可能,希望是个U形。

U形如果不可能,希望中国经济还能够保持中速增长,也就是GDP增速大概在4%以上。

那么这样,我们也能够实现充分就业,也能够进行结构的调整,并不见得是件坏事情。这是对GDP的判断。

不会为实现5.5%的目标

而出台政策强刺激

接下来,我们的宏观政策做一个简要的分析。

政策上面来讲,有人说我们的政策目标就是要实现5.5%的增长。

5.5%的增长,是叫预期性指标,他不是约束性指标。

已经反复强调,我们整个经济要提高效能,财政支出要提高效能,要提高投入产出比。

所以我们不会因为5.5%的目标、而在今年下半年大量投资。

因为这样非理性的投资,会导致政府的杠杆率水平进一步地快速上升。

所以,我不认为,经济在政策上会有强刺激。

今年强刺激,明年怎么办?后年怎么办?

政府部门他对于经济增长是更加理性的,在我看来,GDP是结果而不是目标。

目标是要保持经济的可持续增长,是需要调结构,让结构更加合理,更加优化,能够实现充分就业和低通胀。

我觉得,这才是政策的目标的重心所在,GDP只是在这样目标之下所产生的结果。

大家不要过于看重GDP的增速实现还是没有实现。

接下来,央行的货币政策空间应该不大,是有,但是并不大。

在经济下行中过程当中,整个社会对融资需求是有限的。

今年能够保持货币政策流动性的充裕合理就可以了。

在这样一种背景之下,我们的货币政策不要期望过高,财政政策也不会采取高举高打的方式来实现增长目标。

所以说,要看到就是我们当前的这些变化。

比如说像居民的中长期贷款,它的增速就出现了回落;企业的中长期贷款,整体增速也出现了回落。

说明整个需求还是有所下降。

当你需求有所下降的时候,那么就应该进一步刺激需求,包括投资需求和消费需求。

我觉得目前应该更多去刺激消费需求,去寻找新的消费增长热点。

比如说现在的智能汽车、新能源汽车,这可能就是新的消费增长点。

超配电力设备以及新能源,

电子、军工等中长期景气向上的行业

最后一部分来谈谈对今年大类资产配置的思考。

今年我们整体A股的表现在全球来看还是不错的,但就我们国内自身来讲,还是存在风险偏好下降,投资意愿不足等等问题。

做大类资产配置,应该还是要站在全球化的高度来看问题。

目前虽然是内外风险交织,但是,机会还是有的。

无论是资金面还是基本面,整个机会还有,所以在这方面都应该有信心。

而且从目前高层的表态来看,政策底也已经确认了。

去年来讲,我们反垄断,对平台公司的治理提出了非常强烈的要求。

目前来看,负面的政策都不大可能会被出台。因为市场的动荡,他往往是来自于不确定性。

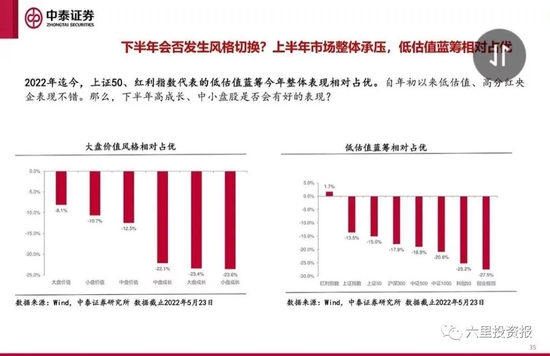

那么下半年会不会发生风格的切换?

我的理解是整个风险偏好下降,意味着大家对保本的需求,对避免风险的需求明显上升。

从上市公司的盈利业绩来看,煤炭行业的表现来讲相对会好一些。

从A股的资金面来讲,我觉得并不悲观,

首先,美国加息导致的资金流出并不明显。

而对A股市场,尤其对公募基金市场我觉得还是要看得更加长远一点,中长期应该是向好的。

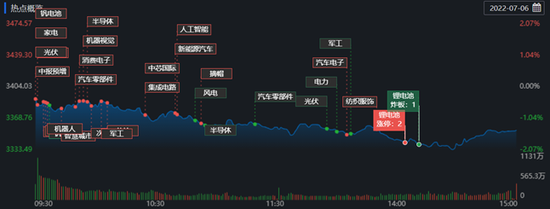

要选一些能够景气度上升的行业,比如说电子、国防军工、煤炭、汽车、化工、钢铁、有色、石油化工、机械和食品饮料。

我们应该从宏观的角度来看,世界格局真的是很难打破。

可能,我们还是要求稳为主,比如说超配电力设备以及新能源,电子、军工等中长期景气向上的行业。

债券市场来讲,我觉得机会不大,

整体在全球通胀环境下面,对债的需求是在下降的。

这点来讲,我觉得还是在寻找机会的过程当中,不要过早下结论。但总体来讲,机会不太多。

美国来讲,我认为,调整应该还是没有结束。

美股他对低利率的环境依赖度比较高,它对利率非常敏感,

利率上行下行都会影响到回购,美国股市拉动很大程度上都是靠回购。

那么利率上行意味着回购成本在上升。

所以我觉得对于已经持续了11年、12年牛市的股市,它的下行也不会太短。

下半年,依然还是面临调整的风险。

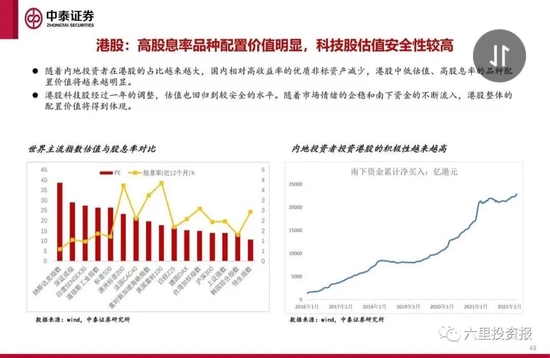

对于港股来讲,随着港股越来越不活跃,他的估值水平也在下移。高股息率的品种的配置价值就更加明显。

科技股的估值安全性较高。对这个市场也不能够忽视,毕竟我们现在做了好多互联互通的工作。

将来,A股的港股化,和港股的A股化,双向的趋势都会有。

港股应该是目前全球估值水平最低的市场。

当然同时我们也应该想到,整个投资者的风险偏好在下降,风险偏好越低,估值的水平可能也会越低。

大宗商品的短期内还是偏长,中长期需要谨慎。

因为从信用创造的最终结果来看,美国举债,他撒钱的政策比QE的政策影响更大。

从目前来看,大宗商品中长期还是需要谨慎。

黄金来讲,短期,随着经济的回落,它的机会并不多。

中长期来讲,美国债务货币化的闸门一旦开启很难停止,美元的地位,在未来肯定会有所动摇。

对黄金的保值功能和作为储备货币的需求,可能也会明显增加。

所以我认为,黄金从中长期来讲,还是可以看多。

由于今后,我认为全球规律进入到所谓的低增长高震荡的态势当中,黄金作为中长期的配置应该还是可以的。

当然,资产配置当中,黄金的比重不要超过10%,这毕竟是个小众资产。

大类资产还是金融资产和房地产。

房地产,由于中国居民的配置比例过高,今后比例应该会有所回落。

金融资产里面,我觉得权益类资产的价值,在目前情况下,机会应该相对来讲还是比较多的。

但机会更多的是来自于结构性机会。也就是说我们整个经济增速在放缓,分化越来越显著。

分化时代,要抓住的是结构性的机会。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>