来源: 华尔街见闻

两类策略带来“意外惊喜”

2022年上半年“私募卡位战”即将收关。

面对过去波诡云翳的6个月,私募管理人仿佛过得比往年“漫长”,总在盼望净值的快速修复。

经历一季度的市场巨震之后,部分私募高仓位“挺身而行”,另一部分私募降仓位减轻压力,亦有机构选择空仓“躺平”。

梳理百亿私募年内收益发现,为数不少的机构取得绩优战绩。

这场“出乎意料”的净值大戏,背后有哪些故事?

“黑马”机构再度表现

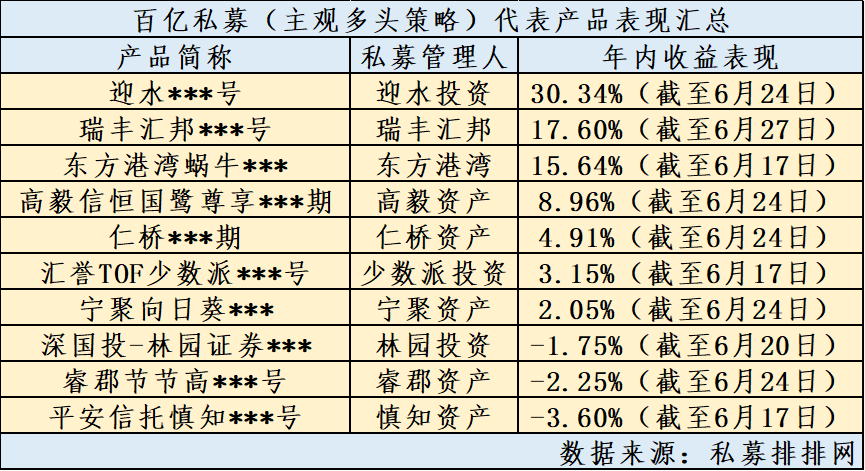

依据私募排排网的数据,资事堂梳理了百亿阵营中主观多头私募表现。

需要注意的是:由于私募基金属于非公开募资产品,第三方平台收录的数据并不完整。我们依据现有信息进行梳理,不排除信息偏差的存在,收益表现并非排名,仅仅是代表产品收益的汇总。

年内一匹黑马是迎水投资,代表产品年内收益30%以上。

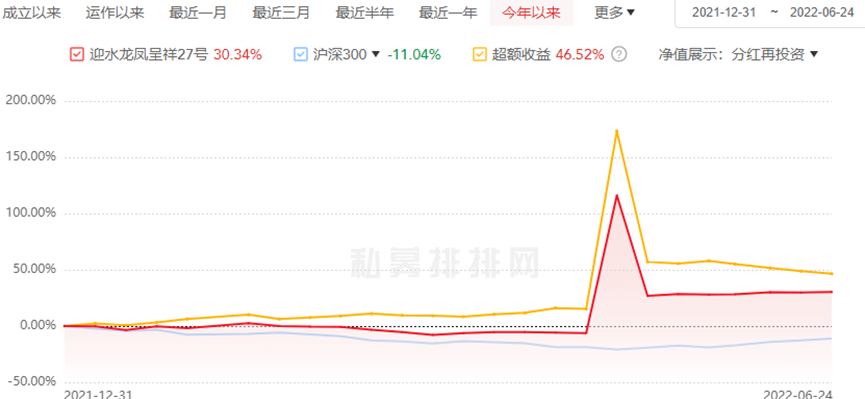

这家上海机构一直是私募圈的神秘力量,投资策略难以说清。其代表产品的净值曲线更是十分“异常”(如下图),很难揣摩。

此外,该机构产品还有个特点,旗下产品年内涨跌幅差距较大,有的跌幅达15个点,另有涨幅达8%。

这已是近两年迎水投资的业绩常态,该产品的基金经理卢高文曾先后在中金所、上海拓峰贸易有限公司等机构工作。

另一匹黑马瑞丰汇邦也斩获可观收益。

这家机构此前在2018年末近乎“单票式”押注贵州茅台,成功抄底,之后随着茅台股票攀升而规模膨胀,并进入百亿阵营。

今年,他的另一只代表产品(并非重仓茅台的产品)年内收益达17.60%,成功选中了哪只“牛股”还不得而知。

老牌团队“出人意料”

黑马以外,一些老牌的私募机构也有意外强势的业绩。

但斌创立的东方港湾,旗下有一只产品(属于东方港湾蜗牛系列)以15.64%的年内收益,领先多数同行。

这让人大感意外,东方港湾掌门人但斌的部分产品,此前曾因净值跌近警戒线而几乎清仓,为何突然有亮眼业绩冒出?

实际上,这只产品并非但斌管理,而是一位叫张留信的基金经理管理的。张留信的相关资料很少,外界目前只知道他是2021年11月正式管理私募产品,毕业于北京大学,是一位理学硕士。

高毅资产董事长邱国鹭今年的业绩也“大翻身”,此前三年他的产品未能斩获可观业绩,今年属于逆势翻盘。

邱国鹭一直强调“寻找真价值”的投资范式,今年净值表现亮眼,颇有“风水轮流转”的行业特点。

“价值派”的仁桥资产年内收益也很可观,这家管理人对回撤控制较好,很受机构投资者追捧。

此外,坚定投资蓝筹股的少数派投资,今年也取得绝对收益。

量化机器谁跑得快?

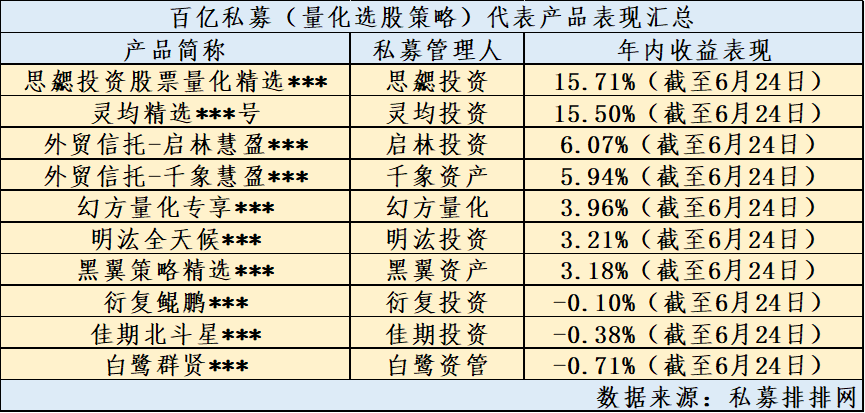

近一年,百亿量化机构主打全市场量化选股、复合策略等产品,单纯对标宽基指数的增强型策略开始让位。

我们依据私募排排网梳理了量化选股产品表现。由于信息有限,无法详尽穿透产品样本的底层策略,不排除个别产品仍是纯指数增强或复合型策略。

(如上图)新晋百亿私募思勰投资今年表现亮眼,年内收益高达15.71%。

这家机构创始人有华尔街大牌对冲机构DE.SHAW的从业背景,初期以商品期货CTA策略为主,拓展至股票投资,并于今年1月正式迈入百亿阵营。

此外,灵均投资、启林投资、千象资产等机构也表现较好。

千象资产的运作有浓厚的CTA投资基因,第三方平台标注其量化多头产品年内收益近6%,超越了很多股票量化同行,是一个值得关注的新现象。

总体来看,过去几年里每年都有量化机构业绩抢眼,并新加入百亿阵营,这就是量化私募界的业绩效应。

但能否保持业绩与管理规模的高契合度,逐步提升策略的容量,并让产品业绩在稳定后保持在一个高水位上,是所有量化机构的挑战。

做得到这点,就是明星,做不到这点,就是流星。

两类策略带来“意外惊喜”

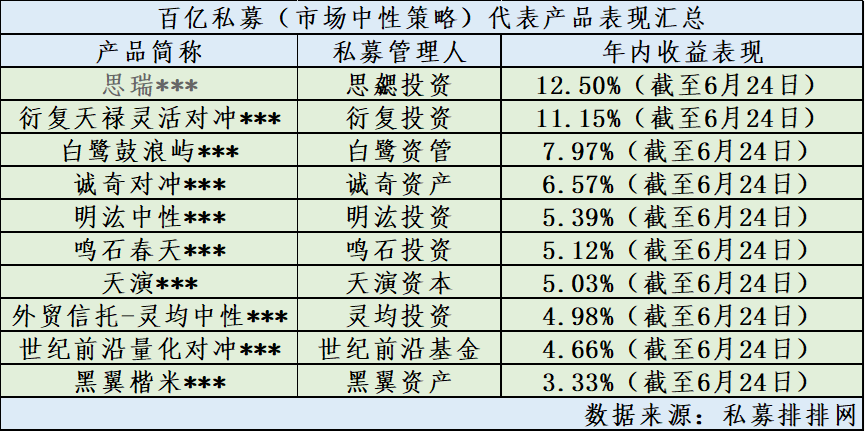

资事堂发现:量化机构在中性策略上也有突出表现,不输于量化多头策略。

实际上,中性策略指同时构建多头和空头头寸以对冲市场风险,在任何市场环境下均能获得稳定收益。但由于交易成本较高,很多量化机构开始减少该策略的规模。

意想不到的是,年内多只中性策略产品取得了可观收益。

(如上图)思勰投资和衍复投资的中性产品年内收益均超过10个点。

白鹭资管、诚奇资产、鸣石投资、天演资本等在纯多头策略中未能居前的机构,在中性策略上为客户斩获了收益。

除此之外,年内最火的策略还有商品期货CTA策略。今年前五个月这类策略位居私募基金所有策略榜首,到了6月份回撤明显,私募行业罕见出现了对其“危机Alpha”属性真假的大讨论。

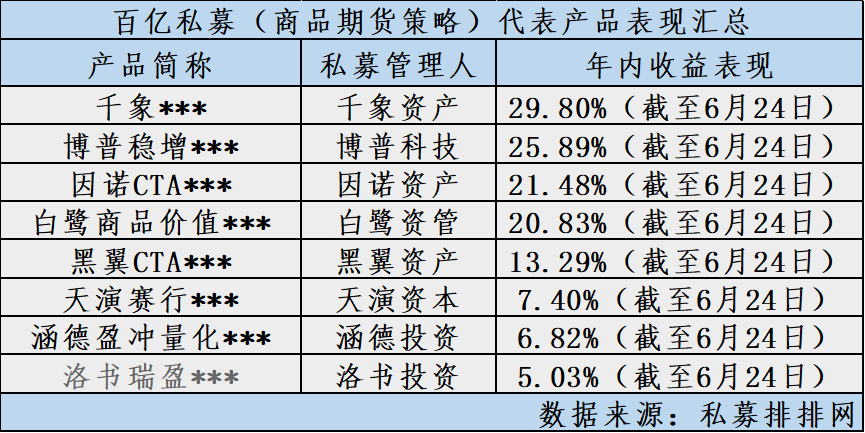

(如上图)上文提及的CTA基因的千象资产,年内收益逼近30%。

博普科技、因诺资产、白鹭资管等百亿机构,也在CTA策略上斩获了超过20个点的收益。

另一家以CTA策略起家的黑翼资产,年内取得了13个点的收益。

总结来看,主流的私募策略中均有头部机构取得不菲业绩,并没有受到大盘波动的影响。对于投资者而言,均衡多元的资产配置是斩获收益的关键,而非追逐热点产品。