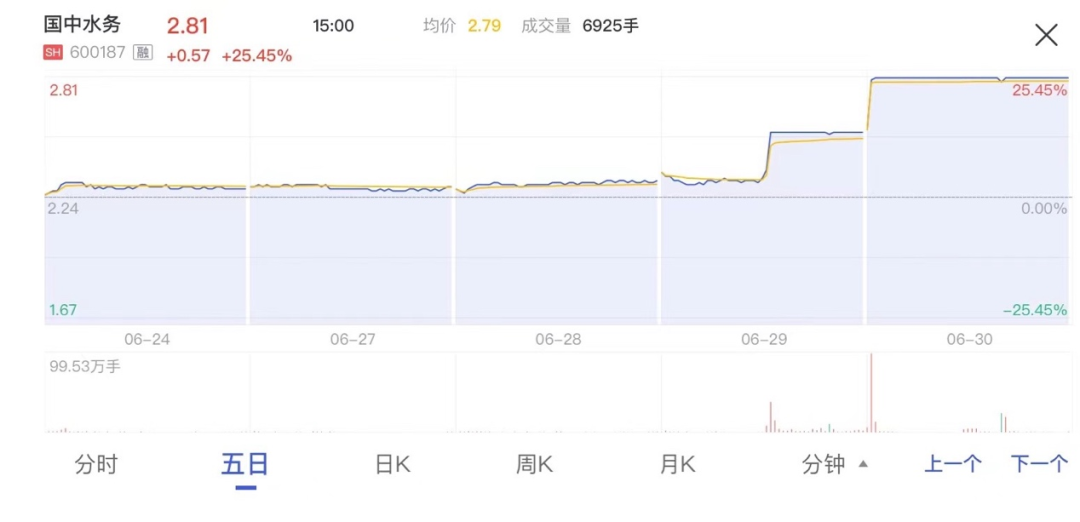

2022年上半年北向资金流向被6月单月的大幅买入而一举“扭转”。截至6月30日收盘,北向资金上半年实现净流入717.99亿元。其中,6月北向资金合计净流入729.6亿元,位居互联互通机制开通以来单月净流入额的第三位。

展望下半年,机构普遍认为,预期向好、长期配置价值凸显等因素将继续支持北向资金加速回流。长期看,A股的外资持股占比尚不足5%,显著低于海外成熟市场。同时,中国作为全球经济的重要增长极,中国资产依旧具备较强的长期配置价值,外资流入A股仍处于初期阶段。

单月净流入金额“扭转”上半年流向

上半年,由于全球金融市场剧烈波动,北向资金呈现出明显的震荡行情。1月初,北向资金继续涌入,当月累计净买入167.75亿元。3月,受到乌克兰危机及滞胀风险导致美联储持续加息等因素影响,海外资金风险偏好普遍降低,北向资金开始大量流出:当月净流出超450.83亿元,创下了互联互通开通后单月净流出额的第三高。

但短期情绪面扰动不改外资长期流入趋势。从5月中下旬开始,北向资金开始出现较显著的回流现象。其中,5月20日北向资金净流入142.36亿元,创下2022年上半年单日净流入的最高纪录。

6月更是成为上半年北向资金流向“逆转”的重要节点。一方面,虽然海外加息及衰退预期等因素仍带来扰动,但外围市场对A股的影响边际递减。另一方面,随着中国经济进入修复通道,A股逐步呈现出明显韧性,其反弹力度及持续性吸引北向资金流入再提速。

6月北向资金有4个交易日单日净买入额超百亿元,单月合计净流入729.6亿元,位居互联互通机制开通以来单月净流入额的第三位。列前两位的分别为2021年12月的889.92亿元和2019年12月的729.94亿元。

至此,北向资金2022年上半年净流入额达到717.99亿元。这意味着,6月北向资金的大幅进场一举“扭转”上半年A股外资的流向。

6月重点加仓食品饮料板块

数据显示,以区间北向资金持股量变动乘以区间个股成交均价简单估算,截至6月30日收盘,隆基绿能是2022年上半年北向资金净买入最多的个股,金额达188.37亿元。国电南瑞紧随其后,达124.71亿元。此外,汇川技术、长江电力、阳光电源上半年净买入额均超过60亿元。

宁德时代则是上半年北向资金净卖出最多的个股,净卖出金额达193.31亿元。其次为五粮液,净卖出金额达69.63亿元。此外,恒瑞医药、爱尔眼科、格力电器上半年净卖出额分别为64.95亿元、50.04亿元、29.91亿元。

具体到6月,数据显示,申万一级行业中,食品饮料行业获得北向资金大幅加仓,净买入达246.83亿元,远超位居第二、三位的医药生物行业和电力设备行业,后两者净买入均超120亿元。

国盛证券统计显示,从北向资金内部交易盘和配置盘划分来看,6月以来食品饮料获外资一致性加仓,而钢铁等行业遭到一致性小幅流出,新能源与地产链是近期北向资金交易盘与配置盘分歧最大的两个板块。配置盘继续坚定增配电力设备,并从地产和家电中流出;交易盘则流出电力设备,并小幅流入地产与家电。

长期配置价值将支持下半年外资回流

对于北向资金未来流向,多家机构持一致看好的态度,其原因在于A股市场配置价值仍然较高。

瑞银证券中国策略分析师孟磊表示,经济复苏力度进一步明朗、政策宽松力度加大、宏观流动性充裕以及信贷增速持续反弹,将有助于逐步提振市场情绪。随着A股市场回暖,场外资金有望回归并净流入。

“我们认为未来两个月内任何市场回调将提供有吸引力的投资机会。”孟磊认为,外资今年并不会大幅流出,总体或呈现小幅净流入态势,但流入规模可能低于年初的测算。后续随着境外投资者对我国经济回升的预期增强,叠加稳增长政策持续发力,将引发大量外资回流。

国盛证券首席策略分析师张峻晓表示,今年以来外资入场节奏有所放缓,核心原因在于交易盘与配置盘分歧加大。配置盘作为外资主体,继续保持稳步流入,今年以来已累计流入近900亿元。长期看,A股的外资持股占比尚不足5%,显著低于海外成熟市场。同时,中国作为全球经济的重要增长极,中国资产依旧具备较强的长期配置价值,外资流入仍在初期阶段。

值得注意的是,互联互通机制将迎来大动作。中国证监会、香港证监会6月28日联合发布公告,宣布互联互通机制下的ETF(交易型开放式基金)交易将于2022年7月4日正式开始。

业内人士认为,将ETF这一适合被动投资的指数化基金产品纳入互联互通,有利于丰富互联互通投资品种,进一步便利境内外投资者参与两地资本市场,增强A股对境外中长期配置型资金的吸引力。

中金公司表示,纳入符合资格的ETF是互联互通机制又一标志性扩容事件。ETF作为一个便捷的投资工具,可以起到一揽子投资和配置作用,特别是可以通过不同风格、市值和板块产品实现配置和轮动需求,有助于国际长线投资者对A股进行配置型投资。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>