我们在挑选基金时,“过往业绩”是不会绕开的重要信息。

有直观的近1年、近3年等区间业绩数据、也有与同类/基准对比的超额收益情况…多元的业绩描述维度,投资者应该如何观察和分辨?今天小欧就给大家盘一盘。

常见体现“基金业绩”的指标

大家日常在基金公司官方渠道、基金销售渠道等等看到的体现基金业绩的维度,其实还是蛮多元的,小欧这里重点解说几个经常被使用到的数据指标。

1

区间收益率

以“过去6个月”、“过去1年”、“过去X年”等形式出现的频次较高,它是体现具体某个最新截至时间,倒推过去XX时间段的业绩表现,用来对比基金短、中、长期各区间表现的。

通常情况下,基金公司公开的宣传资料中,最短展示区间业绩也要在6各业甚至更长,这也是为了引导大众投资者理性长期、避免短期频繁申赎等操作。

2

成立以来收益率

反映的是一只基金成立以来累计的业绩表现情况,基金披露的每份定期报告都会披露此数据,大家也很方便自己查验。通常而言,不是同时间成立的基金、品种/类型不同的基金千万别把成立以来收益放一起对比,没啥意义。建议成立以来与基准或者大盘环境做个对比,如果是一位基金经理自始而终管理的话很能体现他在不同环境下的投资能力。

3

年度收益率

这里指的是完整会计年度基金业绩的体现,小欧自己非常推荐这个指标,因为我们大多数人可能对短期市场环境不太了解,但是对具体某一年大环境好不好可能还是有些印象的,那么可以直观感受到具体年份基金的业绩表现情况,有没有达到市场平均水平。

不过这个数据指标不是每个渠道都有展示,如果没有,大家也可以自己翻看基金年报,把对应数据提取出来分析,可能需要自己做些整理,不过工作量不大。比较适合成立较长时间,比如3年以上,如果成立太短期的基金也用不到这一指标数据。

4

年化收益率

一般基金销售渠道还会展示基金的“年化收益率”,这是将基金一段时间的投资收益,折算为区间年平均的收益水平,年化收益率指标由于比较直观、通俗易懂,对投资者而言有个相对直观的参考也是很多投资者在选基金看的重要指标之一。

5

业绩排名

事实上,我们常看到的按照某个区间业绩数据大小做的排名,并不是科学合理的排名,更多是筛选条件下的数据罗列。真正的排名是建立在同等条件下,比如投资权益范畴一致、基金类型一致、运作方式一致等等,关于这点可具体看有基金排名资质机构的说明,目前基金的评价机构主要有晨星、天相、银河证券、 上海证券、海通证券、招商证券、济安金信 7 家基金评级机构。

为此,基金公司在基金业绩“排名”上的展示都是取自评价机构,并注明分类标准、统计区间等信息。平时我们在其他地方看到相关排名信息展示时也一定查看清楚出处来源,避免是宣传陷阱。

事实上,除了要看区间业绩的大小外,还有业绩数据的“波动”维度,最大回撤、波动率等数据,可以有效帮我们判断不同市场环境下基金业绩的稳定性如何,尤其市场震荡环境下,特别能对比出来哪只基金“抗风险能力”更佳。

可能会被误导的“业绩指标”

我们去看基金过往业绩时,要尽可能多看多维度的数据,避免单一维度看,因为单看某个指标时可能会存在被误导的情况。

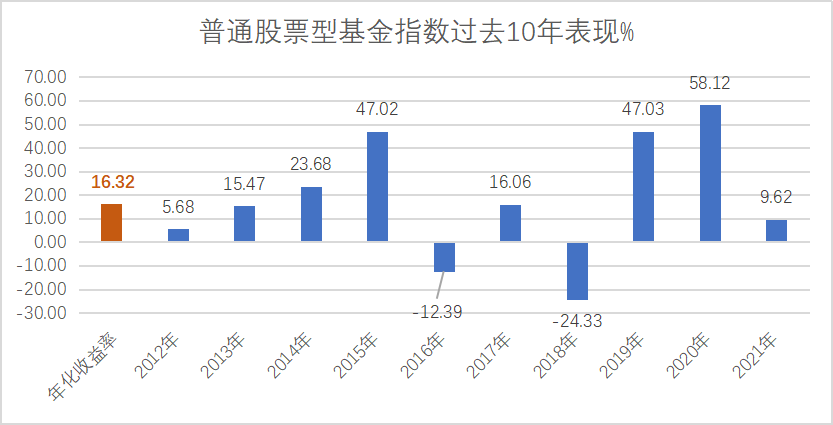

比如“年化收益率”,它反映的是某个大的区间内被年化的收益体现,并不是指真实每年业绩。举个例子,2012至2021年10年间,普通股票型基金指数年化收益率为16.32%,这并不代表其中的每一年都是赚钱的,这是因为年化收益率是一个平均的概念,如在2016年和2018年,如果投资者年初买入、年末卖出,还会亏损10%以上。

(数据来源:wind,2012.1.1-2021.12.31)

(数据来源:wind,2012.1.1-2021.12.31)另外,“区间收益率”也容易被投资者误导,该指标是以这一天为起点往前看一段时间的表现,包含了近期基金收益表现对过往历史业绩的影响,导致过渡放大近期业绩在过往业绩中的占比,但短期业绩表现可能取决于当时的多种复杂因素,比如市场整体环境、风格轮动、行业盈利表现等,多数情况下都不具备可复制性,以此来判断基金长期表现相对有误差。

哪些业绩指标更具参考意义?

在挑选基金时,我们更关注其业绩稳定性、以及能不能为自己创造收益,以下两个维度对数据的判断,供大家参考。

首先,观察每个会计年度的业绩表现。投资者一般会看短期业绩好的基金,其优秀是可以肯定的,单也要看到隐藏的局限性,很多时候可能是因为近期市场涨势好、或者重仓的板块反弹力度大等等,并不能完全反映基金经理真实的管理能力,短期上涨迅速,风险来时调整的也可能很快。建议大家在看基金业绩时,尽可能看成立以来各个完整会计年度的表现情况,这个可以看出基金收益的稳定性。如果基金历史上更换过多任基金经理,那么尽量找到现任基金经理过去管理最久的一只基金,观察期历史每年表现情况。

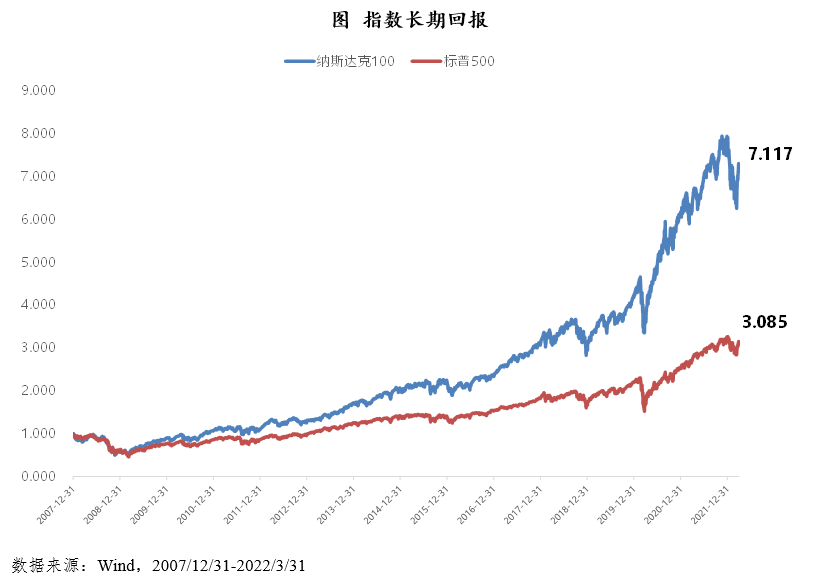

其次,与同期业绩比较基准/大盘指数/行业指数等对比。除了看基金年度收益这样的区间回报,还要看基金相对收益,也就是找到一个参考标准,这个标准就是“比较基准”“大盘指数”/“行业指数”,可以反映出基金是否具备获得超额收益的能力。

业绩比较基准相当于基金所投标的普遍水平,沪深300、上证指数等大盘指数相当于市场平均水平,行业指数可以用来衡量行业主题基金表现,如果一只基金在成立以来,以及每个年度基金的收益率高于同期业绩比较基准或大盘指数或行业指数的表现,说明该产品的长期管理运作是相当优秀的。

评价基金表现,还要综合多方因素!

经常会有投资者抱怨“看业绩表现好才选的基金,怎么一买就亏了”, 对于一只基金的判断,不仅要看基金本身的业绩表现,更要结合所处背景环境、基金持仓、基金经理综合分析。

1

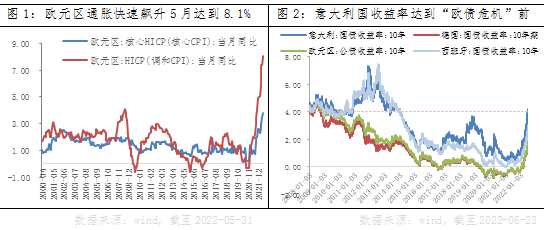

结合所处市场环境分析

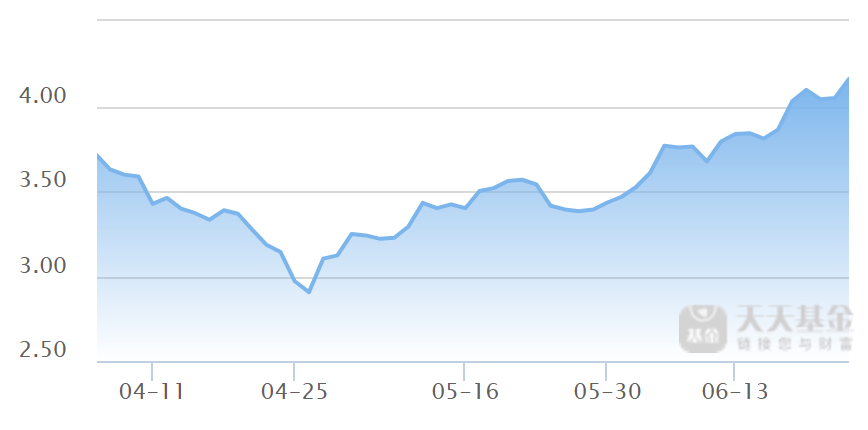

如果市场大环境不景气,基金身处其中表现不佳也比较正常,比如今年前5个月大盘整体表现不好,沪深300、上证指数跌了17.18%、12.46%,一些偏大盘风格的权益基金表现也不太好(数据来源:wind,截至2022.5.31)。同样的如果是某个行业整体表现较差,投资相关行业的基金收益率难免会有波动。

2

观察所投资产的变动

看一只基金的表现时,投资者也可以关注下基金的资产配置情况,从基金持有股票资产、债券资产的角度看,在股票市场/债券市场上涨或下跌时,因不同基金持仓是不同的,也会影响基金的表现。

偏股型基金中股票的配置比例一般不低于80%,即使在股市波动较大的时期,因偏股型基金中股票持仓也不能低于基金合同中规定的比例,业绩也会下滑。事实上,在对比偏股基金时,我们还要结合投向股票资产比例综合来看。

3

判断基金经理对基金的影响

基金经理的风格及擅长领域,对基金业绩的影响也至关重要。如果基金经理擅长小盘股的挖掘,但是市场大涨是因为大盘,那么没有捕捉到的机会可能也能理解;但如果明明就是投资某个行业板块的基金却在投资标的范畴内栽了跟头,那可能就要重新评估基金经理能力了。

基金经理一般都会遵循自己的投资逻辑,投资策略则来自于整个投资团队,做出分析以及决策,是较为系统的投资行为,我们可以通过基金定期报告或基金经理公开采访,去重点关注基金经理的操作分析,不仅看他说了什么还要看他具体怎么做。这样的分析过程不能判断基金经理投资能力,还更有利于帮助我们判断是否认可基金经理。

讲真,想要通过过往业绩来评价一只基金的好坏,并不是件特别容易的事儿,也没有绝对的筛选标准,更多的是我们在筛选业绩水平的同时,观察基金经理的风格是否是我们认可的、基金的回撤控制、历史业绩是否与我们收益预期和风险偏好匹配等等。

简而言之,找到合适的基金,才有可能长期持有,提升整体的投资体验。