最近A股和港股硬气了,走出了一波独立行情!

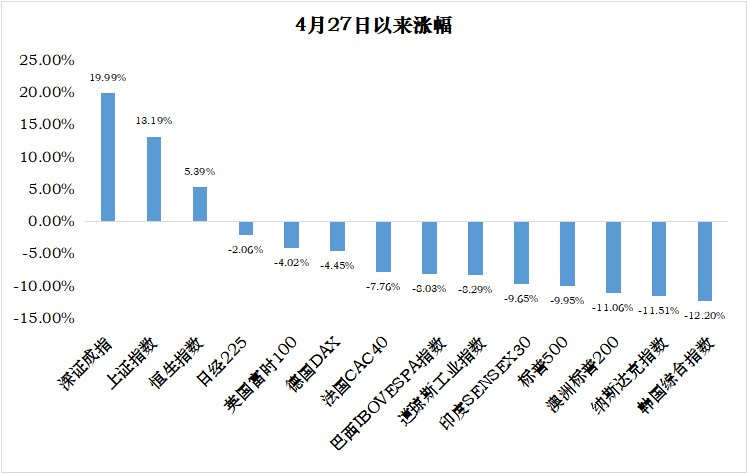

自4月27日以来,全球股市冰火两重天,受美国大幅加息影响,多数国家股市下挫,表现低迷;

而同期A股和港股的表现可圈可点,深证成指累计上涨19.99%,上证指数累计上涨13.19%,恒生指数累计上涨5.39%。

数据来源:Wind,统计区间2022/4/27-2022/6/22

数据来源:Wind,统计区间2022/4/27-2022/6/22事物的发展受内外因素的影响,某些时候内因为主导,某些时候外因为主导。

从外因来说,随着A股的国际化开放,境外资本的不断流入,A股和国际金融市场的联系是越来越紧密,受全球流动性的影响也是越来越大。

而A股年初以来的震荡调整主要就是受美联储加息和俄乌冲突升级的影响。

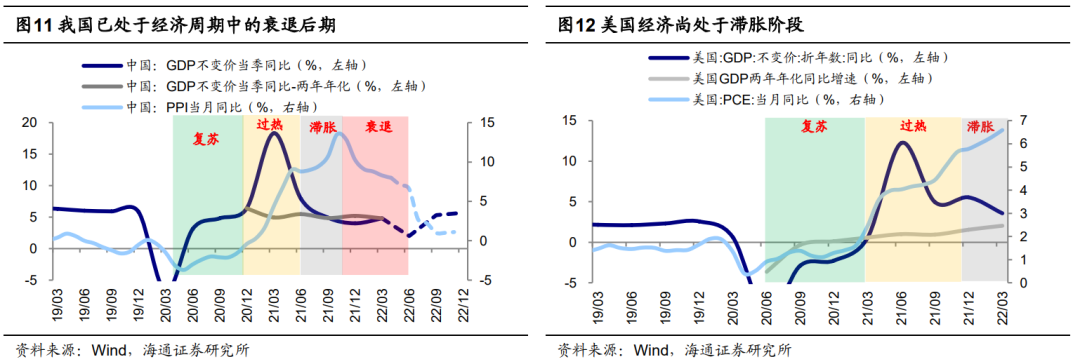

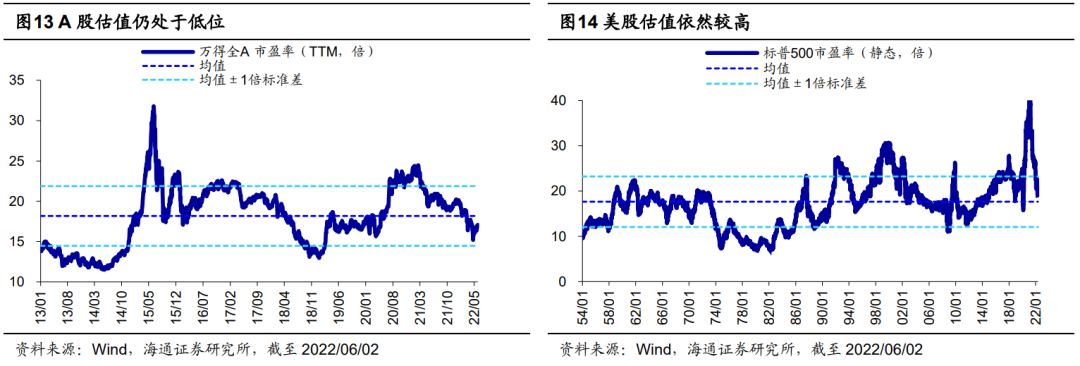

而进入4月下旬以来,中美股市相向而行,背后源于两国的经济周期错位,以及中美股市估值所处的位置不同,A股的表现更多转变为以内因为主导。

从宏观经济层面看,股票市场是经济晴雨表。

据海通证券分析,目前,美国经济尚处在增长动能下滑而通胀高企的滞胀期,面临着美联储紧缩的压力,而我国处于政策托底经济的衰退后期,银根宽松,各项稳增长政策纷纷出台,因此A股的宏观环境要优于美股。

从微观市场层面看,A股中长期投资价值突出,在国际市场上具备吸引力。

据海通证券分析,A股目前的估值仍处于历史低位,万得全A的PE(TTM)处于2013年以来的37%历史分位,而美股的估值依然处于较高水平。

市场回暖,成长风格亮眼

随着A股市场回暖,不少基金回了一波血。

以偏股混合型基金指数和普通股票型基金指数为代表,自4月27日以来,偏股混合型基金指数累计上涨19.09%,普通股票型基金指数累计上涨20.54%,优于同期沪深300指数12.86%的表现。

数据来源:Wind,统计区间2022/4/27-2022/6/22

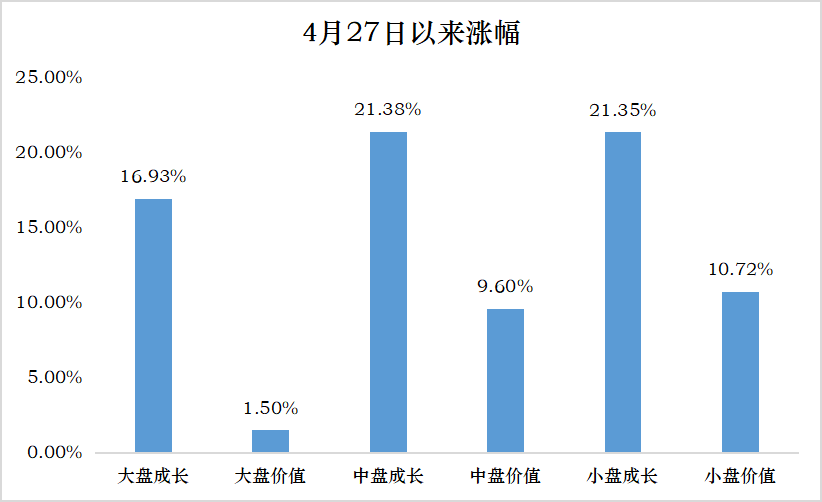

数据来源:Wind,统计区间2022/4/27-2022/6/22从风格指数来看,近期的反弹行情中,成长风格的表现突出,尤其中盘成长指数和小盘成长指数,自4月27日以来分别累计上涨21.38%、21.35%。此外,大盘成长指数累计上涨16.93%。

着眼长期,

“踏空”更值得警惕

基金回了一波血后,基民往往容易陷入纠结:

继续持有?

加仓买入?

还是落袋为安?

这个需要具体问题具体分析,先对自己的账户做一个体检。

如果持资产类型过于集中,不妨适当调整资产配置,做好进攻和防守的搭配。比如满屏都是成长风格的基金,不妨调配一些价值风格类型的基金,从A股历史情况看,板块轮动特征明显,单押某一赛道或某一风格类型常常难以持久。

在调配资产的同时,需要警惕一些投资误区。

基金涨了就卖?警惕“处置效应”

如果仅仅因为手中的基金涨了就卖出,往往容易中了“处置效应”的套:即投资者趋于过长时间地持有正在损失的金融资产,而过快地卖掉正在盈利的金融资产。

“处置效应”是资本市场中一种普遍存在的投资者非理性行为。

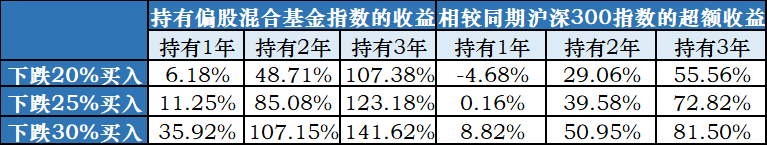

数据来源:Wind,统计区间:下跌20%,2018/6/27~持有1年/2年/3年;下跌25%,2018/8/6~持有1年/2年/3年;下跌30%,2018/10/18~持有1年/2年/3年

数据显示,自2016年以来,当沪深300指数下跌20%、25%、30%时买入并持有偏股混合基金指数,可以发现,当市场下跌越多、持有偏股混合型基金指数的时间越长,获取的收益就越高,相较同期沪深300指数的超额收益越明显。

底部反弹,高抛低吸?警惕“踏空”

正如逆向投资大师约翰·邓普顿名言:“牛市在悲观中诞生,在怀疑中成长,在乐观中成熟,在兴奋中死亡。”

当市场从底部开始反弹之后,当你怀疑市场会调整进而高抛低吸的时候,需要警惕的是“踏空”的风险。

数据来源:Wind,数据区间2010/1/1-2022/6/22

数据来源:Wind,数据区间2010/1/1-2022/6/22从沪深300的过往月线走势,可以看到大多数时候都是没有行情的“垃圾时间”,甚至是亏损的难熬时刻,但是一旦行情到来却有着酣畅淋漓的惊喜,这正是80%的收益来自那20%的时间。

当前A股市场仍处于历史低位水平,具备中长期投资价值,与其纠结一天两天的涨涨跌跌,不妨着眼长期,舍小取大,对中国经济的韧性和潜力更有信心些。

基金投资更像“马拉松”而不是“百米冲刺”,考验的是耐心和毅力,保持在场或许是更好的办法。