最近权益市场行情强势,优秀的基金也在迅速回血,但是等待底部确认的时光总是难熬的。反弹还是反转?市场会转牛吗?再下跌怎么办?

面对各种复杂和不确定性,看完这10张图,你可能会更有信心一些~

01

3300点买基金,也不必担心

上证指数自2007年4月5日首次收盘站上3300,兜兜转转十几年数次回到原点,但是基金显然没有被上证指数所束缚。

以全市场主动权益基金为例,选取历史上几次代表性的站上和跌下3300点的节点进行数据回测发现,即使选择这个时间点买入基金,平均收益率和正收益占比都非常可观。

02

5178点七周年,时间会奖赏始终在场的人

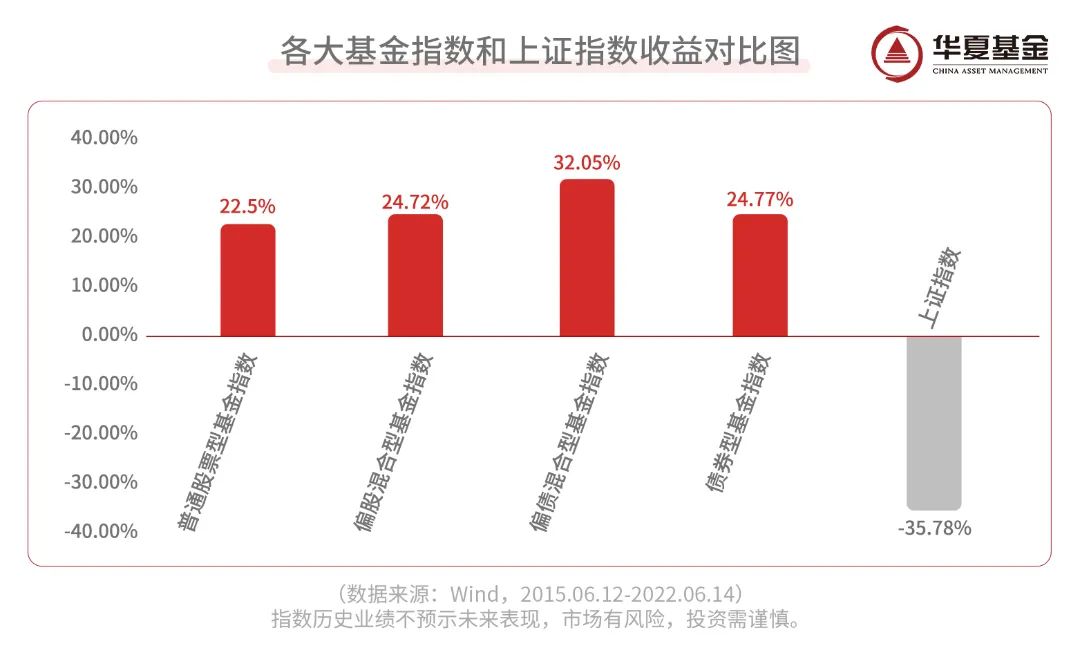

2015年6月12日,上证指数突破5178点,如今7年已过,上证指数仍然在3300点左右踏步。虽说高位买基风险略大,但并不意味着一定带来负收益。

以各大基金指数来看,从5178的高点买入基金持有至今,均能收获超过20%的收益。

03

每一次深蹲,都是为了更好起跳

自2005年开始,偏股混合型基金指数共经历过多次深度下跌和回调行情,但经过短暂的休憩,仍然在不断创造新高,比如2017年出现28.16%下跌行情,但历经25个月,偏股混合型基金指数再次回到近17000的高点,涨幅高达158.49%。

基金市场往往在下行的过程中积蓄力量,才能在上行期间跳得更高、跳得更远。

04

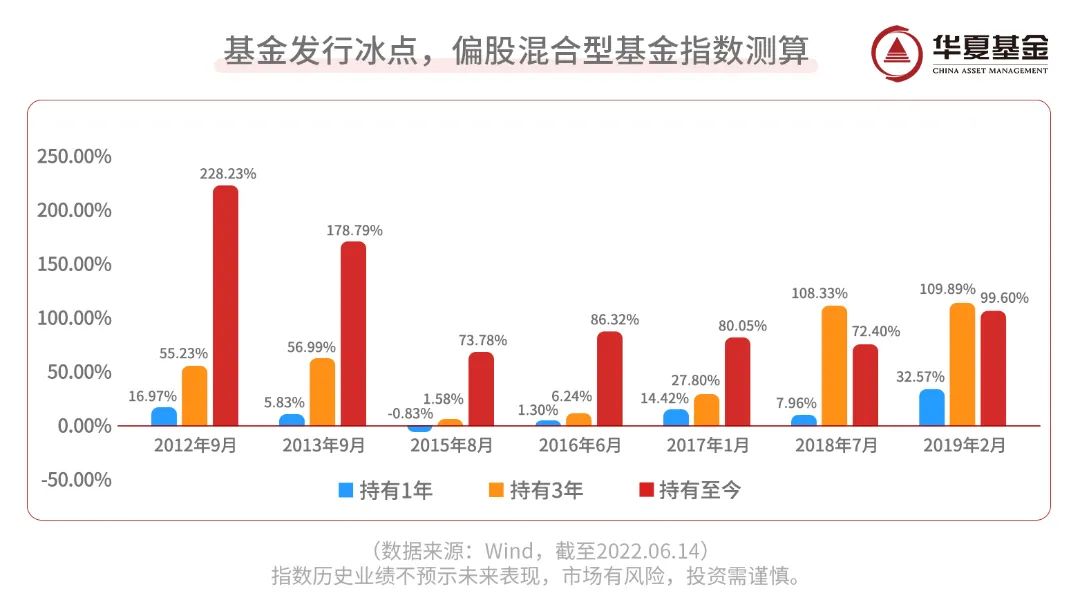

“无人问津时”多是基金布局佳点

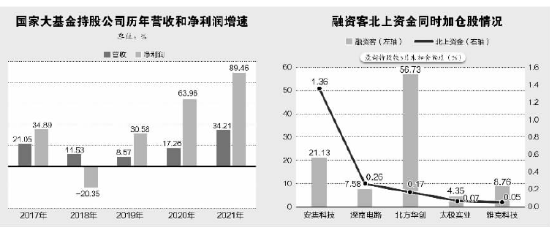

基金市场素来有着“好发不好做,好做不好发”的说法,以过去10年为例,统计2012年9月、2013年9月、2015年8月等七个显著新基发行冰点期,买入偏股混合型基金指数后持有1年/3年/至今的数据显示,几乎都能取得不俗收益。

“买在无人问津时,卖在高潮人声鼎沸处”,从这方面来说,新基发行冰点可能是布局佳点。

05

别高估短期,别低估长期,时间力量超乎想象

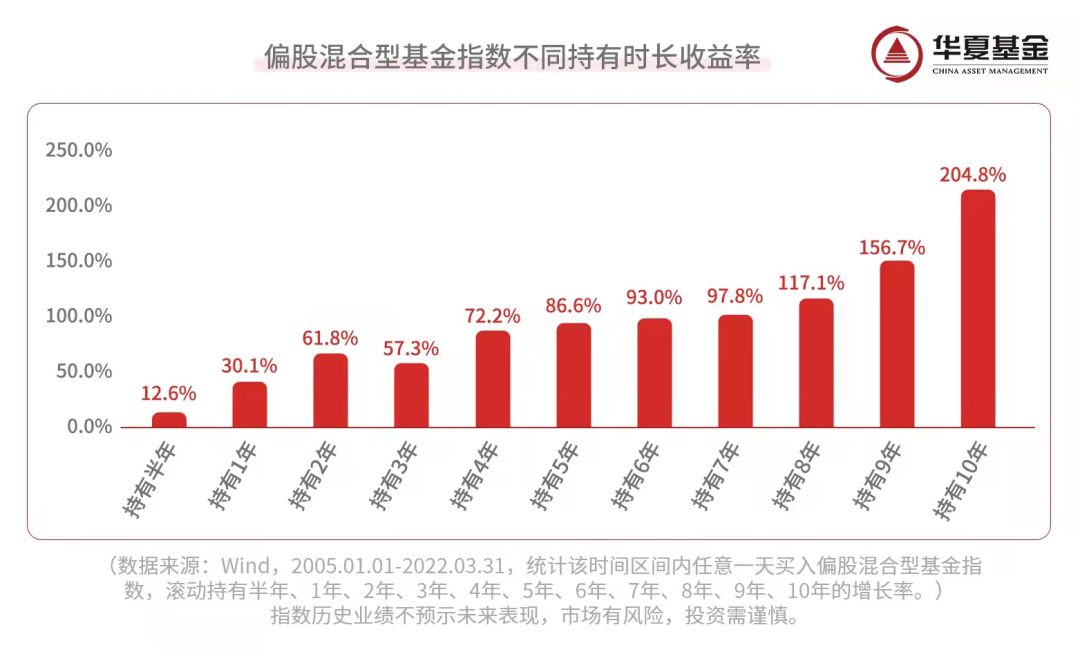

2005年起,统计买入偏股混合型基金指数,滚动持有半年、1年、2年的平均收益率分别达12.6%、30.1%和61.8%,随着时间线的延长,这一数值也几乎能走出一路向上的收益。

投资恰似滚雪球,不仅需要长坡厚雪,还需要给雪球长长的滚动时间。

06

错过涨幅最大10天,收益率近腰斩

以偏股混合型基金指数为例,从2012年1月1日到2022年6月25日,累计收益达220.23%,如若错过涨幅最大的5日,这一数据将滑落至167.83%,甚至当错过涨幅最大的30个交易日,收益率将会亏损,陡降为-32.64%。

基金投资要秉持长期思维,当闪电劈下时要保持在场!

07

买房买基大PK,结果出乎意料

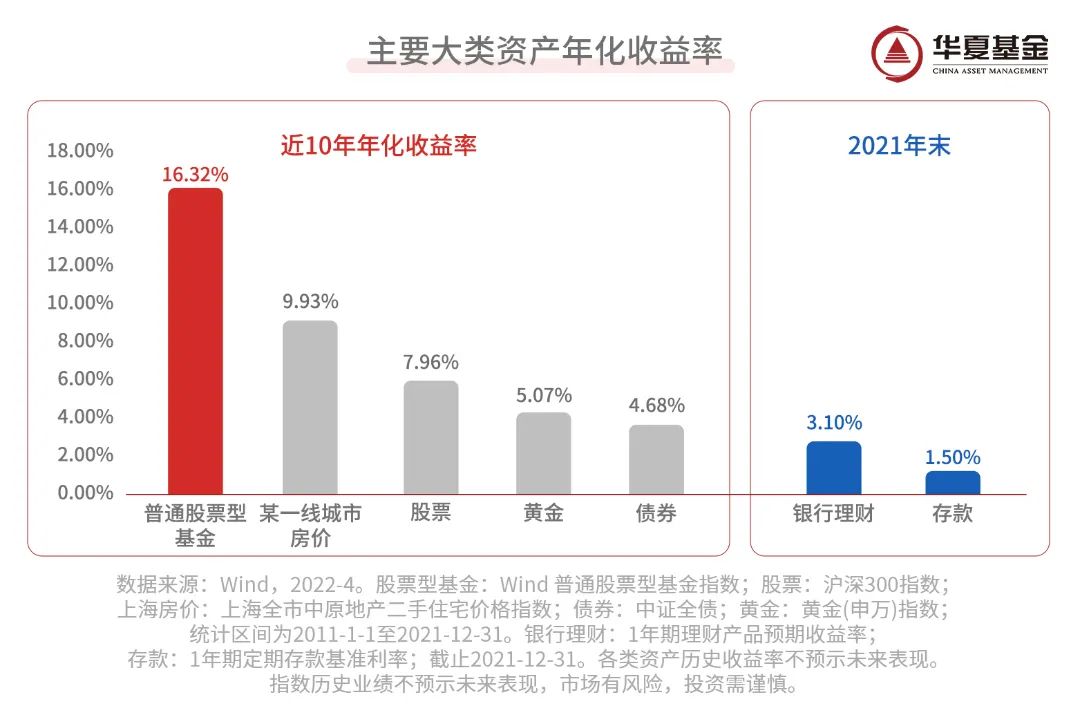

人人都说买房好,买房的实际收益究竟如何?

截至2021年末,黄金、债券、存款等大类资产近10年的年化收益率几乎都不高于5%,就算是某一线城市房价收益率也不过10%,但是普通股票型基金收益率却高达16.32%,换句话说,买基并不弱于一线城市买房。

特别是在“住房不炒”的政策基调下,权益资产或成为居民资产配置的更好去处。

08

投资无绝对,资产配置或最为正确

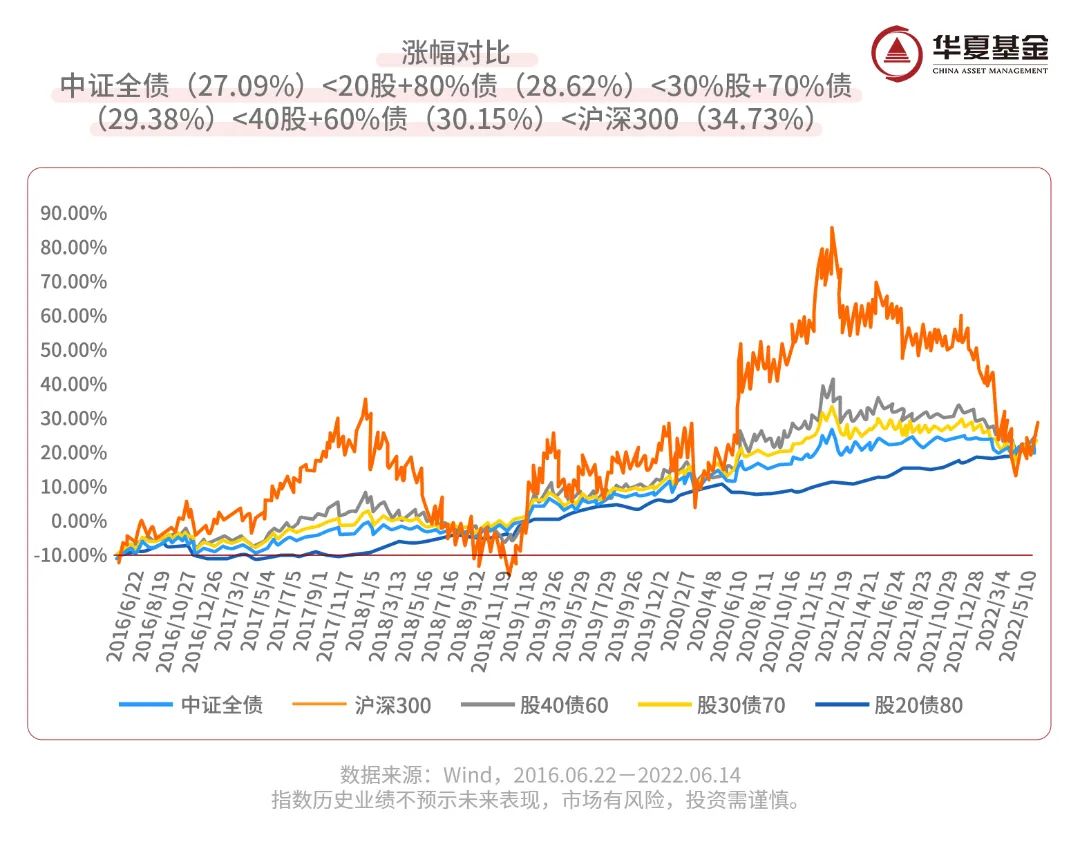

投资在对确定性的追逐中获取超额收益,但“资产配置可能是唯一的免费午餐”。

随着股票类资产比例的增加,投资组合震荡幅度也明显在放大。债券就好比是组合里面的压舱石,虽然不能为投资者带来丰厚的收益,却能有效降低组合的波动,改善投资者持有体验。

在合理的风险水平内,不妨通过调整股债组合来实现更灵活的投资,提高对市场波动的耐受力~

09

纸短情长,基金投资不负好时光

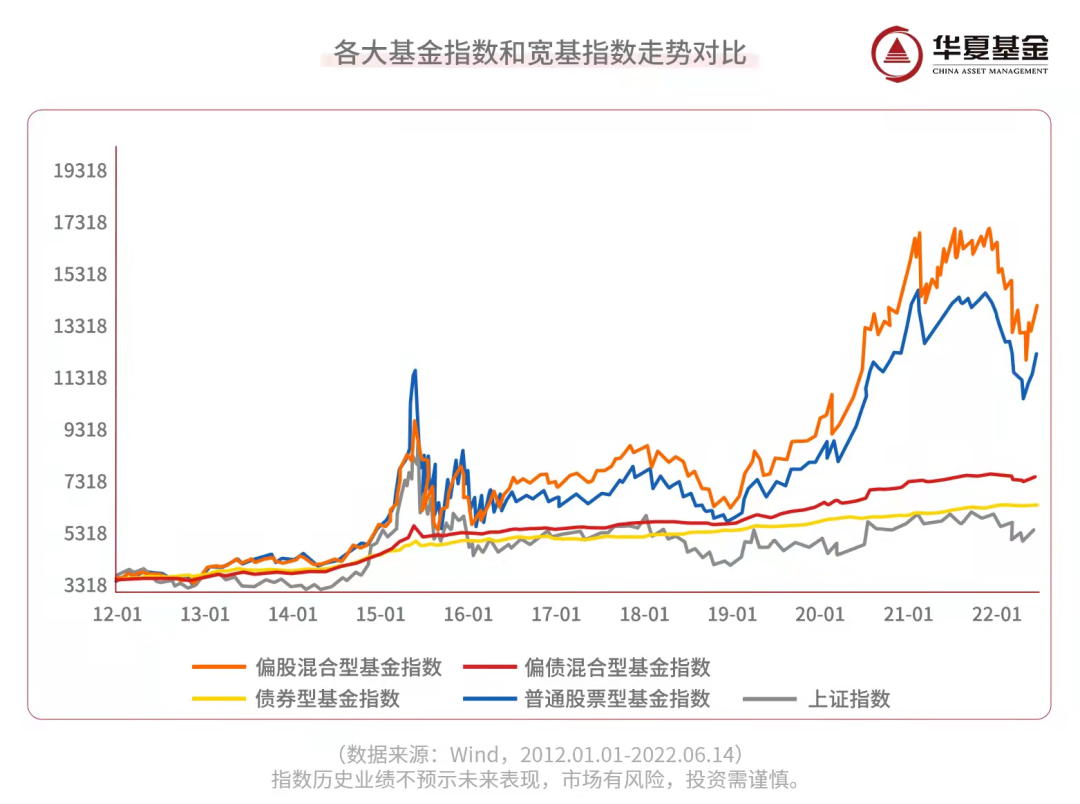

时间带来成长,也熨平波动。长期来看,各类基金指数相比于宽基指数创造了更亮眼的超额收益。

从过去10年的数据来看,普通股票型基金指数和偏股混合型基金指数分别取得了270.25%和220.23%的收益,偏债混合型基金指数和债券型基金指数最终收益也超过了同期上证指数(49.54%)。基金投资,不负时光。

10

80%时间耕耘,20%时间收获

投资是时间的艺术,80%的时间都是在忍耐和等待中度过,20%的时间迎来收获的高光时刻。

纵观偏股型基金指数近十年表现,每一次的上涨之前都积蓄了很长一段的布局时间,上涨通常都来的短暂又快速,如果投资者想要捕抓到每一次的上涨,则需要提前布局等待,用足够长的耐心和合理的资产配置,来赢取和收获牛市上涨的成果。

“凌空始觉风浪小,登高方知海浪平”。投资的核心是滤波。学会在繁杂的日常信息中找到长期的信号,把短期交给市场,长期交给时间,一起做个乐观主义者!