近期股市回暖带动公私募新品发行,私募圈的看点在管华雨,挂帅公募新品的明星包括了易方达陈皓、广发郑澄然、南方茅炜、国投瑞银施成,而明星的出马也同样印证了他们对市场乐观的态度。

截至6月23日收盘,上证指数再次站上了3300点,而此前连续两个月的反弹,也吸引了明星基金经理发行新品。公募方面,易方达明星基金经理陈皓推出的新品易方达品质动能三年持有的募集份额或已达到36亿,一扫年内主动权益类基金发行的阴霾。而渠道方面依旧在蓄力销售,该基金有希望冲击年内主动权益类基金的发行份额之最。

陈皓作为易方达“四大天王”之一,是公司的副总以及今年晨星奖的获得者,他的投资风格偏向于均衡成长。他也在近期的直播中坦言,当下是比2020年末更好的发行产品时机;过往他深耕了消费、医药、制造业等,后续也会更多研究偏周期类的行业。

6月23日,南方明星基金经理茅炜的新品南方高质量优选也上档发行,而6月以来他也调研了康华生物和青岛银行这两家上市公司。广州、深圳两位“顶流”明星隔空对垒,或将基金发行推向年内的小高潮。此外,广发郑澄然、国投瑞银施成等名将也有新品推出,沉寂多时的公募新发热闹起来。

附表 正在发行的部分基金一览(截至6月23日)

陈皓新品募集或创年内纪录

在2020年和2021年连续2年基金发行大年后,2022年,主动权益类基金的发行进入低谷。截至6月23日,今年以来基金发行总份额达到5442.54亿份,而主要规模则由此前大火的同业存单类基金贡献,其中包括广发、平安、国泰、嘉实、汇添富、招商、景顺长城、华夏和银华在内的9家公司推出的同业存单指数基金,募集份额都超过了百亿份。

主动权益类产品的募集情况则与之形成了鲜明的对比,据《红周刊》统计,年内成立的主动权益类产品中,发行份额超过10亿份的只有11只产品,而它们都发行在1月,也就是市场出现大幅下跌前。例如年内募集份额最大的兴证全球合衡三年持有,发行于1月10日,最终该基金的首募份额为55.97亿份。

在几轮下跌后,即使有李晓星、胡宜斌等明星出马,但是基金发行情况也并不理想,只有不到10亿的首募成绩。而二季度之后,记者注意到少有明星再发行新品了。随着市场转暖,易方达明星基金经理陈皓此番出马发行新产品,或许代表着年内权益新品由冷转暖的开始。

资料显示,陈皓拟任基金经理的易方达品质动能三年定开在5月31日发布了基金份额发售公告,公告称该基金于6月2日至7月8日公开发售。而据《红周刊》从渠道人士处获悉,其于6月20日才开始全渠道发行,截至6月23日,该基金的最新募集份额可能就已经达到了36亿左右。而这一“进行时”的数据,放之年内已经能斩获主动权益类基金前6名的位置了。

上述渠道人士对《红周刊》表示:“这是目前公司营业部销售推广力度最强的一只产品了,这也算年内少有的‘头部’基金经理发的产品。最终募集份额过百亿或许不易,但超过50亿份不是难事,不少销售人员还在蓄力,准备在最终募集日期前最后冲刺。”

“现在的点位比2020年底更适合发产品”

业内人士看来,在当前还未全面回暖的市场环境下,一只三年定开产品能够取得不错的募集成绩已经实属不易,而基金经理陈皓又有怎样的魅力吸引长期投资者呢?

易方达旗下的张坤、萧楠、冯波和陈皓并称为公司的“四大天王”,从管理业绩来看,他的表现十分亮眼,以他的代表作易方达科翔为例,截至6月22日收盘,自他2014年5月10日接手以来,已经取得了477.26%的收益率,其中,2019年、2020年和2021年的收益率分别为60.74%、64.84%和27.52%,均超过了当年同类基金的平均水平。即使在今年基金净值回撤16%的情况下,其管理该基金以来的年化回报依旧达到了24.08%,在370只同类基金中取得第15位的好成绩。此外,他管理的易方达创新未来也是5只蚂蚁基金中,唯一自成立以来取得正收益的产品。

从陈皓过往的投资风格来看,他属于均衡成长风格。以易方达科翔为例,他去年末的持股数量超过百只,而分散持仓就是他控制回撤的一种方法,此外,他也将安全边际作为追求成长的前提。TMT、医药生物、先进制造和高端消费是他长期投资的领域,在今年一季度末,科翔的前五大重仓股分别为贵州茅台、华贸物流、纳思达、胜宏科技和天齐锂业。

当下推出新品并设有100亿的投资目标,可见陈皓对于当下的市场并不悲观。他在6月16日晚的直播中公开表示:短期来看,经济生活的运行和开展,以及居民消费数据、企业投资数据等经济需求情况会影响市场的走向;放眼中期,中国经济的转型尤其是高端制造业能否完成跃迁是开启牛市的关键。

此外,他还透露“在2020年下半年,有渠道希望我发行一个3年期的产品。但我认为,那个时点发行3年期的产品收益率会非常有限。现在的点位可能会比2020年底的时候要轻松很多,如果要获取同样的收益,承担的风险和经历的波动会小很多。”

周期股被两位明星同时看好

在构建组合时,陈皓将高端制造、消费、医药这类可能获得稳定收益的品种和行业作为底仓,而周期成长类行业,如新能源、半导体、光伏、电子等作为弹性仓位。直播中,陈皓也提及了接下来会更多地研究偏周期的行业,他发现随着世界发生的变化,可能会产生各种各样阶段性的需求或供给的下滑,所以周期性行业在某一阶段会更有可能产生量价齐升的情况。

不过从一季度的重仓来看,天齐锂业、紫光国微等重仓股更体现了“成长”的部分 ,5月以来他又调研了新和成和玉马遮阳,未来或许有更多周期属性的公司会出现在他的关注行列。

而发行新品的另一明星茅炜,同样是均衡型选手,他今年一季度对周期股也颇为偏爱,常熟银行等3家银行股、海螺水泥、中国建材等都出现在了他重仓股的列表中。不过茅炜在一季报中表示,这类股票是偏防御的属性,而随着估值逐步回调,会增加对成长类板块的研究。6月7日,他调研了康华生物,6月15日他现身青岛银行的调研。

除陈皓、茅炜外,平安基金李化松带来的平安均衡成长2年持有,也“表达”了接下来均衡投资的态度。成长军团也同时出马,广发基金的郑澄然也带来了他的新品广发成长动力三年持有。

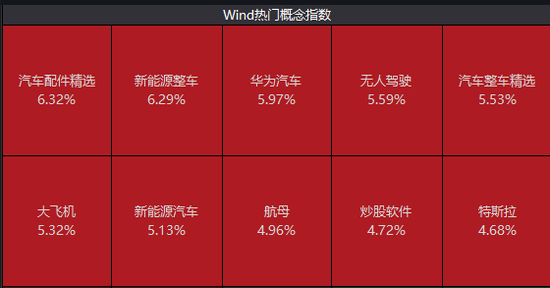

此外,在新能源板块的反弹背景下,相关基金的发行也增多,农银汇理基金的邢军亮也即将在7月4日发行新品,作为赵诣离职后的“接班人”,本次发行的基金也聚焦于新能源领域,产品为农银汇理绿色能源精选。而聚焦于新能源领域的基金不止这一只,安信和鹏华将分别推出新能源主题和新能源汽车两只产品,此外,永赢的高端装备智选也将加入主题基金的战场。