澎湃新闻记者 葛佳

连续三周没有进行大幅调仓的偏股型基金终于在上周有了大动作。

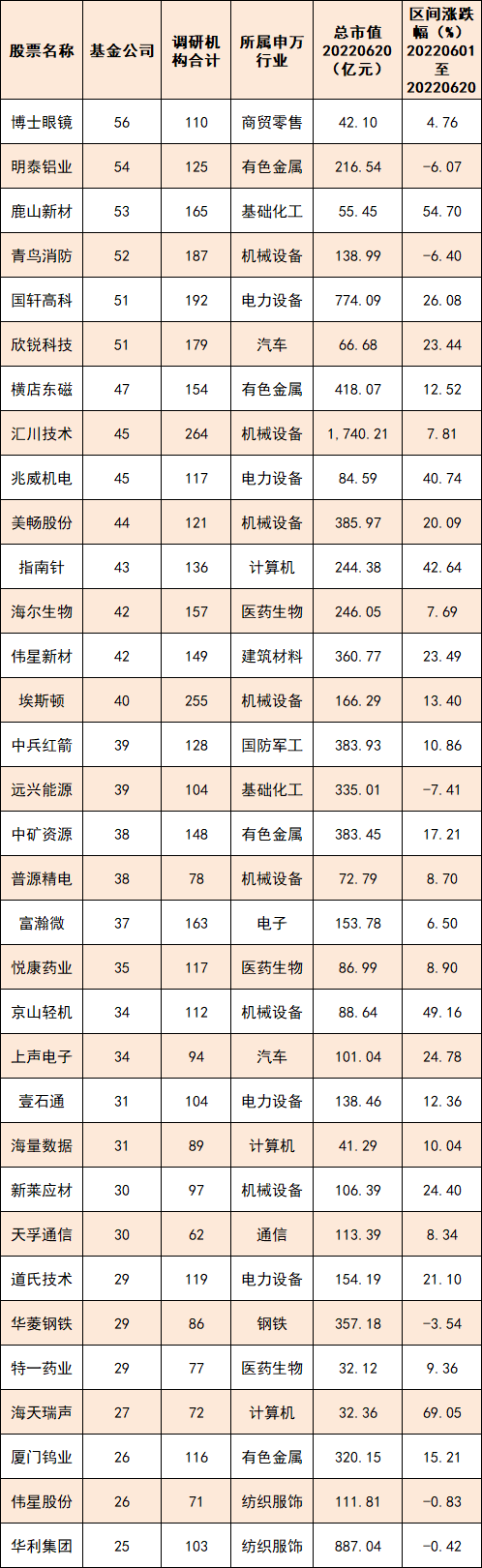

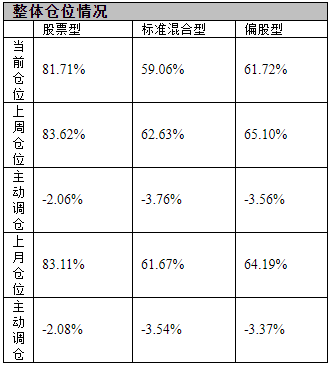

据好买基金研究中心最新披露数据,6月13日至6月17日该周,偏股型基金整体大幅减仓3.38%,最新仓位降至61.72%,已回落至5月初的水平。其中,股票型基金仓位下降1.91%,标准混合型基金仓位下降3.57%,最新仓位分别为81.71%和59.06%。

从上证综指上周的表现来看,自6月15日盘中创出本轮反弹新高3358.55点后,出现连续两日整固盘整,最终上周涨幅仅为0.97%。虽然上证综指周线保持三连阳,但与前两周2.08%和2.80%的周涨幅相比,已有上攻乏力的态势。

而在此前的三周,偏股型基金一直没有进行超过1%的大幅增减仓。5月23日至27日,上证综指小幅收跌0.52%,偏股型基金小幅加仓0.71%;5月30日至6月2日该周,上证综指4个交易日大涨2.08%,而偏股型基金小幅减仓0.18%;上周上证综指再度大涨2.87%,偏股型基金则是小幅加仓0.61%。

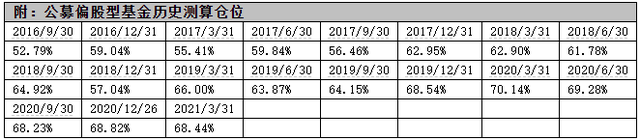

上周偏股型基金的大幅调仓动作是主动调仓还是名义调整呢?好买基金研究中心指出,整体来看,公募偏股型基金大幅减仓,名义调仓与主动调仓方向一致,且主动调仓幅度大于名义调仓。目前,公募偏股型基金仓位总体处于历史中位水平。

那么,在偏股型基金上周大幅减仓过程中,哪些板块遭到减仓力度最大呢?

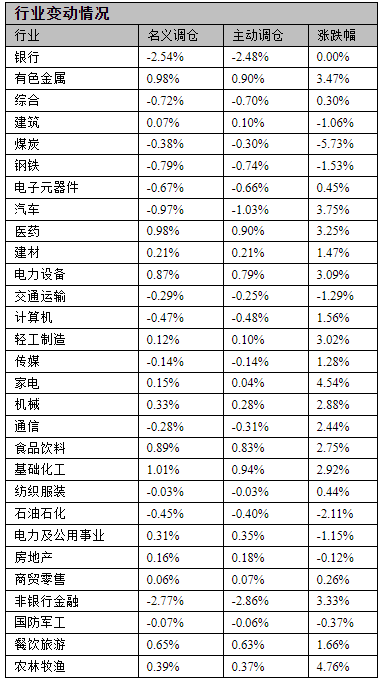

行业配置上,上周基金主要减仓了非银行金融、银行和汽车三个行业,减仓幅度分别为2.77%、2.54%和0.97%。

此外,上周基金主要加仓了基础化工、有色金属和有色金属,幅度分别为1.01%、0.98%和0.98%。

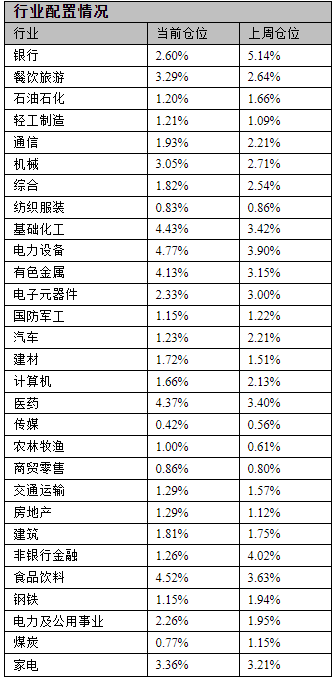

截至6月17日,基金配置比例位居前三的行业是电力设备、食品饮料和基础化工,配置仓位分别为4.77%、4.52%和4.43%;基金配置比例居后的三个行业是传媒、煤炭和纺织服装,配置仓位分别为0.42%、0.77%和0.83%。

大幅减仓后,基金对于后市的看法又是怎样的?

创金合信基金首席经济学家魏凤春认为,经过上上周的阶段性调整,成长、消费上周继续领涨,上游能源回调。权益市场云卷云舒,行情震荡回调与高低切换的频率增加。上上周云卷的光伏、新能源车等成长板块在回调后云舒。因下游需求提振导致阶段性供需紧平衡的能源与上游原材料云舒后又有云卷。市场甚至日内也体现出云卷云舒特征,交易换手率和活跃度提升,整体赚钱效应向好。

“接下来一段时间对资产配置有核心影响的因素主要有,经济修复、政策效果、海外冲击。”魏凤春表示,首先经济从底部反弹后,持续性如何,政策落地阶段的效果验证。其次,海外大环境恶化,全球风险偏好对中国资产的偏好还能持续多久。再次,月底临近,二季度财报数据受疫情影响较为确定。

据此,魏凤春判断,A股仍处于波动大于趋势阶段,并逐步接近震荡区上沿,结构思路为主。“从本周开始,市场进入观察窗口,如果最受益于流动性宽松的小市值成长赛道代表科创50开启第二波行情,预计反弹空间还将进一步打开。如果科创50率先呈现遇阻迹象,市场的反弹动能将开始衰减,尾部的补涨特征将更加明显,对于前期反弹较多的板块可逐步减持兑现收益。”

行业方面,魏凤春建议对已上涨较多的高景气光伏、新能源车渐进式止盈,同时结构向供需紧张环节调整;稳增长基建包括数字基建、传统基建以及房地产,中长期有机会,交易性价比较高,维持关注;业绩底强改善的消费,如食品饮料、医药生物、餐饮旅游行业可渐进式增加配置;红利低波品种可作为底仓防御。

“A股下有盈利底,上有估值顶,在短期已有较大反弹之后,预计后续整体处于区间震荡,但二次探底的概率也不大。”上投摩根基金认为,后续突破的核心条件包括盈利回升弹性增强,或海外收水渐次兑现后利率见顶。当前交易围绕短期财报预期和中期产业趋势,注重估值和业绩的匹配度。

博时基金的观点是,A股超跌反弹最舒服的阶段已过,“炒预期”面临7月中报与6月基本面数据的验证,指数短期空间已不大,在7月数据验证期,市场波动会被放大,做好应对。结构做高低切换,在成长股短期情绪高点,择机兑现成长股浮盈。

国海富兰克林基金则预计,在经济景气见底回升的大背景下,A股市场将延续回暖趋势,但市场的关注焦点可能在稳增长政策、景气长期向好和全球通胀相关主题间轮动,同时也会受到全球金融市场波动的影响。