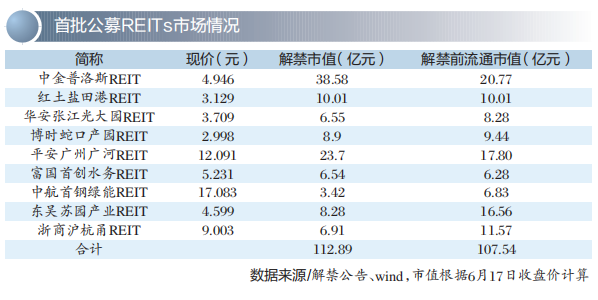

2021年6月,首批基础设施公募REITs产品面世,因其资产的稀缺性备受市场关注。历时一年,公募REITs市场从冷静观望、到活跃交易、再到理性回归,首批公募9只REITs即将迎来解禁潮。

解禁高峰将至

此次解禁的是首发参与认购的其他类型战略配售投资者,这类战略配售投资者所持份额锁定期为12个月,这也意味着当首批公募REITs上市满一周年时,上述未流通份额将迎来解禁。据了解,首批上市的9只公募REITs将于6月21日迎来限售份额的首次集中解禁,解禁份额共21.7亿份,对应市值111.5亿元,相当于总发行份额的33.9%。

据富荣基金公募REITs投资总监王甲同介绍,首批基础设施公募REITs发行规模314亿,但鉴于投资人中存在战略配售者,有锁定期的要求。其中,发起人持有的部分锁定期为3-5年,市场化战略投资者锁定期为1年。因此上市初始的流通市值也就120亿左右,不到发行规模的40%。即将解禁的份额与发行初始流通规模相当,从数量上讲这相当于市场增加了一倍的流通份额。

如此数量的份额增加,在增加整个市场供应量的同时,也必然会给二级市场价格带来一定压力。王甲同称,鉴于首批解禁前,市场公募REITs份额供给少,而适合配置REITs的保险、理财等属性资金无法实现足额配置,在供给关系失衡的情况下,流通的公募REITs存在超额溢价情况,甚至部分REITs的涨幅较大,估值明显虚高。如果市场流通盘再增加一倍的供应量,部分溢价过高、估值偏离度较大的REITs可能存在价格回撤的压力。

谈到投资者将要面临的压力,王甲同强调,需秉承“价值投资、长期投资”的理念,选择底层资产优质、估值合理、现金流稳定的项目进行投资,避免追高和炒作。同时他建议,在解禁前降低仓位,待解禁一段时间市场平稳后,再择机进行配置。

扩募是生命力

2022年以来,伴随着A股市场的调整,相对稳定收益的REITs产品一度受到资金的追捧,成为市场关注焦点。在广阔市场前景下,公募REITs市场最近利好不断。

5月31日,沪深交易所分别发布《上海证券交易所公开募集基础设施证券投资基金(REITs)规则适用指引第3号——新购入基础设施项目(试行)》和《深圳证券交易所公开募集基础设施证券投资基金业务指引第3号—新购入基础设施项目(试行)》,自发布之日起施行。至此,基础设施REITs扩募规则正式落地。

事实上,就在几日前,国务院办公厅公布了《关于进一步盘活存量资产扩大有效投资的意见》,其中提到“进一步提高推荐、审核效率,鼓励更多符合条件的基础设施REITs项目发行上市”。

王甲同指出,参照国外成熟公募REITs市场经验,规模越大的REITs越受市场认可,二级市场表现也相对更好。公募REITs上市发行后,规模扩大主要靠扩募实现,扩募是公募REITs的生命力。

扩募不同于首发,流程和手续相对简化。发行人后续有适格资产,不用再走一遍发行流程,而是走扩募流程,就可以将资产装入到REITs中。同时,公募REITs还可以通过扩募安排募集资金,收购除发行人外的第三方持有的资产,这种安排就让REITs具备了类“上市公司”功能,REITs发行人可以在符合规定的前提下不断收购资产,在对资产升级改造后装入REITs。

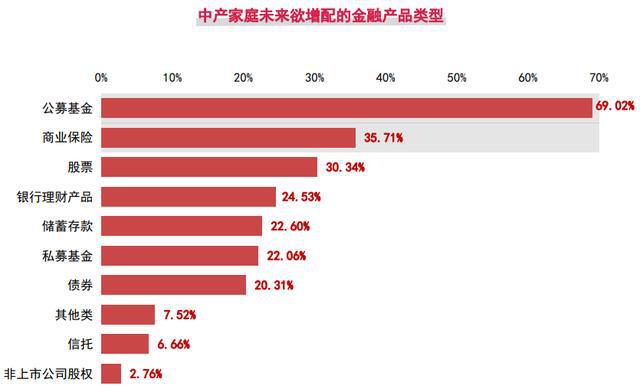

对于公募REITs未来的发展空间,王甲同表示,鉴于我国基础设施领域总投资超过100万亿元,即使按照3%-5%的资产证券化率计算,未来公募REITs市场也能达到几万亿级别,公募REITs发展前景广阔。对于市场投资者来讲,特别是银行理财子公司、保险、信托为主要代表的机构投资者,公募REITs具有较高的配置价值,有助于增加市场投资人的选择,提高投资组合收益。根据公募REITs发行要求,运营稳定,可以产生稳定现金流,分红率不低4%的资产,可申请发行公募REITs。

底层资产日渐丰富

目前在政策支持下,公募REITs的大扩容呈现出底层资产日益丰富的态势。除了租赁住房项目外,目前还有交通、水利、风力发电场、科技工业园等资产,争相通过公募REITs方式进行运作。

以能源类资产为例,国务院办公厅近日转发国家发展改革委、国家能源局《关于促进新时代新能源高质量发展的实施方案》,该方案指出要丰富绿色金融产品服务,加大绿色债券、绿色信贷对新能源项目的支持力度,研究探索将新能源项目纳入REITs试点支持范围。

王甲同也表示,随着公募REITs市场的发展,越来越多的项目正在排队申请上市,后续供给量会逐步增加,项目类型也会更加丰富。随着市场解禁释放的存量和后续扩募出现的增量,在市场供给不断增加的情况下,公募REITs二级市场价格也会回归理性,疯狂追捧或跟风热炒可能不会出现。

同时,王甲同提醒投资者,无论何时投资公募REITs都要回归产品特性,注重如下三个方面:一是底层资产质量是否良好;二是能否产生稳定的现金流;三是估值是否合理。此外,公募REITs的投资中不同类型资产的价值判断要遵循不同的逻辑,特许经营权类和产权类是不同的投资逻辑,一类要看IRR,一类要看资本化率。无论是机构投资者还是普通投资者,都应本着“长期投资”的理念,测算买入时资本化率(或者分红率)和IRR是否合理,最好能做一定的压力测试,即长期持有情况下出现不及预期状况时,获得的分红能否满足自己投资的最低要求。

风险提示:1、本报告中的信息均来源于我们认为可靠的已公开资料和合作客户的研究成果,但作者对这些信息的准确性和完整性不作任何保证,也不保证本报告所包含的信息或建议在本报告发出后不会发生任何变更,且本报告仅反映发布时的资料、观点和预测,可能在随后会作出调整。2、本报告中的资料、观点和预测等仅供参考,在任何时候均不构成对任何人的投资建议。基金有风险,投资需谨慎。