中国基金报格林

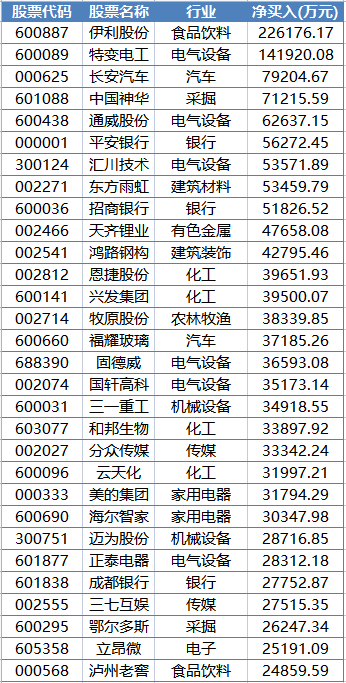

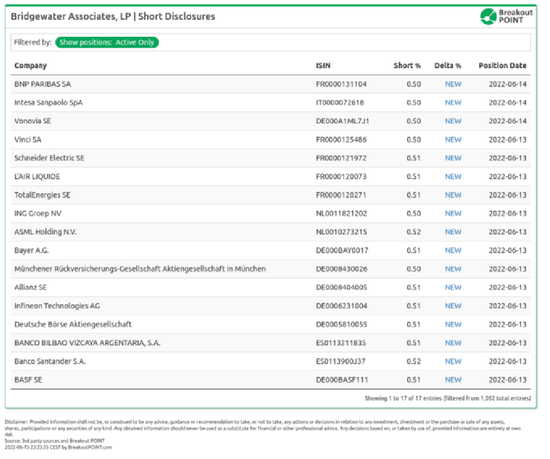

根据空头头寸跟踪网站Breakout Point 统计,日前,全球最大的对冲基金桥水披露了其持有的欧洲公司净空头头寸。截至6月13日或6月14日(不同市场披露周期略有差别)根据Breakout Point统计,按照本周三收盘价统计,这些净空头头寸约折合52亿欧元。据路透援引Breakout POINT最新数据,最新的净空头头寸已可折合67亿美元,约折合450亿元人民币,涉及21家公司。

基金君从欧洲各大市场的官方披露平台获悉,桥水已调整战线,目前尚不明确是准备平仓离场还是战术调整。桥水是全球最大对冲基金,最新管理规模1500亿美元。雷.达里奥是桥水创始人。

根据欧元区的相关监管规定,当机构持有上市公司股票的净空头头寸超过一定的比例,机构需要做出披露。基金君跟踪欧洲各个市场信息披露发现,桥水并不常出现在这些市场的空头头寸披露网站。这意味着要么它持有这些市场上市公司的空头头寸,但是尚未达到披露要求的下限,要么根本就没有是常有这些市场上市公司的空头头寸。

Breakout POINT表示,这些头寸似乎是在近期累积的。不确定桥水是否因为做空STOXX欧洲50指数,因为这些股票与STOXX欧洲50指数成分股有很大重叠。而此前媒体报道,桥水表示在做空欧洲和美国公司债,因为担心全球经济增长放缓。

Breakout POINT表示,据其统计,这一空头头寸的总金额是非常大的。他们印象中很少有其它的资金管理人持有的空头头寸达到这么大。唯一的例外可能就是桥水自己。2018年1季度和2020年1季度桥水曾经持有金额巨大的欧洲公司股票净空头头寸。2020年那次, Breakout POINT统计桥水持有40家欧洲公司的空头头寸。

来源:Breakout POINT网站。注:值得注意的是,Breakout POINT统计的为截至6月13日或6月14日的数据,桥水最新的净空头持仓已经有所变化。

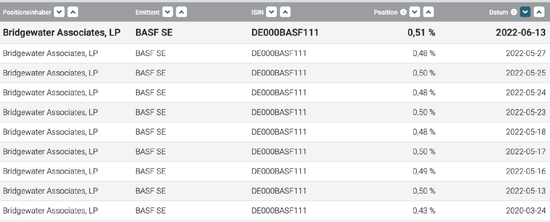

不过,记者查询德国的官方信息披露平台发现,桥水对很多公司的净空头头寸从2020年3月之后中断,到2022年5月或者最近重续。这说明要么2020年3月之后2022年5月之前,桥水要么对这些空头持仓平仓了,要么持有的净空头仓位降低至披露要求的最低线以下了,近期则对这些公司做空有加码趋势。例如桥水对化工龙头巴斯夫的净空头披露2020年最后一个披露日是3月24日,紧接着下一个披露日就是2022年的5月13日。

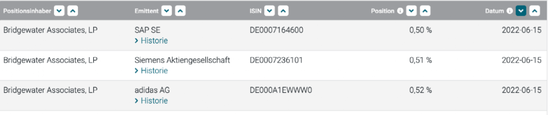

德国官方信息披露平台联邦公报显示,截至6月15日,桥水披露的德国公司净空头头寸有所变化。截至6月15日,桥水披露的做空的公司变成了SAP,西门子有限公司、阿迪达斯等公司。

疫情影响和中国业务受挫,阿迪达斯在法兰克福交易所上市的股票今年以来已经下挫了35.92%。

我们再来看看,桥水对法国公司的做空情况。这两天桥水对法国上市公司的做空情况也在调整。例如法国官方信息披露平台显示,截至6月16日,桥水披露的持有三家法国公司的净空头头寸Sanofi、AXA和SAFRAN。这与Breakout POINT统计时的情况已经有所变化。

我们再来看桥水对荷兰上市公司做空情况。截至6月15日,没有发现桥水对荷兰公司净空头头寸的披露情况(代表它可能已经平仓或者持有的净空头头寸比例低于要求,不需要披露),6月14日,桥水仅披露了一家公司的净空头头寸就是支付公司Adyen。不过,6月13日,桥水披露了持有光刻胶巨头阿斯麦的净空头头寸。

不过桥水作为一家宏观基金,组合持有多个国家多个资产类别资产,也不宜对其持仓做过多解读。2020年回应媒体报道其持有的欧洲公司的空头头寸时表示,“虽然我们不会评论我们的具体头寸,但桥水在世界各地150多个市场进行交易,因此有许多相互关联的头寸,通常是对冲其他头寸,而这些经常发生变化。因此,在任何时候考虑任何一个头寸,试图确定一个总体战略都是不正确的。”

机构预警欧元区崩溃风险

日前,欧央行正式宣布将结束多年来的超宽松货币政策。作为“欧洲债务风险晴雨表”的意大利与德国国债的收益率之差,本周扩大至2.4%,接近危险区域。

欧元区内部金融状况分化严重,通胀高企。与此同时,欧元“跌跌不休”,不少机构发出预警:欧元区崩溃风险加剧。

欧央行发表鹰派言论后,欧洲债市价格不断下跌,收益率进一步刷新多年高位。投资者纷纷抛售南欧等边缘国政府债券,尤其是债台高筑的意大利。

瑞士百达财富管理亚洲宏观经济研究主管陈东表示,欧洲目前面临的情况非常复杂,俄乌冲突的冲击,消费者的信心降至冰点,能源价格飙升,让消费者实际购买力受到很大的影响,企业预期也开始恶化。欧洲的通胀主要是由能源价格推动的,由需求推动的不多,工资上涨不敌美国。在这个背景下,面对通胀快速上升,欧洲央行也转得更加“鹰派”。

其中部分国家尤其脆弱。“而意大利是传统上经济面比较差的国家,最近由于通胀的上升、市场对央行紧缩的预期,从历史的经验看,意大利与德国国债的收益率之差已经进入了相对来说比较危险的区域。眼下央行想要紧缩来对抗通胀,这个过程中会不会带来意想不到的其他冲击是一个非常大的考验。”陈东说。

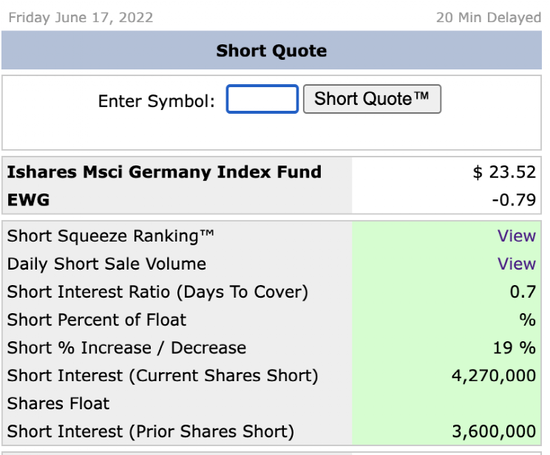

来自空头头寸追踪网站short squeeze的信息与陈东的说法较为吻合。6月最新一期机构持有的欧洲ETF(IEV)的净空头头寸较上一期增加了27%。另一只德国ETF-EWG,机构6月最新一期持有的净空头头寸较上一期增加了19%。

对冲基金大鳄们齐出手

不只是桥水,出于各种目的,其它全球对冲基金也增加了对欧洲公司的做空力度。

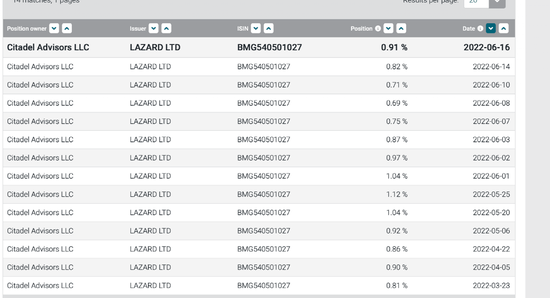

德国官网披露平台联邦公报的信息显示,2022年截至目前已经披露167项机构的净空头头寸披露,2021年这一数值是22, 2020年这一数值也只有33。哪些机构在做空德国上市公司的股票呢?包括Citadel、千禧年管理、以及马歇尔韦氏等对冲基金巨头。我们以Citadel对一家名为LAZARD公司的净空头头寸为例。Citadel首次披露对它的净空头头寸是在今年的3月。

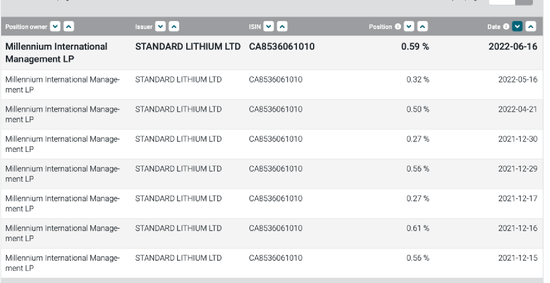

千禧年旗下千禧年国际管理对一家名为Standard lithium的净空头头寸披露始于2021年12月,中间沉寂了几个月,近期有加码的趋势。

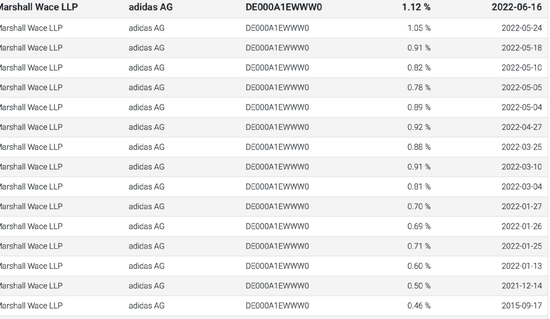

马歇尔韦氏对阿迪达斯的做空力度今年在加大

对冲基金押注欧元贬值

能源危机、通胀飙升、经济增长放缓,不少机构认为欧洲正在酝酿“完美风暴”。由此带来欧元兑美元汇率贬值,有交易员认为欧元可能跌至与美元平价。

来源:新浪财经

来源:新浪财经截至目前,欧元兑美元汇率徘徊在1欧元兑1.0484美元左右的水平,从去年6月约1欧元兑1.22美元的水平稳步下跌。近期,欧元甚至一度跌至略高于1欧元兑1.03美元的水平。这是欧元兑美元20年来首次接近平价,有部分对冲基金早已押注于此。交易员们正通过外汇期权押注欧元兑美元汇率达到平价,大量押注欧元的看跌期权已成为最受欢迎的外汇交易衍生品。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>